المقال الأصلي | المؤلف: Parker Lewis | ترجمة: BTCTranslator | تاريخ الكتابة: أكتوبر 2019

قبل عدّة سنوات، وصلتني رسالة من صديق يسألني عن رأيي في فرصة استثمار يفكّر فيها صديق مشترك. بعد بحث سريع على الإنترنت ومشاهدةٍ لعدّة فيديوهات، بيّنت للسائل أنها على الأرجح مخطط هرميّ. كان هذا اختصارًا منّي لعبارة «تجنّبها مهما كلّفك الأمر». وصل الأمر إلى صديقنا المشترك وجاءني ردّه على غير ما توقّعت: «هل كل المخطّطات الهرمية سيئة؟» بعض المخططات الهرمية أصعب معرفةً من غيرها، ولكن حتى التي تسهل معرفتها لها ضحاياها الغافلون. نصيحة صالحة: اركض ركضًا، لا مشيًا، هربًا من أي شيء فيه ملامح المخطط الهرمي. من حسن الحظ، البيتكوين ليس واحدًا من هذه المخططات. قد يكون الأمر بيّنًا، ولكن كثيرًا من الناس لا يعرفون ما المخطط الهرمي، ولا ما علاماته المحذّرة، ولا أسباب إخفاقه.

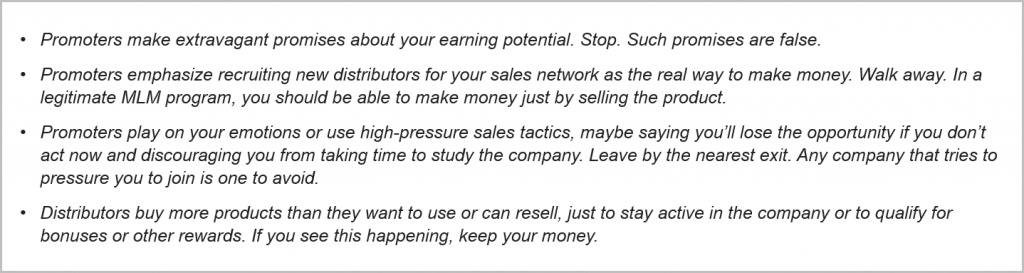

ليست كلّ برامج التسويق عديدة المستويات مخططات هرمية، ولكن كل المخططات الهرمية برامج تسويق عديدة المستويات، بطريقة أو بأخرى. في المخططات الهرمية، تبيع شركةٌ ما منتجًا لها يكون الطلب النهائي عليه أقلّ بكثير من المعروض المتاح. توظّف الشركة مشتركين ليشتروا من بضاعتها ويوظفوا مشتركين آخرين. هؤلاء المشتركون كلهم موظفو مبيعات، ويكون أجرهم منوطًا معظمه بالتوظيف، لا ببيع المنتج نفسه. عادةً، يكون بيع المنتج مدمَجًا في عملية التوظيف نفسها.

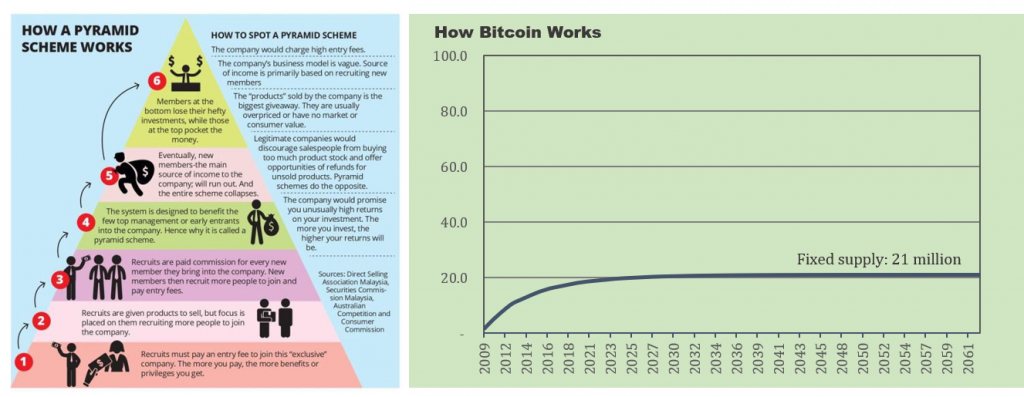

في مشاريع البيع العادية، تخاطر الشركة بمخزونها وتدفع أجورًا حسب البيع للمستهلكين النهائيين. في المخطط الهرمي، ترمي الشركة الخطر على موظفي المبيعات، ويدفَع الأجر على توظيف موظفين جدد وبيع المنتج لمشتركين جدد. ينهار الأمر برمّته عادة لانعدام الطلب الحقيقي الكافي على المنتج. كل من في أعلى السلسلة يجني مالًا على حساب الذين في آخر الخط. هذا هو المخطط الهرمي. البيتكوين ليس مخطّطًا هرميًّا. البيتكوين ليس شركةً. ليس فيه موظفون، ومعروضه نادر ندرة مطلقة. مهما اعتمد الناس البيتكوين، لن يكون في الوجود إلا 21 مليون عملة منه.

الفروق واضحة وضوح الشمس، ولكن تعقيد البيتكوين وقلّة فهم الناس لحقيقة المال، تجعلها ملتبسة. لن يصبح البيتكوين عملة احتياطي عالمي إلا إذا اعتمده مئات الملايين (إن لم يكن مليارات) من الناس. يبدو أن كل الذين يدخلون في جحر البيتكوين يصلون إلى الطرف الآخر وهم يشرحون الأمر لأهلهم وأصدقائهم، ويصفونه على أنه نوع متفوّق من المال. يبدو الأمر كأنه مخطط هرمي، صح؟ غلط. عندما بدأت شركة دِل تبيع حواسيبها على موقعها عام 1996، وكان الناس يتناصحون بشرائها، أكان ذلك مخططًا هرميًّا؟ عندما أطلقت آبل أول آيفون عام 2007 وتداعى الناس إلى ترك بلاكبيري وشراء هذا الخليفة المتفوّق، أكان ذلك مخطّطًا هرميًّا؟

التحوّلات التقنية تحدث سريعًا. بعد عقدٍ وعقدين، أصبحت الهواتف الذكية والحواسيب في كل مكان. الأمر كله قائم على جودة المنتج وبنية الدوافع. إذا كان عند واحد من الناس سهم في آبل أو دل، أيغيّر هذا حقيقة أن المنتج نفسه يقدّم قيمة حقيقية؟ هل كان في إخبار الناس بالابتكار التقني الجديد فائدة؟ إن القيمة المقترحة للابتكار تغلب كل شيء. لا يهم كيف تعرف الأمر، كل ما يهمّ هو المنفعة التي يقدّمها الابتكار. فإذا كان نافعًا، استخدمه الناس، وإلّا فلا. هذا هو السوق.

منفعة وابتكار البيتكوين

منفعة البيتكوين هو أنّه مال. والبيتكوين له سوق لأنه يحلّ مشكلة جوهرية في المال الحديث. البيتكوين ليس مخطّطًا هرميًّا، بل هو مستقلّ جوهريًّا عن أي ابتكار يمكن أن تقدمه أي شركة مفردة. البيتكوين ليس دل وليس آبل. وليس سهمًا في شركة تقنية. لا شركة خلف البيتكوين. البيتكوين ليس شركة تبيع منتجًا، وليس فيه سيل من الدخل لدفع الأرباح الثابتة المستقبلية. البيتكوين ليس لكسب المال، بل هو مال، أو على الأقل أصبح مالًا عند الذين اختاروا حفظ قسم من ثروتهم فيه. وليس هو مخطّطًا للاغتناء السريع، إنما هو لحفظ القيمة التي اكتسبتها من قبل. البيتكوين أصل محمول، ولكنه على خلاف السندات المحمولة، ليس فيه تدفق دخل.

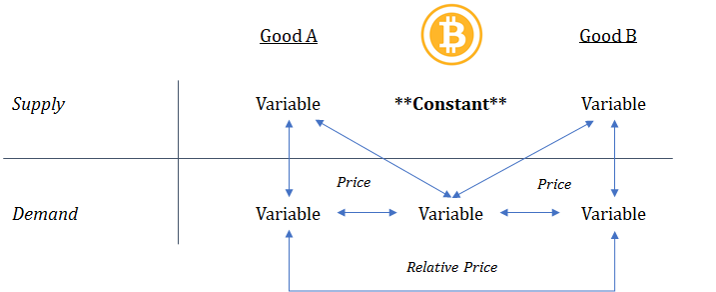

ابتكار البيتكوين هو أنّه نوع متفوّق من المال، ولكنه خالٍ من الوعود المستقبلية سوى أن يكون في حوزة صاحب أداة الحمل الرقمية. المنفعة الوحيدة للبيتكوين هي إمساكه بوصفه عملة والتعامل به في المستقبل، سواء بصرفه بالعملات القديمة، أو بشراء السلع والخدمات وبيعها به. البيتكوين نافع بكونه نوعًا من المال، وسيحافظ على قيمته ما دام الناس يطلبونه في المستقبل. ولكن هذا يصدق على أي نوع من المال (ليس البيتكوين وحده). المال ليس مجرد هلوسة جمعية، ولا هو نظام اعتقاد، السلع المالية لها خصائص تجعلها أقدَر أو أعجَز عن تسهيل المقايضة. ولكن الخصائص المالية ليست مطلقة، القوة النسبية للخصائص المالية هي القاعدة الأساسية للطلب. عندما يقوّم السوق البيتكوين، يقوّمه بالنسبة إلى بقية الوسائط المالية (الدولار، اليورو، الين، الذهب، إلخ).

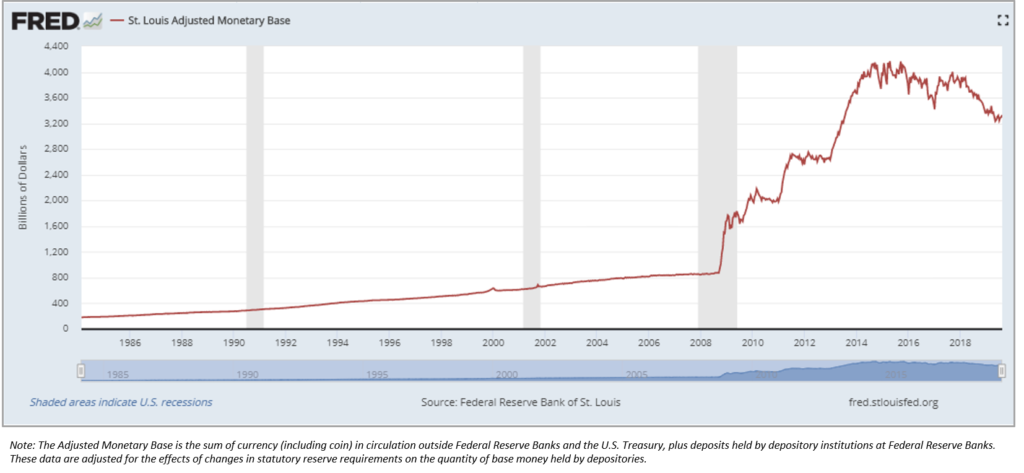

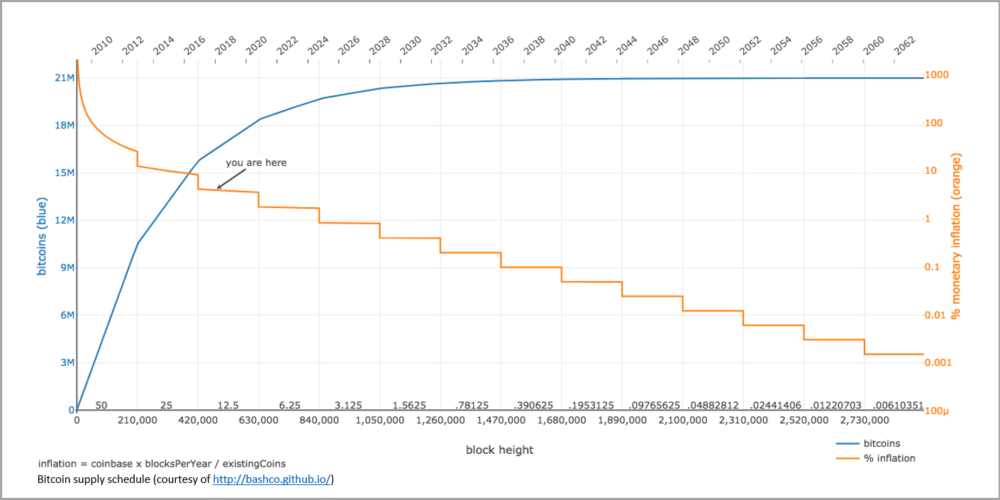

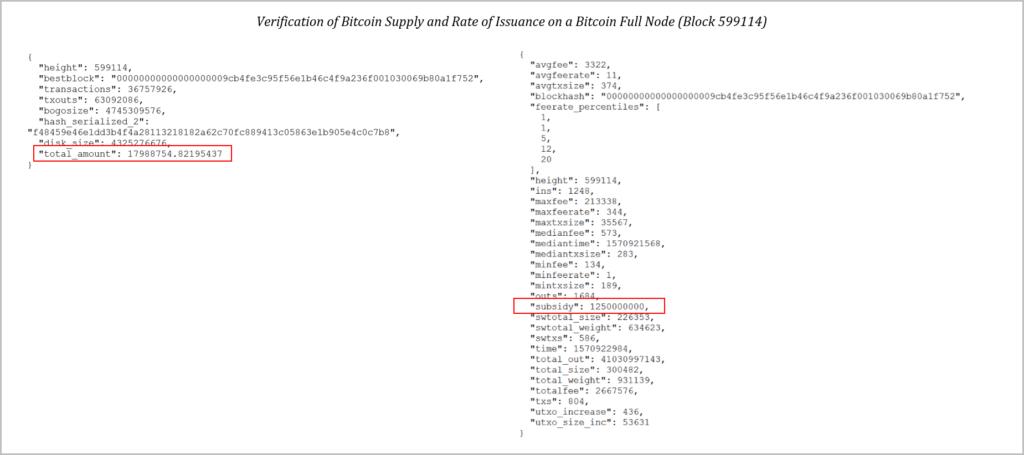

إن معروض البيتكوين، وقيده الصارم، هو المنفعة الأساسية للبيتكوين وأساس طلبه، وهو الذي ينفي عنه صفة المخطط الهرمي. لن يكون في الوجود إلا 21 مليون بيتكوين. هذه هي النقطة المحورية في لعبة البيتكوين. الكل يعرفها، والكل يذكرها. بل والكل يستطيع التحقق منها في أي لحظة من الزمان. لتعرف كيف ولمَ للبيتكوين معروض ثابت صدقًا، انظر «البيتكوين لا البلوكتشين» و«البيتكوين له غطاء». أمّا الآن، فلنتكلّم على افتراض أن معروض البيتكوين محدّد بواحد وعشرين مليونًا. بالمقابل، لا يعرف أحد معروض الدولارات. يقدّر الاحتياطي الفدرالي المعروض الحالي من الدولارات، ولكن أحدًا لا يعرف مقدار الدولارات التي ستوجد في المستقبل. لا قيد على معروض الدولار إلا الاحتياطي الفدرالي، وكلنا نعلم علم اليقين أن عدد الدولارات سيزداد في المستقبل، وأن هذا الخط ينتهي إلى اللانهاية. في النهاية، طلب البيتكوين الأساسي راجعٌ إلى أن سياسته المالية أ) مهندَسة خيرَ هندسة وب) مفروضة فرضًا مصدَّقًا. بمقارنة البيتكوين مع منافسه، لا شك أنه وسيط مالي متفوّق تفوّقًا ضخمًا.

تتغيّر القاعدة المالية لأنظمة العملات الحكومية تغيّرًا لا يمكن توقّعه، أما القاعدة المالية في البيتكوين فمحكومة بجدول معرَّف تعريفًا واضحًا. فكّر في القاعدة المالية على أنها أساس النظام الاقتصادي العالمي. إن التغيرات غير المتوقعة في معروض الدولارات ليست مجرد تغيير للمرمى. بل الأمر أشبه ببناء ملعب على مرتبة مائية من طراز الثمانينيات، ثم تحريك المرمى فيه. كل اللعب تفسد، لا المرامي فقط. أما البيتكوين، فهو حجر أساس بمعروضه الثابت، ويتقوّى هذا الأساس مع الوقت. إن مصداقية جدول المعروض تُفرَض مرّة جديدة مع كل كتلة جديدة. فإذا ظهر أن جدول معروض البيتكوين مفروض فرضًا مصدَّقًا، اعتمد مزيد من الناس البيتكوين نوعًا من المال، وزاد الذين قد اعتمدوه من قبل استعمالهم له مخزنًا للقيمة. معروض ثابت + اعتماد متزايد = قيمة متزايدة. مع تزايد البيتكوين والقيمة، تزداد لامركزية البيتكوين. ومع تزايد اللامركزية مع الوقت، يصعب التغيير، وهو ما يزيد مصداقية الأساس: المعروض الثابت.

أنت المحتال

في المخطط الهرمي، البيّاعون هم المحتالون. يبيع هؤلاء الناس الوعدَ بالمكاسب المالية المستقبلية، بتكتيكات مبيعات عالية الضغط، وبتوظيف أعضاء جدد في المخطط، لأن هذه هي آلية الأجر الأولية. في البيتكوين، المشترون هم المحتالون، كما بيّن مايكل غولدستين في مقالته الخالدة «الجميع محتالون». فإذا كنت مشتريًا، فأنت محتال. في معظم الحالات اليوم، عندما يشتري أحد البيتكوين، فهو يدفع شكلًا من المال محفوظًا بالاحتياطي الجزئي (مع الوعد بالبخس المستقبلي) ليحصل على أصل محمول له عرض ثابت وسياسة مالية متفوّقة جدًّا. أما البيّع الثاني، وهو الذي يأخذ الدولارات، فخاسر مغبون. ليس قصدي أن كل من يبيع البيتكوين يبيعه من دون سبب مقنع. فهو مال في النهاية، ومنفعته هي التجارة، بالتعريف، للمشتركين في السوق طيف واسع من الحاجات الدافعة إلى التسييل، والقيمة الحقيقية تنتقل في كل مرة تنتقل فيها بيتكوين، سواء مقابل دولارات أو مقابل خدمات وسلع. ولكن، بالمتوسط على المدى البعيد، الأمر تفاوت في المعلومات بآثاره الكاملة. إن السياسة المالية للبيتكوين مهندَسة أفضل هندسة، ومفروضة فرضًا متينًا، ولكن القليل يفهمها، لذا فهي أوسع تفاوت في المعلومات في عالمنا اليوم.

المبادئ المالية الأولى

إن الوسيط المالي ذا أقل معدّل تغيير هو الأقدر على توصيل الإشارات الاقتصادية، والمعروض الثابت (الذي يجعل معدل التغيير صفرًا) هو أمثل سياسة مالية في التاريخ. تخالف الثقافة السائدة، وهي المدرَّسة في الأكاديميات الحديثة المشهورة، هذا الرأي، ولكن العملة ذات المعروض الثابت متفوّقة على عملة تزيد معروضها مع الوقت (بمعدّلات لا يمكن التنبؤ بها). في أي اقتصاد، يحدد عرض السلع والخدمات وطلبها بالنسبة إلى عرض المال وطلبه، أسعار الأشياء. السعر هو الذي ينظّم النشاط الاقتصادي في النهاية، والمال هو أساس آلية التسعير في أي اقتصاد. العملة ذات المعروض الثابت تزيل الضجيج الذي تأتي به التغييرات على معروض المال في نظام التسعير، فتخلق إشارات سوقية أوثَق. إن نوع المال ذا أقل معدل تغيير يعكس التغيرات في العرض والطلب لكل السلع الأخرى، لأن السلعة المالية تسهّل متاجرة السلع المستخدمة للاستهلاك أو الإنتاج. جوهريًّا، يستخدم المال لتوصيل القيمة النسبية للشيء أمام بقية السلع والخدمات، والتغييرات في معروض المال تفسد نقل المعلومات هذه لأنها تُدخل متغيّرًا خارجيًّا إلى المعادلة.

على سبيل المثال، الآيفون يساوي ألف دولار تقريبًا، أما برميل النفط فيساوي خمسين دولارًا تقريبًا. المعلومات التي ينقلها إلينا الوسيط المالي هنا هي أن الآيفون يساوي 20 ضعفًا من ثمن برميل النفط. يعبّر المال عن ثمن الفرصة أيضًا (التنازلات الاقتصادية) بنظام التسعير فيه، وكلما كان مقدار المال أثبت (أي كلما قل معدل التغيير)، أصبح تعبيره عن المعلومات والتنازلات الاقتصادية أوثَق. إذا ازداد معروض المال 10%، وتغيّرت الأسعار وفق ذلك، يصبح الآيفون مساويًا 1,100 دولار، وبرميل النفط يساوي 55 دولارًا. ما زال الآيفون يساوي 20 ضعفًا من ثمن برميل النفط، وهذه هي المعلومات المهمة التي يعتمد عليها المشتركون في السوق. في العالم الحقيقي، المشكلة هي أن الأسعار لا تتغيّر تغيّرًا متساويًا عند تغيّر معروض المال. بل، تتشوّش إشارات التسعير. في عالم فيه معروض مالي ثابت، التغيرات في السعر تعكس التغيرات في العرض والطلب في أسوق الخدمات والسلع عرضًا أدقّ، ولا تعكس الأثر غير المتساوي لتغيير معروض المال. تنشئ التغيرات في معروض المال ضجيجًا خارجيًّا على النشاط الاقتصادي الذي تقوم عليه. ينظّم الثمن التنازلات الاقتصادية، وموثوقية نظام التسعير قائمة على استقرار نوع المال المستخدم لتوصيل المعلومات.

بهذا الأمر تتمايز السلع المالية (على الأقل الناشئة في السوق الحرة)، ولذلك نقول إن المال أداة تواصل فعّالة. إن بنية السوق المالي مختلف عن كل السلع الأخرى. السلع الاستهلاكية تستهلَك، والسلع الإنتاجية في النهاية تستهلَك في إنتاج مزيد من السلع الاستهلاكية. أما منفعة المال فهي المتاجرة، وهو يستخدم لتنظيم التجارة بسلع الإنتاج والاستهلاك، ولا يستهلَك في نفسه. لأن منفعة المال هي المتاجرة، فالندرة أهم من المقدار الاسمي للمال في الاقتصاد. إذا زاد طلب المال وازداد سعره، لا يستجيب المعروض بسبب قيوده الطبيعية. لا يصدق هذا الأمر على أي سلعة أو خدمة أخرى. إن قيد معروض المال هو الذي يجعله قادرًا على توصيل القيَم النسبية بين السلع والخدمات. يمكن أن تستبدَل سلع الاستهلاك بسلع الإنتاج والعكس، أما المال فيسهّل كل المتاجرة بين كل السلع. قد تتذبذت قيمة المال أمام السلع والخدمات ولكن الندرة النسبية للمعروض المالي تتيح للثمن أن يوصَّل بلغة المال نفسه.

قبل البيتكوين، لم يكن لدينا نوع من المال نادر ندرة مطلقة. البيتكوين له معروض ثابت، سقفه واحد وعشرون مليونًا. الندرة المطلقة تنشئ ثابتًا لم يكن موجودًا من قبل. تخيّل معروض سلعة ما ثابتًا تمامًا، ومعروض كل السلع الأخرى متقلّبًا. يتغير الطلب على كل السلع، ويبقى ثابت واحد: معروض البيتكوين. في هذا العالم، كل شيء سيقاس بهذا الثابت. إن القوة الشرائية للمال تعبّر عن معلومات أكمَل بآلية تسعيرها منها إذا كان المعروض متغيّرًا. بإنشاء هذا الثابت، يمكن قياس كل شيء آخر به. والمعلومات المرغوبة ليست القيمة المطلقة لأي سلعة. القيمة في أصلها ذاتيّة. لكن المعلومات المهمة التي تعبّر عنها آلية التسعير هي القيمة النسبية (او الثمن النسبي) لكثير من السلع بعضها أمام بعض. تتغيّر مستويات الأسعار دائمًا بسبب تغيّر العرض والطلب الدائم، ولكن استقرار آلية التسعير نفسها تتيح تنسيقًا اقتصاديًّا بالتعبير عن ثمن الفرصة (كيف نعرف، أو نتعلّم، أن البيتكوين يساوي 20 ضعفًا من برميل النفط).

إفساد نظام التسعير

في نظامنا الحالي، يتغيّر معروض المال من دون سابق معرفة، ويزداد مع الوقت. هذا الأمر أساسي في نظام المصرفية المركزية المالي، وهو ناتج من النظرية الاقتصادية التي تقول إن الإدارة الفاعلة لمعروض المال تحفّز الطلب الجماعي ومن ثم تزيد العمالة. ولكن الذي تفعله هذه الإدارة فعليًّا هو التلاعب بمعدلات الفائدة نزولًا بزيادة معروض المال. تخفيض معدلات الفائدة يزيد الرغبة والدافع إلى الاستدانة، ولكن، مع تسوية كل العوامل الأخرى، تخفيض معدلات الفائدة يقلل الرغبة بالإقراض. فعليًّا، بتضخيم معروض المال، يتلاعب المصرف المركزي ظاهريًّا بمسألة الائتمان، وينشئ تفاوتًا بين دافع الاستدانة ودافع الإقراض. العاقبة المتفشّية هي إفساد آلية التسعير التي تنظم النشاط الاقتصادي. بالتلاعب بمعروض المال ومعروض الائتمان، تفسد المصارف المركزية كل الأسعار في السوق. تنتشر الإشارات الفاسدة (والمعلومات الخاطئة) بين كل المشتركين في السوق.

تفسد كل بنية العرض والطلب في السوق لأن ملايين من الناس يستجيبون لإشارات السعر المغيَّرة، ويتغيّر توضّع الموارد في الاقتصاد بناءً على هذه الإشارات. عندما يزداد معروض المال، يدخل النظام مزيد من المال (والائتمان) من قنوات كثيرة وفي أوقات لا نعلمها. لا يعرف معظم المشتركين في السوق كمية التغيير ومعدّله. بل يستجيب هؤلاء إلى إشارات الأسعار، وهكذا تنتشر المعلومات. قد يكون السعر ثمن سلعة في البقالية أو أجرًا صاحب العمل مستعد لدفعه لوظيفة معينة. ينشئ التغيير في معروض المال إفسادًا للأسعار لا يستطيع معه المشتركون في السوق فهم التغيير في السعر أهو آتٍ من بنى العرض والطلب أو هو آتٍ من إدخال مزيد من المال في النظام. ومهما يكن من أمر، يستجيب الجميع لهذه الإشارات المفسَدة.

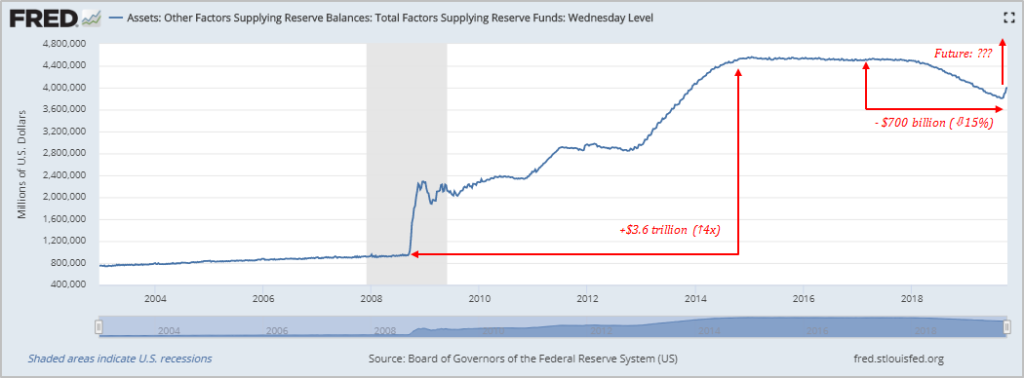

وهاك مثالًا أقرب إلى الواقع: اشترى الفدرالي 1.7 تريليون دولار من السندات المغطّاة بالرهون (وهي نحو 17% من كل الرهون) بعد الأزمة المالية، وكان هذا جزءًا من برنامج التيسير الكمي، الذي في النهاية زاد معروض القاعدة المالية 3.6 تريليون دولار. يتذكر معظم الناس أنه قد كان قبل الأزمة المالية فقاعة إسكان. بشراء الرهون مباشرة وتضخيم المعروض المالي، تلاعب الفدرالي بمعدلات الفائدة وخفضها. يعتمد الإسكان اعتمادًا كبيرًا على معروض الائتمان وعلى ثمن الفائدة. بتخفيض معدلات الفائدة وزيادة المال المتاح للإقراض، ازدادت أسعار البيوت بالتلاعب. نتيجة ذلك، وصلت إشارات الأسعار الفاسدة للمشترين والباعة. يستجيب البنّاؤون لهذا ببناء مزيد من البيوت (زيادة المعروض)،أما المشترون فيعتقدون أنهم قادرون على اقتراض كميات أكبر بمعدلات الفائدة المنخفضة لشراء منازل. يكرَّس مزيد من الموارد في الاقتصاد لمسألة الإسكان بسبب مستويات السعر العالية. ولكن كل زيادة في الطلب لا يمكن أن تبقى إلا إذا بقي ثمن الائتمان يخفَّض مرّة بعد أخرى نتيجةً للمعروض المالي المتزايد.

على الرغم من معرفة الجميع بفقاعة الإسكان عام 2007، التي لم يكن ممكنًا بقاؤها، فإن مؤشر أسعار المنازل اليوم أعلى 15% ممّا كان في تلك الأيام. هذا هو العرض الكامل للتلاعب بمستويات الأسعار، وهو يحدث لأنه نتيجة مقصودة من سياسة المصرف المركزي المالية. يزيد الفدرالية المعروض المالي، ويخفض معدلات الفائدة، ويضخّم أسعار الأصول فيصبح مقدار الدين في نظام الائتمان ممكن الاستدامة. إن توسيع الائتمان هو هدف الفدرالي من تحفيز النمو، والائتمان الصافي الجديد لا يمكن إنشاؤه إلا إذا كان معدلات الدين الموجودة مقبولة، لذلك يجب على الفدرالي تضخيم أسعار الأصول لتحقيق أهدافه. تدعم أسعار الأصول مستويات الدين الموجودة. عندما يكتشف الجميع أن إشارات الأسعار لا يمكن الاعتماد عليها ولا استدامتها، تحدث صدمة في السوق. هذا ما حدث عام 2007، والراجح أن يحدث مرة أخرى لأن إشارات السوق ستشوَّش مرّة أخرى. ولكن المخطط ليس شرّيرًا، والفدرالي ليس فاعلًا شرّيرًا عن قصد. يريد الفدرالي في النهاية زيادة «العمالة الكاملة» بسياساته، ولكن ما يفعله حقًّا هو التلاعب بإشارات السعر النسبية، وهو ما ينشئ تفاوتًا في بنى العرض والطلب التي يقوم عليها الاقتصاد، فتصبح البطالة مفاجئة ومزمنة.

تكلّم حايك عن هذه المسألة في خطابه الذي خطبه عند فوزه بجائزة نوبل عام 1974 «ادّعاء المعرفة». بسبب هذه الأسعار المتلاعب بها، يكرَّس لقطّاع من الاقتصاد موارد كان يمكن الحفاظ عليها طبيعيًّا، عندما يغيّر المصرف المركزي طريقة سياسته المالية، تستجيب الأسعار ويُصلَح السوق. لأن مستويات الأسعار يتلاعب بها دائمًا، تصبح صدمة المعروض أمرًا لا بد منه ويكتشف كل الناس وجود التفاوتات. في حالة مثال الإسكان، يفوق العرض (بالسلع والعمل) الطلب المستدام بهذه الأسعار الحالية. بعبارة أعمّ، التفاوتات في كل مكان. يتّضح يومًا بعد يوم أن العرض والطلب ليسا متّزنين فتزداد البطالة سريعًا. لا يستطيع السوق أن يصل إلى حالة توازن لأن كل الأسواق بقيت في حالة تلاعب فترة ممتدّة من الزمان.

هذا ما حدث في الأزمة المالية وعقبها. كان السوق يغلي بعد أن تلاعب الفدرالي بمعروض المال والائتمان عقودًا من الزمن. كما بيّن العجز الكبير، يُلقى ذنب الأزمة المالية عادة على أزمة الرهون العراقية، لا على الغوريلا الضخمة في الغرفة، وهي السياسة المالية للمصرف المركزي التي قلما نوقشت. بعد الأزمة، استجاب الفدرالي بانتهاج السياسة نفسها التي كان ينتهجها في العقود السابقة، ولكن على مستويات أعظم، فزاد معروض المال زيادة عظيمة، وزاد إفساد إشارات السعر. عندما يتلاعب بمعروض المال، لا تستجيب كل الأسعار بالمعدل نفسه. يدخل المال السوق من قنوات كثيرة ويؤثر توسيع الائتمان على قطاع من السوق أكثر من بقية القطاعات. كل الأسعار يتلاعَب بها، ولكن ليس التلاعب متساويًا. الأمر في جوهره إفساد للأسعار النسبية، يفسد آلية العرض والطلب في السوق. السعر يعبّر عن معلومات. إنه الطريقة التي يعبّر بها المشتركون في السوق عن تقويمهم النسبي للأشياء. وهو الطريقة التي يستجيب بها كل المشتركين في السوق لهذه التفضيلات على جهة العرض: ما المهارات التي يتدرّب الناس عليها، ما الأعمال التي يختارونها، ما فرص العمل التي يلاحقونها؟ قد لا يكون الفدرالي قاصدًا للشر بتغيير المعروض المالي، ولكن في النهاية، النتيجة التي لا بد منها هي إفساد آلية التسعير في الاقتصاد.

القدرة على توقّع المعروض المالي

البيتكوين حصان أبيض. أو على الأقل، في إمكانه أن يكون حصانًا أبيض. بإنشاء معروض ثابت، في إمكان البيتكوين أن يصبح أعظم آلية تسعير عرفها العالم في تاريخه. عندما يبلغ البيتكوين سقفه، وهو 21 مليون عملة، ستنتهي التغييرات على المعروض المالي وتُزال تمامًا من معادلة إشارات السعر. ينبغي أن يكون هذا بديهيًّا: إن إنشاء مزيد من المال لا يزيد النشاط الاقتصادي الحقيقي. لا يهم أكان التغيير في المعروض صغيرًا أم كان كبيرًا وغير متوقَّع. طباعة المال لا تزيد النشاط الاقتصادي، كل ما تفعله هو إفساد العرض والطلب. منفعة المال هي المتاجرة. سواء أكانت متاجرة في الحاضر أو في المستقبل. المال لا يستهلك، بل يستخدم لتنسيق النشاط الاقتصادي الذي يتيح تجميع رؤوس الأموال. سواء أكان رأس مال فيزيائيًّا ضروريًّا لإنتاج السلع، أو رأس مال إنسانيًّا يطوّر الفنون والعلوم والرياضيات وغيرها. إن رأس المال هو مدّخر المجتمع الحق وهو أساس عمل الاقتصاد.

يفكّر معظم الناس في التوفير من الناحية المالية لأن المال وحدة حساب، ولكن التوفير الحقيقي هو رأس المال المتراكم الذي يغني حياة الأفراد والأسر والمجتمعات. في عالم فيه معروض مالي ثابت، ستصبح المدّخرات المالية ثابتة. سينتقل المال من فرد إلى فرد، ومن أسرة إلى أسرة، ومن عمل إلى عمل. لكن، بالإجمال، لن يزداد المعروض المالي ولن ينقص. سيتنظّم النشاط الاقتصادي بفضل المال وستكون آلية تسعيره دقيقة. ستصل التفضيلات الجماعية لكل الأسواق من دون الإفساد الذي يحدث نتيجة تغيير المعروض المالي. ستُصلَح التفاوتات بين العرض والطلب طبيعيًّا ولن تدوم فترات متطاولة من الزمان، ونتيجة لذلك ستكون التفاوتات أصغر ولن تكون جزءًا من نظام الاقتصاد الكلي. لا يعني هذا أن الأسعار ستكون دائمًا تامّة أو أن المتغيّرات الأخرى كالصرف الحكومي أو الضرائب لن تفسد النشاط الاقتصادي. ولكن المعروض الثابت سينهي الآلية الأساسية التي تفسد إشارات التسعير وبنى السوق.

معروض البيتكوين الثابت هو أساس نظام تسعير أوثَق، ولكن هذا المعروض يصدر بمعدّل معلوم. في المستقبل، عندما يبلغ معروض البيتكوين سقفه، سيكون معدّل التغيّر صفرًا. ولكن، إلى ذلك الوقت، سيتبع البيتكوين جدول معروض ثابت ومعلوم، وهو أمر مستقل وله نفس الأهمية في معادلة التسعير. يصدر البيتكوين بعملية التعدين التي تساعد على حماية الشبكة، وتتعدّل الشبكة لتضمن أن إصدار العملات الجديدة يكون كل 10 دقائق. إذ أُضيفت موارد تعدين جديدة إلى الشبكة، ستتعدّل لتمنع إصدار البيتكوين بمعدّل أسرع. وإذا ازداد التعدين ارتفعت مستويات أمان الشبكة، من دون أن يرتفع معدل الإصدار أو المقدار الكلي للبيتكوين. يتيح هذا للنظام الاقتصادي كله أن يخطط للمستقبل. ويتيح للمعدّنين أن يبنوا بنية تحتية أمانية لتوقع الأجور المستقبلية، ولكنه في الوقت نفسه يتيح لكل المشتركين في السوق أن يعرفوا معدل تغير العملة في أي نقطة من الزمان.

تضمن الشبكة أن البيتكوين يصدر صدورًا مستقرًّا مع الزمن، ونتيجة ذلك يكون صدورًا متوزّعًا أيضًا، ولا تتيح تسريع الإصدار على أساس غير متوقع. والأهم أن ذلك يزيد مصداقية بنية الإصدار الكلية. كل عشرة دقائق (بالمتوسط)، يصدر عدد من البيتكوينات الجديدة. تقريبًا، كل عشر سنوات ينقسم هذا العدد إلى نصفه حتى لا يبقى مزيد من البيتكوينات الجديدة. على الطريق إلى الواحد والعشرين مليونًا، يبني فرض المعروض الثابت كل 10 دقائق مصداقية الوضع المستقبلي للمعروض مع الوقت. سيفهم كل المشتركين في السوق أن المعروض الثابت سيفرض لا بسبب نقطة سحرية في الزمان يتوقف عندها الإصدار، بل لأن الشبكة تفرض سياستها المالية كل 10 دقائق. بإنشاء جدول معروض يمكن التنبؤ به، يتناقص معدل التغيير تناقصًا معلومًا، ويستطيع كل المشتركين في السوق أن يروا أن النظام يعمل كما أُريد له أن يعمل.

السياسة المالية بالإجماع أم المصرف المركزي؟

إن العملية التي تفرض مصداقية النظام المالي للبيتكوين تحدث على التوازي مع اختلال الأنظمة المالية القديمة. تزيد المصارف المركزية في كل البلدان المعروض المالي في اقتصاداتها بمعدلات غير معلومة. كما ناقشنا من قبل، زاد الاحتياطي الفدرالي المعروض المالي بمقدار 3.6 تريليون دولار بعد الأزمة المالية، من 2008 إلى 2014. ومع أن الفدرالي أعلن خططه قبل تنفيذها، ولكن أحدًا لم يعلم المقدار الإجمالي للتيسير الكمي. كان الجميع يتوقّع توقّعًا. حتى الفدرالي لم يكن يعرف. وبعد زيادة المعروض الملية أضعافًا مضاعفة، بدأ الفدرالي بإزالة 50 تريليون دولار من الاقتصاد كل شهر، إذ بدأت هذه العملية في أكتوبر عام 2017. مرّة أخرى، لم يعلم أحد كم سيُزال من النظام بالإجمال، أو كم ستدوم العملية. بالإجمالي، أُزيل من الاقتصاد 700 مليار دولار على مرّ سنتين تقريبًا. والآن، في أكتوبر 2019، غيّر الفدرالي مرة أخرى مساره، وبدأ إضافة مزيد من الأموال إلى النظام. حديثًا، أعلن الفدرالي عن خطط لإضافة 60 مليار دولار كل شهر إلى النظام المالي (سيحدث هذا 6 أشهر إلى الأمام). ولكن مرة أخرى، لا يعرف أحد حقًّا كم سيدوم هذا أو إذا كانت المقادير ستتغير. واقعيًّا، حتى الفدرالي لا يعلم لأن هذا العلم مستحيل.

كلنا نعلم عمليًّا أنه من هنا سيزداد المعروض المالي (زيادة كبيرة). ولكن، اعلم أن معظم المشتركين في السوق لا فكرة عندهم أن هذا حدث أو يحدث. كل ما يعرفه المشتركون في السوق هو الذي يصل لهم بالأسعار وفرص العمل. الذين يفهمون تصرّفات الفدرالي قد يكونون في مكان أفضل لأنهم قادرون على توقع نتائج توجهاته، ولكن الأنظمة الاقتصادية معقدة. كلّنا نستجيب إلى آليات التسعير حولنا، وليس أحد منّا قريبًا من المعرفة الكاملة، هذا هو ادّعاء المعرفة. إن المعرفة الجمعية لملايين البشر مضمّنة في السعر الذي هو تابع لتفضيلات الأفراد الذين يشكّلون الاقتصاد، تفضيلاتهم التي لا تزال في تغيّر.

الأفراد محدودون جوهريًّا بالمعارف التي يملكونها. وهذا لا شكّ يصدُق على المصارف المركزية. في نموذج المصرفية المركزية المالي، يحدد اثنا عشر فردًا (أو قريبًا من هذا الرقم) كيف ومتى تُنشأ مليارات، إن لم يكن تريليونات، من الدولارات، مع أن معارفهم محدودة في جوهرها. مهما كان هؤلاء ذوي نية حسنة، ومهما كانت معارفهم عظيمة، النتيجة الصافية هي إفساد الآلية الأساسية التي تجمع معرفة السوق كله (آلية التسعير). كل من يعتمد على الدولار وحدةً للحساب وآليّة للتعبير عن التنازلات الاقتصادية، يتغيّر أساس اعتماده على نحو غير متوقّع، وغير معلوم لمعظم الذين في السوق. إشارات التسعير المفسَدة تصل تدريجيًّا إلى الأفراد عبر ملايين الأسواق فتؤثر في قرارات مئات الملايين، والآلية المركزية التي تحدد السياسة المالية هي سبب هذا الإفساد.

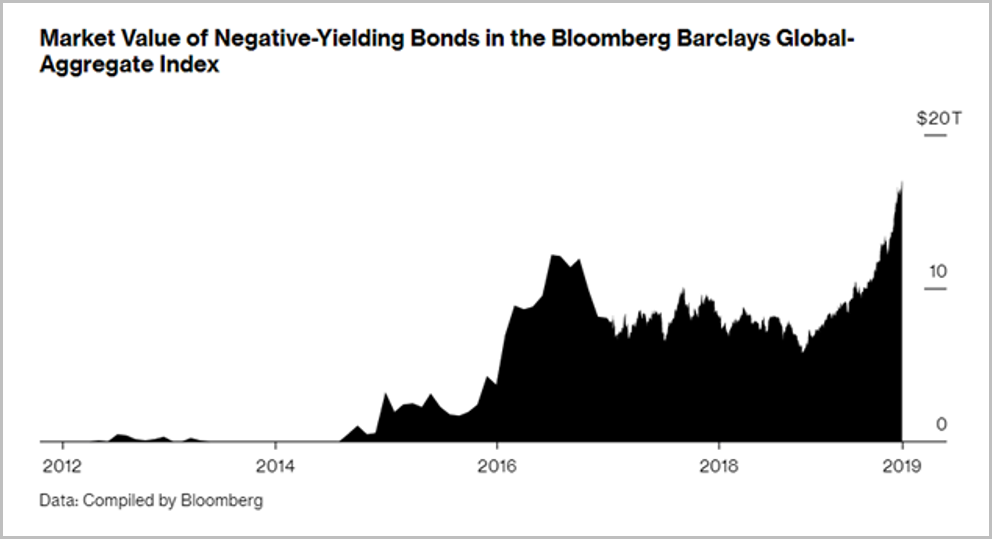

وحتى إذا اعتقد المرء أن الإدارة الفاعلة للمعروض المالي لها فائدة صافية، فالبيتكوين موجود اليوم إلى جانب النظام الاقتصادي القديم: النظام اللامركزي أمام النظام المركزي. السياسة المالية بالإجماع أمام سياسة المصرف المركزي. فأمّا المعروض المالي في النظام القديم فيتغيّر تغيّرات لا يمكن توقعها، وأما شبكة البيتكوين فتعمل محكَمَة بمعروض معلوم وتغيّر معلوم. لم يعد الأمر نقاشًا فلسفيًّا أو اقتصاديًّا، النظامان المتنافسان الآن قائمان، وسيقول السوق بينهما الكلمة الفصل. قد يكون البيتكوين معقّدًا ومفهوم الملا نفسه صعب الفهم، ولكن العيوب في النظام الحالي مستقلة عن البيتكوين. السبعة عشر تريليونًا من الدين الرابح ربحًا سلبيًّا ستكون دليلًا كافيًا على أنها نتيجة من السياسة المالية للمصرف المركزي. في النهاية، العملات التي يقوم عليها النظام القائم ستكون صمام التنفيس لأن المصارف المركزية ستجبَر على زيادة المعروض المالي لتحافظ على نظام الائتمان الذي لا سبيل إلى إنقاذه إلا هذا.

مع تحكّم المصارف المركزية بالنظام القديم، لا يستطيع المرء الركون إلى شيءٍ إلا أن المعروض المالي سيتغيّر تغيّرًا لا يمكن توقعه. في البيتكوين، يستطيع كل إنسان التحقق من المعروض ومعدّل التغيّر. بإعمال عقدة بيتكوين كاملة، يستطيع أي أحد التحقق من عدد البيتكوينات الصالحة في السوق ومقدار البيتكوينات التي تصدر في كل كتلة. يستطيع أي أحد وكل أحد أن يتحقق من المعلومات من دون أن يثق بأحد. هكذا يعمل البيتكوين. كل عقدة تتحقق من المعلومات وتحققها باستقلال. سياسة البيتكوين المالية مفروضة على أساس لامركزي، تفرضها كل العقد في الشبكة. يستطيع كل صاحب عقدة أن يحسب متى ستحل الكتل المستقبلية ومتى سيتغير معدّل الإصدار. إن إمكان التحقق والتحقيق للمعروض المالي، مهما كان المقدار الاسمي، يعزز مصداقية النظام المالي. يحدث هذا التعزيز كل 10 دقائق، 6 مرات في الساعة، 144 مرة في اليوم، 1,320 مرة في الشهر، 52,560 مرة في العام، مع كل كتلة جديدة في البيتكوين. يتعزز النظام المالي لأن المشتركين في السوق يتحققون من تطبيق السياسة المالية مرة بعد أخرى، كل عشر دقائق.

ليس للمعروض الثابت كبير معنًى من دون مصداقية فرضه. يستطيع أي أحد نسخ بناء البيتكوين وكوده. ولكن الذي لا يمكن نسخه هو صدقية خصائصه المالية. إن آلية الإجماع التي تحكم البيتكوين هي أساس هذه الصدقية وهي التي تميّز البيتكوين عن المنافسة. حتى إذا بقي الإنسان غير مقتنعًا أن عملة لها معروض ثابت تعبّر عن المعلومات تعبيرًا أفضل بآلية تسعيرها، فإن قناعة أي فرد غير مهمة. البيتكوين يأتمن سياسته المالية عند آلية إجماع. نعم، المعروض الكلي للبيتكوين مسقوف بواحد وعشرين مليونًا، ولكنه في النهاية محكوم بإجماع الذين يمسكون بالبيتكوين.

إذا قرر السوق، الذي لا ريب في أن عنده من العلم ما ليس عند أي فرد، مجتمعًا، أن الأفضل تغيير جدول المعروض، وإزالة المعروض الثابت، فالأمر ممكن نظريًّا. ولكن السوق يجب أن يصل إلى إجماع ساحق ليفرض هذا التغيير، وعمليًّا، لن تستطيع شبكة لامركزية من الفاعلين الاقتصاديين العقلانيين الوصول إلى إجمال ساحق لبخس العملة التي تستعملها. معروض البيتكوين مرن بما يكفي ليتغيّر، ولكن هذا ممتنع من دون إجماع السوق. البيتكوين في النهاية يظهر الفرق بين السياسة المالية بالإجماع والسياسة المالية بحكم المصرف المركزي. المعرفة المحتواة في إجماع السوق، لا ريب أنها متفوقة على معرفة عدد صغير من الأفراد، لذلك يتفوق البيتكوين على النظام القديم في كل خطوة.

البيتكوين ليس مخطّطًا هرميًّا

فلا، البيتكوين ليس مخطّطًا هرميًّا. البيتكوين لا تديره شركة مريبة، ولا يستعمل أساليب مبيعات عالية الضغط. ولا يبيع البيتكوين سلعة سيئة لها معروض كبير، ولا يأجر الناس لتوظيفهم أعضاء جددًا في النظام. البيتكوين مال، ومعروضه نادر ندرة مطلقة. لا يهم كم من الناس يعتمد البيتكوين، فعندما يزيد الاعتماد، تتوزع الكعكة نفسها على مزيد ومزيد من الناس، وبالمتوسط، سيملك الناس حصّة أصغر وأصغر من الشبكة. تزداد قيمة البيتكوين تبعًا للاعتماد، والاعتماد يزيد لأن الخصائص المالية للبيتكوين متفوقة على كل المنافسين. للبيتكوين معروض ثابت، وجدول معروضه معلوم، وسياسته المالية محكومة ومفروضة بالإجماع. آلية تسعير البيتكوين لا تلاعب فيها، ولا يمكن إفسادها لأن المعروض ثابت. كل شيء يتغير حول البيتكوين، إلا معروضه الثابت، فلا يتغير. لأن معروض البيتكوين ثابت ولا يمكن التلاعب به، سيصبح في النهاية أقوى آلية تسعير في العالم، ومن ثمّ أعظم نظام توزيع للمعرفة.

هذا هو وعد البيتكوين، ولن ينتشر إلا إذا كان نافعًا للذين يستخدمونه. اليوم، وفي المستقبل، ستسمر هذه المنفعة التي هي القدرة على حفظ الثروة في وسيط مالي لا يمكن بخسه. عندما يدّعي الناس أن البيتكوين قد يكون «أكبر من الإنترنت»، فالتطبيق ليس خطّيًّا، بل هو عائد إلى أن نوع المال السيادي الذي لا يمكن التلاعب به، قادر على أن يكون واحدًا من أعظم أدوات الحرية التي اختُرعت في التاريخ. إن نجاح البيتكوين ليس معطًى، ولكنه إذا نجح في الوفاء بوعده، فسيساعد في تنسيق أفعَل وأسلَم بين الناس حول العالم. في النهاية، البيتكوين أداة تواصل. هذه هي وظيفة المال. يقدّم البيتكوين ببساطة نظامًا بديلًا، يعمل على أساس لامركزي لا يحكمه أحد. امتناع الحكم هذا، وامتناع التوجيه الواعي، هو الذي يتيح للبيتكوين أن يجمع المعرفة ويعبّر عنها بطريقة أفضَل من أي وسيط مالي سابق. إن التقلّب الذي نراه اليوم ليس إلا الطريق المنطقي لاكتشاف السعر، مع زيادة اعتماد البيتكوين من حيث الحجم، ومع تقدمنا نحو حالة من الاعتماد الكامل في المستقبل.

«كثير من الأشياء العظيمة التي حققها الإنسان، لم يكن نتيجة فكر موجه، ولا نتيجة جهود منسّقة مدروسة لمجموعة أفراد، بل نتيجة لعب الفرد لدورٍ لن يستطيع الإحاطة بفهمه أبدًا. هذه الأشياء أعظم من أي فرد لأنها تنتج من مزيج من المعرفة أوسع من أن يملكه أي فرد».

حايك، الثورة المضادة للعلم