المقال الأصلي | المؤلف: Parker Lewis | ترجمة: BTCTranslator | تاريخ الكتابة: سبتمبر 2019

خلافًا للاعتقاد الشائع، البيتكوين مدعوم بشيء. إنه مدعوم بما يدعم أي نوع من المال: مصداقية خصائصه المالية. المال ليس مجرد هلوسة جمعية، ولا هو نظام اعتقاد. على مرّ التاريخ، برزت عدة وسائل لتأخذ صفة المال، وفي كل مرة، لم يكن هذا الأمر بمحض مصادفة. السلَع التي تصبح أموالًا لها خصائص فريدة تميزها عن بقية سلع السوق. يقدّم معيار البيتكوين شرحًا أكمَل للقضية، ولكن السلع المالية لها خصائص تجعلها مفيدة من حيث هي وسيط مقايضة، من هذه الخصائص: الندرة، والمتانة، وقبول الانقسام والاستبدال والحمل، وأشياء أخرى. مع كل مال ناشئ جديد، تتطور خصائص وسيطٍ مالي، وتُبطل الخصائص المالية التي كانت في الأموال السابقة، وفي كل مرة تتموّل فيها سلعة، يبطل تموّل سلعة أخرى. والذي يحدث أن نقاط القوة النسبية للوسيط المالي الجديد تغلب نقاط قوة الوسيط القديم، وليس البيتكوين مختلفًا عن ذلك. يمثّل البيتكوين تقدّما تقنيًّا في التنافس العالمي على المال، فهو الخليفة المتفوّق للذهب وأنظمة العملات الحكومية التي قامت على الخصائص المالية للذهب.

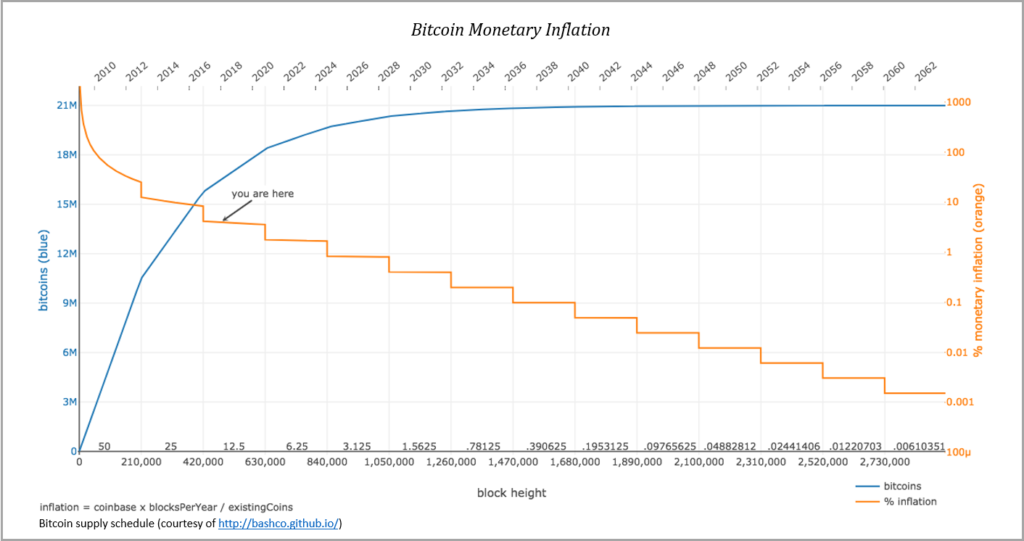

يتفوق البيتكوين على أسلافه التماثلية من حيث الخصائص المالية. البيتكوين نادرٌ ندرة مطلقة، وهو أسهَل انقسامًا وأسهل نقلًا من منافسيه القائمين اليوم. وهو بعد ذلك أكثر لا مركزية، لذلك أمنَع على الرقابة والفساد. لن يكون في الوجود إلا 21 مليون بيتكوين، وكل واحدة منها تنقسم إلى 8 فواصل عشرية (جزء من مئة مليون جزءًا). يمكن نقل القيمة بالبيتكوين إلى أي أحد في أي مكان في العالم من دون ترخيص من أحد، ولا تعتمد التسوية النهائية على أي طرف ثالث. بالإجمال، خصائص البيتكوين المالية متفوقة تفوّقًا هائلًا على أي نوع من المال يستعمل اليوم. وهذه الخصائص ليست موجودة بالصدفة، ولا هي موجودة عن فراغ. إن الخصائص المالية الناشئة في البيتكوين محمية ومفروضة بمزيج من التعمية، وشبكة من العقد اللامركزية تفرض مجموعة مشتركة من قوانين الإجماع، وشبكة تعدين متينة تضمن سلامة دفتر حوالات البيتكوين ومناعته على التغيير. العملة نفسها هي حجر الأساس الذي يربط أجزاء النظام، فيخلق دوافع اقتصادية تسمح لأجزاء نظام الأمن أن تعمل معًا. ولكن مع هذا، ليست خصائص البيتكوين المالية مطلقة، بل هي مقوّمة بالسوق بالنسبة إلى الخصائص الموجودة في الأنظمة المالية الأخرى.

اعلَم أنه في كل مرة يُباع دولار ببيتكوين، يبقى العدد نفسه من الدولارات والبيتكوينات في العالم. كل الذي يتغير هو التفضيل النسبي لحمل عملة من العملتين مقابل الأخرى. إن تزايد قيمة البيتكوين دليل على أن المشتركين في السوق يفضلون حمل البيتكوين على حمل الدولارات. وإن تزايد سعر البيتكوين (بالدولار) يعني أن مزيدًا من الدولارات لازم لشراء الكمية نفسها من البيتكوين. بالإجمال، إنه تقدير السوق للقوة النسبية للخصائص المالية. السعر ناتج. الخصائص المالية هي الأساس. مع تقدير الأفراد للخصائص المالية للبيتكوين، يصبح السؤال الطبيعي: أي العملتين له خصائص مالية أصدَق؟ البيتكوين أو الدولار؟ طيّب، ما الذي يدعم الدولار (أو اليورو أو الين أو غيرهما) في الأصل؟ في محاولة إجابة هذا السؤال، يجد الباحث دومًا أن الدولار مدعوم بالحكومة أو الجيش (رجال معهم أسلحة) أو الضرائب. ولكن الدولار ليس مدعومًا بأي واحدة من هؤلاء. لا بالحكومة، ولا بالجيش، ولا بالضرائب. تضرب الحكومة ضرائبها على الأشياء القيّمة، لا تصبح الأشياء قيّمة لأن عليها ضريبة. كذلك، تحمي الجيوش ما هو قيّم، لا تصبح الأشياء التي تحميها الجيوش قيّمة. والحكومة لا تستطيع فرض قيمة العملة، كل ما تستطيع تحديده هو معروضها.

فنزويلا، والأرجنتين، وتركيا، كلها بلدان لها حكومات وجيوش وقدرة على فرض الضرائب، ومع هذا تراجعت عملاتها تراجعًا ملحوظًا في السنين الخمس الماضية. ولئن لم يكن إثبات النقيض كافيًا، فإن كل حكومة من هذه الحكومات دليل ينقض القول بأن العملة تشتق قيمتها من الحكومة. كل مرحلة من مراحل التضخم المفرط يجب أن تكون دليلًا كافيًا على العيوب الجوهرية في الأنظمة المالية الحكومية، ولكنها ليست كذلك لسوء الحظ. يظنّ معظم النالس أن التضخم المفرط دليل على سوء الإدارة المالية، لا أنه النتيجة النهائية المنطقية لكل الأنظمة الحكومية. هذا الرأي التبسيطي يتجاهل المبادئ الأولى، ويتجاهل الآليات التي تضمن البخص المالي في أنظمة العملات الحكومية. ومع أن الدولار أقوى بنيويًّا لأنه عملة الاحتياطي العالمية، فإن قواعد الأموال الحكومية من حيث الأداء واحدة، والدولار ليس إلا الأقوى بين الضعفاء. ما إن فهمنا الآليات التي تدعم الدولار (وكل العملات الحكومية) فهمًا أفضل، قدّم ذلك لنا قاعدة لتقدير الآليات التي تدعم البيتكوين.

لماذا للدولار قيمة؟

لم تنشأ قيمة الدولار في السوق الحرة. بل نشأت على أنها تمثيل جزئي للذهب (والفضة في أول الأمر) وكان الدولار حلًّا لما قصّر فيه الذهب من سهولة التحويل والإرسال، لذا فإن مولد الدولار كان معتمدًا على الخصائص المالية للمعادن الأساسية، لا على خصائص جوهرية في الدولار نفسه. وكان أيضًا نظامًا قائمًا على الثقة: خُذ الدولار وثق أنه يمكن استبداله بمقدار ثابت من الذهب في المستقبل. إن عيب الذهب وإخفاقه الكامل هو نظام الدولار، ومن دون الذهب، لم يكن ليكون أي وجود للدولار في هيئته الحالية. مراجعة سريعة لتاريخ الدولار والذهب:

| 1900 | أقرّ قانون معيار الذهب عام 1900 أن الذهب هو المعدن الوحيد الذي يمكن استبداله بالدولار، وأن ثمن كل أونصة ذهب 20.67 دولارًا. |

| 1913 | تأسس الاحتياطي الفدرالي بموجب قانون الاحتياطي الفدرالي عام 1913. |

| 1933 | حظر الرئيس روزفلت ادّخار الذهب وكنزه بالقانون التنفيذي 6102، وأجبر المواطنين على تحويل الذهب إلى دولارات بمعدل 20.67 دولارًا للأونصة، وإلّا فهم معرّضون لعقوبة هي غرامة بقيمة 10 آلاف دولار، أو حبس من خمس سنوات إلى عشر، أو السابقان معًا. |

| 1934 | وقع الرئيس روزفلت قانون الاحتياطي الذهبي، فبخس الدولار 40% من قيمته وصار سعر الأونصة 35 دولارًا. |

| 1944 | رسّم اتفاق بريتون وودز قدرة الحكومة الأجنبية والمصارف المركزية على تحويل الذهب إلى الدولار (والعكس) بمعدّل 35 دولارًا للأونصة، وتأسست معدلات صرف ثابتة بين الدولارات وبقية العملات. |

| 1971 | أنهى الرئيس نكسون رسميًّا قابلية تحويل الدولار إلى ذهب، فأنهى نظام بريتون وودز فعليًّا. أصبحت قيمة الدولار 38 دولارًا لأونصة الذهب. |

| 1973 | غيّرت الحكومة الأمريكية سعر الدولار إلى 42 للأونصة. |

| 1976 | فصلت الحكومة الأمريكية قيمة الدولار عن الذهب كله عام 1976. |

على مر القرن العشرين، انتقل الدولار إلى عملة مدعومة بالاحتياطي إلى عملة مدعومة بالدين. لم يزل معظم الناس يتدبّرون سبب امتلاك الدولار للقيمة بعد الذهب، ولم يزل التفسير الأشيَع هو أنها هلوسة جمعية (أن الدولار له قيمة لأننا كلنا نؤمن بذلك)، أو أنه تابع للحكومة والجيش والضرائب. ليس لواحد من هذين التفسيرين أي أساس في المبادئ الأولى، وما من سبب حقيقي يجعل للدولار قيمة. بل يحافظ الدولار على قيمته اليوم بسبب الدين والندرة النسبية للدولارات أمام الديون المقومة بالدولار. في عالم الدولار، كل شيء تابع لنظام الائتمان. الناتج الإجمالي المحلي الاسمي معتمد على حجم نظام الائتمان ونموه، والضرائب تحسب على أساسه. إن الآليتين اللتين تموّلان الحكومة (الضرائب واستهلاك العجز) كلاهما قائمتان على نظام الائتمان، وإن نظام الائتمان هو الذي يسمح للدولار أن يعمل بهيئته الحالية.

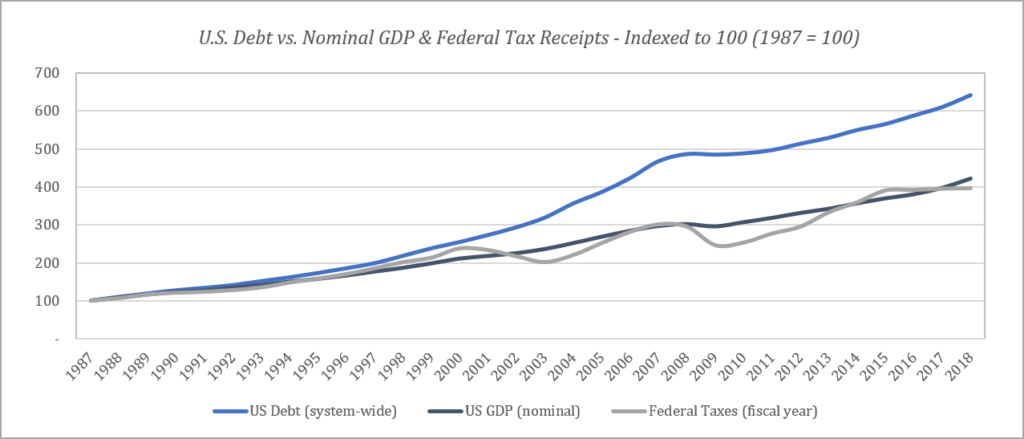

إن حجم نظام الائتمان يبلغ أضعاف حجم الناتج الإجمالي المحلي الاسمي. لأن نظام الائتمان أكبر بكثير من معروض المال الحقيقي، يتنسّق النشاط الاقتصادي بتخصيص الائتمان وتوسيعه. ولكن نمو نظام الائتمان سبق نمو الناتج الإجمالي المحلي على مر العقود الثلاثة السابقة. يرقّم المخطط أدناه معدل تغير نظام الائتمان مقابل معدل تغير الناتج الإجمالي المحلي الاسمي وصكوك الضرائب الفدرالية (منذ 1987 إلى اليوم). في نظام الاحتياطي الفدرالي، يقود توسيع الائتمان الناتج الإجمالي المحلي الذي يحدد في النهاية المستوى الاسمي للضرائب الفدرالية.

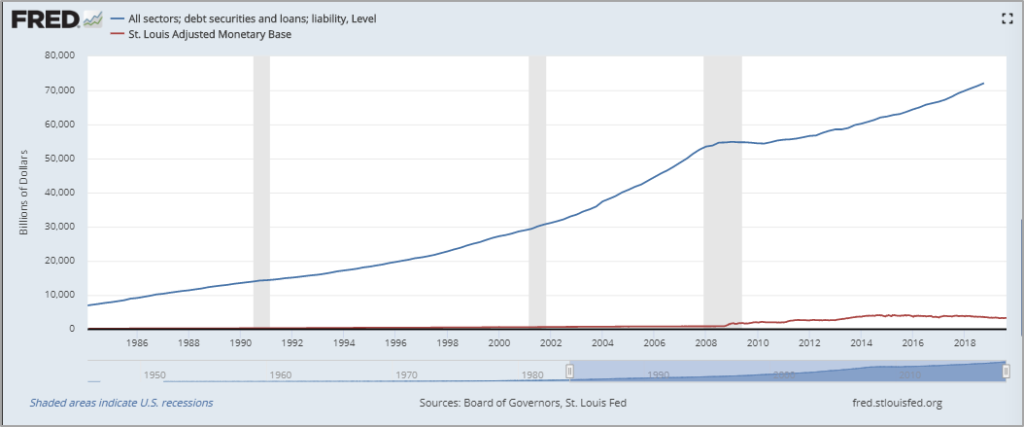

اليوم، في نظام الائتمان الأمريكي 73 تريليون دولارًا من الدين حسب الاحتياطي الفدرالي (تقرير z.1)، ولكن ليس في نظام المصارف إلا 1.6 تريليون دولار. هكذا يدير الاحتياطي الفدرالي الاستقرار النسبي للدولار. ينشئ الدين طلبًا مستقبليًّا على الدولار. في نظام الفدرالي، كل دولار مرفوع بنسبة 40:1 تقريبًا. إذا اقترضت دولارات اليوم، فإنك محتاج إلى جني دولارات في المستقبل لدفع الدين، وحاليًّا، كل دولار في النظام المصرفي مقرَض 40 مرة. إن العلاقة بين حجم نظام الائتمان ومقدار الدولارات يعطي الدولار ندرة واستقرارًا نسبيًّا. بالإجمال، كل الناس محتاجون إلا دولارات لدفع الدين المقوم بالدولار.

النظام كله مدين بدولارات أكثر من الموجودة، وهو ما ينشئ بيئة تجعل الطلب الحالي على الدولارات عاليًا جدًّا. إذا لم يدفع المستهلكون ديونهم، سيُحجَر على منازلهم، أو تُنقَل ملكية سياراتهم. إذا لم تدفع شركة ديونها، سيستحوذ الدائنون على أصولها بعملية الإفلاس، ويمكن أن تُمحى الحصص تماما. إذا لم تدفع حكومة ديونها، ستُغلَق وظائفها الأساسية لفقدان التمويل. في معظم الأحوال، نتيجة عدم حيازة الدولارات المستقبلية اللازمة لدفع الدين تعني أنّك ستنتهي على الحديدة. ينشئ الدين دافعًا اقتصاديًّا لطلب الدولارات. ما دامت الدولارات نادرة أمام الدين القائم، سيبقى الدولار مستقرًّا. هكذا يعمل اقتصاد الفدرالي، ادفع لخلق الائتمان، تكن قد أوجدت طلبًا مستقبليًّا للعملة المقومة. بمعنًى ما، يشبه الأمر بيع المخدرات. اجعل إنسانًا يدمن على مخدِّرتك، وستضمن أنه سيعود ليطلب المزيد. في هذه الحالة، المخدّر هو الدين، وهو يجبر كل الناس على البقاء في دولاب جرذان الدولار.

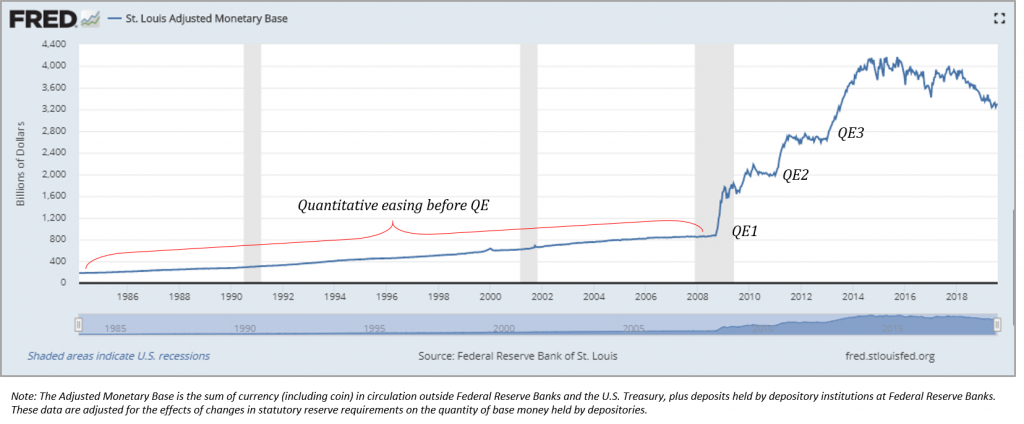

إن مشكلة اقتصاد الفدرالي (والدولار) هو أنه يعتمد على عمل نظام ائتمان مرفوع جدًّا. وللحفاظ على ذلك، يجب على الفدرالي أن يزيد عدد الدولارات القاعدية. هذا هو التيسير الكمي ولذلك وُجد. للحفاظ على كمية الدين في النظام، يجب على الفدرالي أن يزيد معروض الدولارات الحقيقية، وإلا سينهار نظام الائتمان. إن زيادة مقدار الدولارات القاعدية له أثر متوسط هو نزع رفع نظام الائتمان، ولكن أثره على المدى الطويل هو زيادة الائتمان. ومن آثاره أيضًا بخس قيمة الدولار مع الوقت. كل هذا مقصود. الائتمان هو الذي يدعم الدولار لأن الائتمان هو ادعاء ملكية أصول حقيقية، هي معايش الناس. جئ بدولاراتك في المستقبل، أو اخسر بيتك، هذا دافع قوي لتعمل للحصول على الدولار.

إن العلاقة بين الدولار والائتمان بالدولار يحافظ على لعبة الفدرالي، ويؤمن الصيارفة المركزيون أن هذا سيبقى إلى الأبد. أنشئ مزيدًا من الدولارات، أنشئ مزيدًا من الدين. دين كثير؟ أنشئ مزيدًا من الدولارات، وهكذا دواليك. في النهاية، في نظام الفدرالي، العملة هي صمام التحرير. لأن الدين بلغ 73 تريليون دولارًا، وليس لدينا إلا 1.6 تريليون دولار في النظام المصرفي، سيُضاف إلى النظام دولارات جديدة لتدعم الدين. إن ندرة الدولار أمام الطلب هي التي تعطي الدولار قيمته. لا أكثر، ولا أقل. لا دعامة للدولار سوى هذه. ولئن كانت آلية نظام الائتمان تنشئ ندرة نسبية للدولار، فإنها في الوقت نفسه تضمن أن الدولار ستقل ندرته قليلًا قليلًا.

دين كثير → أنشئ مزيدًا من المال → مزيد من الدين → دين كثير

والأمر ذاته موجود في كل أصل مالي، الندرة هي الخصيصة المالية التي تدعم الدولار، ولكن الدولار ليس نادرًا إلا أمام الديون المقومة به. واليوم، أمام الدولار منافس حقيقي، هو البيتكوين. إن نظام الدولار وفقدانه للخصائص المالية الجوهرية يقدم نقيضًا صريحًا للخصائص المالية الناشئة والجوهرية في البيتكوين. ندرة الدولار نسبية، أما ندرة البيتكوين فمطلقة. نظام الدولار قائم على الثقة، أما البيتكوين فلا. معروض الدولار محكوم بمصرف مركزي، أما معروض البيتكوين فمحكوم بإجماع المشاركين في السوق. سيبقى معروض الدولار مرتبطًا بحجم نظام الائتمان، أما معروض البيتكوين فمستقل تمامًا عن مسألة الائتمان. وتكلفة إنشاء مزيد من الدولارات صفرية، أما تكلفة إنشاء مزيد من البيتكوين فحقيقية ومتزايدة أبدًا. في النهاية، خصائص البيتكوين المالية ناشئة ومناعتها متزايدة، أما الدولار فقبوله للتلاعب جوهري ومتزايد.

المال والندرة الرقمية

إن أصعب حاجز عقلي تجاوزًا عند تقدير البيتكوين من حيث هو مال، هو عادة أن البيتكوين أصل رقمي. البيتكوين ليس ملموسًا، وليس بديهيًّا بادئ الرأي. كيف يمكن أن يكون شيء رقمي تمامًا مالًا؟ ومع أن الدولار معظمه رقمي، فإنه مع ذلك ملموس أكثر من البيتكوين في أذهان معظم الناس. نشأ الدولار الرقمي من سلفه الورقي، ولم يزل في السوق دولارات ورقية، أما البيتكوين فهو رقمي أصلًا. في الدولار، عندنا تمثيل فيزيائي يمثل الأنماط الذهنية للعالم الملموس، أما في البيتكوين، فليس عندنا شيء من ذلك. ومع أن للبيتكوين خصائص مالية أصدق بكثير من خصائص الدولار، فإن الدولار في أذهاننا هو المال (عند معظمنا)، ونتيجة ذلك، فتمثيله الرقمي مفهوم أكثر، لأنه توسع من العالم الفيزيائي إلى العالم الرقمي. إن أساس الدولار من حيث هو مال ثابت بالزمن، ولئن كانت طبيعته الرقمية تبدو ملموسة أكثر، فالبيتكوين يمثّل ندرة مطلقة. أما معروض الدولار فلا حد عليه.

تذكر أن الدولار ليس له أي خصيصة مالية جوهرية. قام الدولار على الخصائص المالية للذهب ليعتلي مكانة الاحتياطي العالمي، ولكنه في نفسه، ليس له خصائص فريدة تجعله شكلًا مستقرًّا من المال، إلا ندرته النسبية في نظام المال المرتبط بالدين. عند النظر في البيتكوين، سؤال المبدأ الأول هو إذا كان أي شيء رقمي قادرًا على مشاركة الخصائص الجوهرية التي جعلت الذهب مخزنًا للقيمة (ومالًا). هل نشأ الذهب وأصبح مالًا لأنه فيزيائي أم لأن له خصائص مالية مترفعة عن الفيزيائية؟ من كل الأشياء الفيزيائية في العالم، لم اختير الذهب؟ نشأ الذهب وأصبح مالًا لا لأنه فيزيائي، بل لأن خصائصه الإجمالية فريدة. أهم شيء هو أنه نادر، ويمكن استبداله، ومتين. ومع أن للذهب خصائص كثيرة جعلته متفوّقًا على أي مال سبقه، فإن عيبه القاتل كان صعوبة نقله وعرضته للمركزية، وهو ما أنشأ الدولار في النهاية ليصبح نظيره التحويلي.

«تخيّل معدنًا ذهبيًّا له ندرة الذهب، ولكن له هذه الخصائص: رمادي ممل اللون – ليس ناقلًا جيّدًا للكهرباء – ليس قويًّا، ولكنه ليس مرنًا ولا سهل الإفساد – ليس مفيدًا لأي هدف عملي أو تزييني – ولكن له خصيصة سحرية خاصة واحدة: – يمكن نقله بقناة اتصالات»

ساتوشي ناكاموتو (27 أغسطس 2010)

يملك البيتكوين الخصائص المالية التي جعلت الذهب وسيطًا ماليًّا، ولكنه في الوقت نفسه يصلح من عيوب الذهب. فالذهب نادر نسبيًّا، أما البيتكوين فنادر مطلقًا، وكلاهما متين جدًّا. الذهب قابل للاستبدال (أن يبدَل بعضه ببعض)، ولكنه صعب التحقق، أما البيتكوين فقابل للاستبدال وسهل التحقق. الذهب صعب النقل ومركزي جدًّا. البيتكوين سهل النقل ولامركزي جدًّا. في البيتكوين كل خصائص الذهب الفيزيائي والدولار الرقمي مجموعة في عملة واحدة، ولكن من دون العيوب الأساسية في أي منهما. عند النظر في الأوسطة المالية، المبادئ الأولى أساسية. أهمل النتيجة أو النهاية، وابدأ بسؤال نفسك: إذا كان البيتكوين فعلًا نادرًا ومحدودًا، وتجاهل أنه رقمي، أيكون مقياسًا صالحًا للقيمة ومخزنًا نهائيًّا للقيمة؟ هل الندرة خصيصة قوية بما يكفي لجعل البيتكوين مالًا، ولو كانت هذه الندرة رقمية؟

لئن كان المال مفهومًا غير ملموس، فإنه ما دام للتجارة والتخصص منافع، سيبقى للمال فائدة وطلب. المال وسيلة نستعملها لتكون الحكَم في تحديد القيمة النسبية بين السلع الاستهلاكية والرأسمالية الكثيرة. إنه سلعة تنظم كل النشاط الاقتصادي. إن كمية المال المطلقة أقل أهمية من خصائصه كالندرة وقبول القياس. الندرة هي أهم خصيصة مالية. إذا كان معروض وحدة القياس متغيّرًا باستمرار تغيّرًا غير متوقع، فسيصعب قياس قيَم السلَع بها، لذلك فالندرة في نفسها خصيصة قيّمة جدًّا. قد تتقلب قيمة وحد القياس أمام السلع والخدمات، ولكن استقرار معروض المال يجعل الضجيج أصغريًّا أمام إشارة السعر النسبي للسلع الأخرى.

ومع أن البيتكوين رقمي، فهو مصمم لينشئ ندرة مطلقة، وهو ما يجعله مرشّحًا ليكون شكلًا فاعلًا من المال (ومقياسًا للقيمة). لن يكون في الوجود إلا 21 مليونًا، و21 مليونًا رقم صغير جدًّا بالمقاييس النسبية والمطلقة. أنشأ الفدرالي 100 مليار دولار في الأسبوع السابق، بضغطة زر. يكافئ هذا تقريبًا 5 آلاف دولار مقابل كل بيتكوين في الوجود، في أسبوع واحد (وعلى يد مصرف مركزي واحد). لتقديم سياق أوسع، أنشأ الاحتياطي الفدرالي، وبنك اليابان، وبنك أوروبا المركزي، كلهم معًا 10 تريليونات دولارات منذ الأزمة المالية، وهو ما يكافئ 500 ألف دولار لكل بيتكوين. ومع أن الدولار واليورو والين والبيتكوين كلها رقمية، فإن البيتكوين هو الوحيد النادر ندرة ملموسة والوحيد الذي فيه خصائص مالية جوهرية.

ولكن، لا يكفي أن ندعي أن البيتكوين نادر ندرة مطلقة، ولا ينبغي أن يقبل أحد هذه الحقيقة ببساطة. ينبغي لكل واحد أن يفهم كيفية هذه الندرة وسببها. لماذا لا يمكن إنشاء أكثر من 21 مليون بيتكوين ولماذا لا يمكن نسخه؟ لماذا البيتكوين آمن ولمَ لا يمكن التلاعب به؟ في البيتكوين عناصر كثيرة تجتمع لتجعل معروضه ثابتًا على نحو موثوق، ولكن في شبكة البيتكوين ثلاثة دعائم ملتحمة تفرضها الدوافع الاقتصادية للعملة نفسها:

- إجماع الشبكة والعقد الكاملة: فرض مجموعة مشتركة من القوانين الحاكمة

- التعدين وبرهان العمل: تحقيق تاريخ التحويل، وتثبيت أمن البيتكوين في العالم الفيزيائي

- المفاتيح الخاصة: تحمي وحدة القيمة، وتضمن الملكية بغض النظر عن التحقق

ما الذي يحمي البيتكوين – إجماع الشبكة والعقد الكاملة

21 مليونًا، ليس مجرد رقم يضمنه برنامج. بل معروض الواحد والعشرين مليونًا هذا تحكمه آلية إجماع، وكل المشتركين في السوق مدفوعون بدوافع اقتصادية لفرض قواعد شبكة البيتكوين. ومع أن إجماع شبكة البيتكوين قد يحكم نظريًّا بزيادة المعروض فوق 21 مليونًا، فإن على الأغلبية الساحقة لمستخدمي البيتكوين أن يوافقوا جميعًا على بخس عملتهم ليفعلوا ذلك. عمليًّا، إنها شبكة عالمية من الفاعلين الاقتصاديين العقلانيين، تعمل في نظام عملة طوعي لا إكراه فيه، لن تُجمع كلها على بخس العملة التي اختار هؤلاء الفاعلون كل واحد منهم باستقلال ومن تلقاء نفسه أن يستعملها مخزنًا لثروته. إن هذه الحقيقة تعزز وتدعم الدوافع الاقتصادية للبيتكوين، وبنيانه التقني، وأثر شبكته.

في البيتكوين، العقدة الكاملة هي حاسوب أو خادم يحافظ على نسخة كاملة من سلسلة كتل البيتكوين. تجمع العقد الكاملة كل واحدة على حدة نسخة من سلسلة الكتل بناءً على مجموعة مشتركة من قوانين إجماع الشبكة. نعم، لا يُشغّل كل مالك للبيتكوين عقدة كاملة، ولكن كل واحد قادر على ذلك، وكل عقدة تحقق كل الحوالات وكل الكتل. بتشغيل عقدة كاملة، يستطيع كل إنسان أن يصل إلى شبكة البيتكوين وأن يبث حوالات (أو كتلًا) من دون رخصة من أحد. وليس على العقدة أن تثق بعقدة أخرى. بل كل عقدة تحقق التاريخ الكامل لحوالات البيتكوين بناءً على مجموعة مشتركة من القواعد، تسمح للشبكة أن تجمع على نسخة مستمرة وصحيحة من التاريخ من دون أن يثق أحد بأحد.

هذه هي الآلية التي يزيل بها البيتكوين الثقة بأي طرف ثالث مركزي ويعزز صدقية معروضه الثابت. تحافظ كل العقد على تاريخ من كل الحوالات، وهو ما يتيح لكل عقدة أن تحدد إذا كانت الحوالات المستقبلية صالحة. بالإجمال، يقدم البيتكوين آمَن شبكة حوسبة في العالم لأن كل إنسان يمكن أن يصل إليها من دون أن يثق أحد بأحد. الشبكة لامركزية وليس فيها نقاط صدع مفردة. كل عقدة مراقب وموازِن لبقية الشبكة، من دون مصدر مركزي للحقيقة، الشبكة منيعة على الهجوم والإفساد. قد تخفق عقدة ما، أو تفسد، ولكن الشبكة ستستمر كأن شيئًا لم يحدث. كلما زادت العقد، زادت لامركزية البيتكوين، وهو ما يزيد الحشو، فيجعل الشبكة أصعب وأصعب على الإفساد أو الرقابة.

كل عقدة كاملة تفرض قواعد إجماع الشبكة، ومن هذه القواعد معروض العملة الثابت. في كل كتلة بيتكوين عدد محدد من البيتكوينات الجديدة، وكل حوالة يجب أن تعود إلى كتلة صحيحة سابقة لتكون صحيحة. كل 210 آلاف كتلة، ينقسم هذا العدد إلى النصف، هكذا حتى يبلغ عدد البيتكوينات التي تصدر في كل كتلة الصفر، عام 2140 تقريبًا، وهذا جدول إصدار معروض البيتكوين المقارب. لأن كل عقدة تحقق كل حوالة وكل كتلة، تفرض الشبكة كلها معًا ثبات المعروض على قيمة 21 مليونًا. إذا بثّت أي عقدة حوالة أو كتلة فاسدة، سترفضها بقية الشبكة وستسقَط هذه الكتلة من الإجماع. تستطيع كل عقدة أن تحاول إنشاء زيادة من البيتكوين، ولكن كل عقدة لها مصلحة في ضمان ثبات معروض البيتكوين على قيمته المثبتة، وإلا ستبخَس العملة عشوائيًّا على حساب بقية الشبكة.

يستطيع كل واحد في الشبكة أو خارجها أن ينسخ برنامج البيتكوين لينشئ نسخة جديدة من البيتكوين، وكل وحدة تنشئها نسخة من هذه النسخ ستراها العقد في شبكة البيتكوين عملة فاسدة. كل النسخ التالية والوحدات التالية لن تكون صالحة، ولن يقبل أي أحد بهذه العملة على أنها بيتكوين. كل عقدة بيتكوين تتحقق بنفسها من كل بيتكوين، وكل نسخة من البيتكوين ستكون فاسدة، لأنه لن تكون متأصلة في كتلة بيتكوين صالحة سابقة. سيكون الأمر كمن يريد معاملة أموال لعبة مونوبولي معاملة الدولارات. قد تتمنى ما أردت أن تكون مالًا، ولكن لن يقبلها أحد على أنه بيتكوين، ولن تشارك شبكة البيتكوين خصائصها الناشئة. إن تشغيل عقدة بيتكوين كاملة يسمح لكل أحد أن يفحص صلاح كل عملة من عملات البيتكوين، وستُعرَف كل نسخة مزيفة بهذه الطريقة. إن إجماع العقد هو الذي يحدد الحالة الصحيحة للشبكة في نظام مغلَق، كل شيء يحدث خلف جدران هذا النظام لم يحدث أصلًا.

ما الذي يحمي البيتكوين – التعدين وبرهان العمل

في آلية الإجماع هذه، تشغل بعض العقد (التي تسمى عقد التعدين) خوارمية برهان العمل لإضافة كتل جديدة إلى سلسلة الكتل. هذه الخوارزمية تحقق التاريخ الكامل للحوالات وتسوّي الحوالات الجديدة. التعدين وبرهان العمل يثبتان أمان البيتكوين في العالم الفيزيائي. لحل الكتل، يجب على المعدنين أن يحسبوا تريليونات الحسابات التعموية، وهو ما يتطلب استهلاك موارد طاقة كبيرة. فإذا حُلّت عقدة، تُرسل إلى بقية الشبكة للتحقيق. كل العقد (ومنها بقية المعدنين) تحقق إذا كانت الكتلة صالحة بناءً على مجموعة مشتركة من قواعد إجماع الشبكة، نوقشت من قبل. إذا كانت أي جوالة في في الكتلة فاسدة، فالكتلة كلها فاسدة. كذلك، إذا لم تبنَ الكتلة المرسَلة على آخر كتلة صالحة، فهي فاسدة أيضًا.

ولكي أعرّفك السياق، تستهلك شبكة البيتكوين حاليًّا (وقوّة الحوسبة فيها 90 إكسا هاش في الثانية) نحو 7 إلى 8 غيغا واط من الكهرباء، وهو ما يعني نحو 9 ملايين دولار في اليوم (أو نحو 3.3 مليار دولار في السنة) من الطاقة، بتكلفة حدّيّة تبلغ 5 سنتات لكل كيلو واط ساعي (تقديرات تقريبية). تحلّ الكتل تقريبًا كل عشرة دقائق، وهو ما يعني 144 كتلة في اليوم. عبر الشبكة، تكلف كل كتلة نحو 75 ألف دولار، وتبلغ مكافأة كل عقدة 100 ألف دولار (12.5 بيتكوين جديد مضروبة بسعر البيتكوين، 8 آلاف دولار، من دون حساب رسوم التحويلات). كلما زادت تكلفة حل كتلة، زادت تكلفة الهجوم على الشبكة. إن تكلفة حل الكتلة تمثل الموارد الملموسة اللازمة لكتابة التاريخ على دفتر تحويلات البيتكوين. مع نمو الشبكة، يزداد تشظّيها، وتزداد القيمة الاقتصادية المدفوعة إلى المعدنين بالإجمال. من وجهة نظر نظرية الألعاب، كلما زاد التنافس وزادت الفرص، صعب التآمر على الإفساد، وكل عقد الشبكة تحقق عمل المعدنين، وهو ما يجعلها الرقيب والموازِن.

وتذكّر ذلك الرقم الثابت الذي يصدر في كل كتلة صالحة (قبل أن يبلَغ سقف الواحد والعشرين مليونًا). إن البيتكوين المصدَر في كل كتلة إذا جُمعت إليه رسوم التحويل يمثّل التعويض الذي يناله المعدنون لقيامهم ببرهان العمل. يُدفع لهؤلاء المعدنين بالبيتكوين لحماية الشبكة. لبناء الكتل وعملية الاقتراح، يكتب المعدنون هذا العدد الثابت من البيتكوين الصادر في كل كتلة تعويضًا عن استهلاك موارد من العالم الحقيقي الملموس لحماية الشبكة. إذا كتب معدّن مقدارًا من البيتكوين لا يوافق جدول العرض الثابت، سترفض بقية الشبكة الكتلة لأنها فاسدة. لحماية الشبكة، يجب أن يحقق المعدنون ويفرضوا قانون المعروض الثابت ليحصلوا على التعويض. للمعدّنين قدم في اللعبة هي التكاليف المتزايدة على رؤوس أموالهم (واستهلاكهم للطاقة)، والعمل الفاسد لا يُكافَأ.

ودونك مثالًا تقنيًّا: المكافأة الصالحة المدفوعة إلى المعدنين تنصَّف كل 210 آلاف كتلة، والتنصيف القادم سيكون في الكتلة 630,000 (أو تقريبًا في مايو 2020). في ذلك الوقت ستنقص المكافأة من 12.5 إلى 6.25 بيتكوين في كل كتلة. من بعد ذلك، كل معدّن يكتب مكافأة خاطئة (أي مقدار سوى 6.25)، سترفض الشبكة كتلته لأنها فاسدة. التنصيف مهم لا لأن معروض البيتكوين الجديد ينقص فحسب، بل لأنه يظهر أن الدافع الاقتصادي للشبكة يستمر في التنسيق وفرض المعروض الثابت للعملة على أساس لامركزي تمامًا. إذا حاول أي معدّن الغشّ، ستعاقبه بقية الشبكة العقوبة القصوى. لا شيء سوى الدوافع الاقتصادية في الشبكة ينسق هذا السلوك، وحدوثه على أساس لا مركزي من دون تنسيق أي هيئة مركزية تفرض أمان الشبكة.

تعدين البيتكوين لامركزي لأن كل المعدنين يتنافسون، ولا مصلحة للمعدنين في التجمع. ومن جهة أخرى، تحقق العقد عمل المعدنين، في اللحظة نفسها ومن دون تكلفة، وهو ما يجعلها رقيبًا وموازنًا قويًّا جدًّا مستقلًّا عن عملية التعدين. الكُتل صعبة الحل ولكنها سهلة التحقق، وبالإجمال، هذا هو ما يفرق البيتكوين عن أي نظام مالي ينافسه، سواء أكان الذهب أو الدولار. والتعويض الذي يُدفع للمعدنين لحماية الشبكة وفرض معروضها الثابت لا يكون إلا بالبيتكوين. إن الدوافع الاقتصادية للعملة (التعويض) قوية جدًّا، والعقوبة شديدة جدّا وسهلة التطبيق، لذا فدوافع المعدنين على أشدّها للتنسيق وتنفيذ عمل صحيح. بتقديم تكاليف ملموسة لعملية التعدين، وبإعمال جدول إطلاق المعروض وتضمينها في عملية التحقيق (التي تقوم بها كل العقد)، وبفصل عملية التعدين عن ملكية الشبكة، تفرض الشبكة كلّها المعروض الثابت فرضًا موثوقًا دائمًا، على أساس لا ثقة فيه، وفي الوقت نفسه تستطيع بلوغ الإجماع على أساس لامركزي.

ما الذي يحمي البيتكوين – المفاتيح الخاصة والحقوق المتساوية

في الوقت الذي يبني فيه المعدنون الكتل ويحلونها ويقترحونها، وتحقق العُقَد العمل الذي يجريه المعدنون، تتحكم المفاتيح الخاصة بالوصول إلى وحدة القيمة نفسها. تتحكم المفاتيح الخاصة بحقوق 21 مليون بيتكوين (تقنيًّا 18 مليونًا فقط لأن البقية لم تعدّن إلى اليوم). في البيتكوين، لا هوية، لا يعرف البيتكوين شيئًا عن العالم الخارجي. تحقق شبكة البيتكوين التوقيعات والمفاتيح. هذا هو الأمر كله. لا يستطيع إلا صاحب المفتاح الخاص أن ينشئ حوالة بيتكوين صالحة بإنشاء توقيع صالح. تُوضع الحوالات الصالحة في كُتَل، يحلّها المعدّنون وتتحقق منه كل عقدة، ولكن لا يستطيع إنشاء الحوالات الصالحة إلا أصحاب المفاتيح الخاصة.

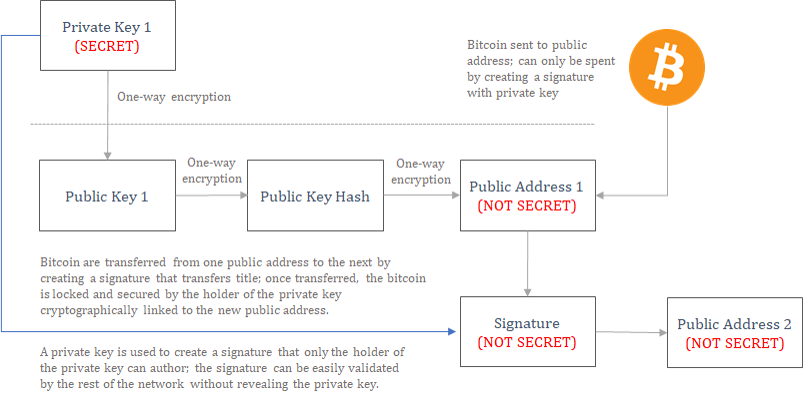

عندما يُبَثّ تحويل بيتكوين، يُرسل مقدار من البيتكوين إلى أحد عناوين البيتكوين العامة. هذه العناوين العامة مشتقة من المفاتيح العامة، والمفاتيح العامة مشتقة من المفاتيح الخاصة. يمكن حساب المفاتيح العامة والعناوين العامة باستعمال مفتاح خاص، ولكن المفتاح الخاص لا يمكن حسابه باستعمال مفتاح عام أو عنوان عام. إنه تابع بجهة واحدة تحميه خوارزميات تعمية قوية. يمكن مشاركة المفاتيح العامة والعناوين العامة من دون إظهار أي شيء عن المفاتيح الخاصة. عندما يُرسل مقدار من البيتكوين إلى عنوان عام، يُقفَل في خزانة، ولكي تفتَح هذه الخزانة، يجب إنشاء توقيع رقمي من خلال المفتاح الخاص الموافق (لكل مفتاح أو عنوان عام مفتاح خاص فريد). يننتج صاحب المفتاح الخاصة توقيعًا خاصًّا، من دون كشف السر نفسه. تستطيع بقية الشبكة التحقق من أن صاحب المفتاح الخاص هو الذي أنشأ التوقيع، من دون معرفة تفاصيل المفتاح الخاص نفسه. أزواج المفاتيح الخاصة والعامة هي أساس البيتكوين. وفي النهاية، المفاتيح الخاصة هي التي تعطي حق الوصول إلى القيمة الاقتصادية في الشبكة.

لا فرق في هذا بين صاحب عُشر بيتكوين، وصاحب عشرة آلاف بيتكوين. كل صاحب مفتاح محمي ومحقق بالآلية نفسها والقوانين نفسها. لكل واحد في الشبكة حقوق متساوية. بغض النظر عن القيمة الاقتصادية، كل بيتكوين (وكل عنوان بيتكوين) يُعامل المعاملة نفسها في الشبكة. إذا أُنتج توقيع صالح، فالحوالة صالحة وستُضاف إلى سلسلة الكتل (إذا دُفعت رسوم التحويل). إذا أُنتج توقيع فاسد، سترفضه الشبكة. لا يهم قوة المشارك أو ضعفه. لا سياسة في البيتكوين. كلما يحققه البيتكوين هو المفاتيح والتواقيع. قد يستطيع الثري أن يدفع رسومًا أعلى لتكون حوالته أسرع، ولكن كل الحوالات تحقَّق على قوانين الإجماع ذاتها. يقدّم المعدّنون بعض التحويلات على بهض على أساس القيمة والربح، بغض النظر عن أي شيء آخر. إذا كانت حوالتان بنفس القيمة والربح، يُقَدّم الأسبق منهما بالزمن. ولكن المهم أن عملية التعدين، التي تسوّي الحوالات، مستقلة عن الملكية. البيتكوين ليس ديمقراطية، الملكية محكومة بالمفاتيح وكل حوالة بيتكوين يُنظَر فيها على أساس قوانين الشبكة نفسها. أهي صالحة أم لا. يجب أن ترجع كل بيتكوين إلى كتلة موافقة لمبدأ المعروض الثابت (21 مليونًا)، لكي تكون صالحة.

هذا هو الذي يجعل حيازة المفاتيح روحًا مهمّة في البيتكوين. البيتكوين نادر جدًّا، والمفاتيح الخاصة هي حرّاس نقل أي بيتكوين. يقول المثل: ليست مفاتيحك، ليست بيتكويناتك. إذا تحكم طرف ثالث بمفاتيحك، كالبنك مثلًا، فهو قادر على التحكم بوصولك إلى شبكة البيتكوين، وسهلٌ عليه تقييد وصولك أو سرقة أموالك في هذه الحالة. يختار كثير من الناس الثقة بكيان كالبنك، ولكن نموذج الأمان في البيتكوين فريد، لم يكتف بأن يكون لكل مستخدم التحكم بمفاتيحه الخاصة، بل ولكل مستخدم أن يصل إلى الشبكة من دون رخصة وأن يحول ما شاء إلى من شاء حيث شاء في العالم. لا يمكن هذا إلا إذا كان المستخدم مالكًا لمفتاحه الخاص. بالإجمال، يزيد المستخدمون الممسكون بمفاتيحهم الخاصة لامركزية القيمة الاقتصادية للشبكة، وهو ما يزيد أمان الشبكة كلها. كلما زاد توزّع الوصول إلى الشبكة، زادت صعوبة إفسادها أو ضمّها في النظام الحالي. من جهة أخرى، بإمساك المفتاح الخاص، يكاد يستحيل على أحد غيرك تقييد وصولك إلى المال أو سرقته. كل بيتكوين في السوق محمية بمفتاح خاص. نعم، يفرض المعدنون وأصحاب العقد عدم وجود إلا 21 مليون بيتكوين، ولكن البيتكوينات الصالحة الموجودة كلها محمية لأصحابها بمفتاح خاص.

البيتكوين ضد.

الخلاصة، معروض البيتكوين محكوم بآلية إجماع شبكي، ويُعمل المعدّنون آلية برهان العمل التي تثبّت أمان البيتكوين في العالم الفيزيائي. ولعملهم هذا، يُدفَع للمعدّنين بالبيتكوين ليحلّوا الكُتل، وهو ما يحقق التاريخ ويسوّي الحوالات الحديثة. إذا حاول معدّن أن يعوّض نفسه بمقدار لا يوافق معروض البيتكوين الثابت، سترفض بقية الشبكة عمل المعدّن. معروض العملة داخل في نموذج أمانها، ولا بد من استهلاك موارد طاقية من العالم الحقيقي ليُعطى المعدّنون مكافأتهم. وفوق هذا، تحقق كل عقدة العمل الذي أجراه المعدنون، لئلّا يغشّ أحد من دون عقوبة. آلية إجماع البيتكوين وعملية تحقيقه تحكم نقل الملكية في الشبكة، ولكن الملكية نفسها تحميها وتتحكم بها المفاتيح الخاصة التي يمسكها مستخدمو الشبكة.

دع كل الأفكار السابقة في ذهنك عن تعريف المال، وتخيّل نظام عملة ندرته مفروضة ومعروضه ثابت. يستطيع كل إنسان في العالم أن يتصل بالشبكة من دون رخصة، ويستطيع كل إنسان أن يرسل حوالات إلى أي أحد في أي مكان من العالم، ويستطيع كل إنسان أن يتحقق من معروض العملة ومن حقوق الملكية في الشبكة. تخيّل اقتصادًا عالميًّا، يستطيع فيه مليارات الناس المتوزعين في أنحاء العالم، نقل القيمة في شبكة لامركزية، ويستطيع كل واحد منهم أن يصل إلى الإجماع نفسه على الملكيات في الشبكة، من دون أي جهة مركزية. كم ستكون قيمة هذه الشبكة؟ البيتكوين قيّم لأنه منته، ومنته لأنه قيم. إن الدوافع الاقتصادية ونموذج الحكم في الشبكة يفرض كل واحد منهما صاحبه، والأثر المجموع هو نظام مالي لامركزي ولا ثقة فيه، له معروض ثابت عالمي يستطيع الوصول إليه أي أحد.

ولأن للبيتكوين خصائص مالية جوهرية وناشئة، فهو مستقل عن كل الأموال الرقمية الأخرى. يبقى معروض البيتكوين ثابتًا ونادرًا ندرة مطلقة، أما المصارف المركزية فستُجبَر على توسيع قاعدتها المالية للحفاظ على النظام القديم. ستزداد جاذبية البيتكوين شيئً فشيئًا، مع اكتشاف المشتركين في السوق أن أدوار التيسير الكمي المستقبلية ليست مجرد أداة في يد المصرف المركزي بل هي وظيفة لا بد منها للحفاظ على الخيار الأدنى. قبل البيتكوين، كان الجميع مجبرًا على الدخول في هذا النظام. اليوم مع البيتكوين، أصبح لدينا بديل حقيقي. في كل مرة يعود الفدرالي بمزيد من التيسير الكمي للحفاظ على نظام الائتمان، سيكتشف مزيد من الأفراد أن خصائص البيتكوين متفوّقة تفوّقًا كبيرًا على النظام القديم، سواء أكان الدولار أو اليورو أو الين. هل أ أفضل من ب؟ هذا هو الاختبار. في التنافس العالمي على المال، للبيتكوين خصائص مالية جوهرية مفقودة في نظام الأموال الحكومية. في النهاية، البيتكوين مدعوم بشيء، وهو الشيء الذي يدعم أي مال: مصدقية خصائصه المالية.

tier 1