المقال الأصلي | المؤلف: Parker Lewis | ترجمة: BTCTranslator | تاريخ الكتابة: اغسطس2020

في المؤتمر الديمقراطي الوطني (أغسطس 2020)، وصفت النائبة ألكسندريا أوكاسيو كورتيز حملة بيرني ساندرز الرئاسية بأنها «حركة ستدرك الوحشية مستحيلة الاستدامة لاقتصادنا الذي يكافئ التفاوتات الفظيعة في الثروة فيعطي البعض على حساب الاستقرار طويل الأمد للكل». إن إفادة النظام الاقتصادي الحالي للبعض على حساب البقية أصبح أمرًا معروفًا على نطاق أوسع، ومقبولًا على طرفي الجدال السياسي في السنين الأخيرة. ومع أن الخلاف شديد في أمر الحل المناسب، فإن الجميع تقريبًا يوافق على وجود المشكلة. ومن حسن الحظ، أو من سوئه، أنه ما من حل سياسي لمشكلة أصلها اقتصادي في جوهره. من سوء الحظ، لأن السياسيين من كل الاتجاهات سيعدون وعودًا ضخمة وهم في الحقيقة يقسّمون الناس أكثر وهم يبحثون عن حل سياسي غير موجود. في الوقت نفسه، هو من حسن الحظ، لأن الحل ليس سياسيًّا، إذ قد تبيّن تاريخيًّا أن عبور الانقسامات الحزبية سعيٌ بلا جدوى.

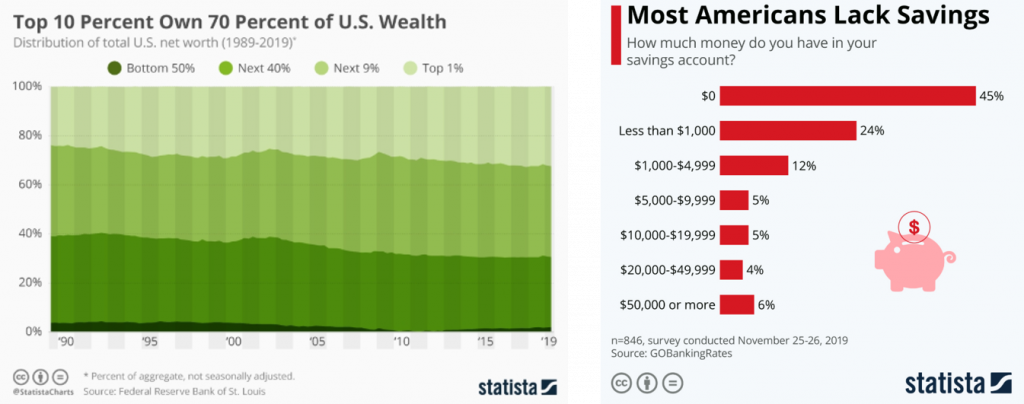

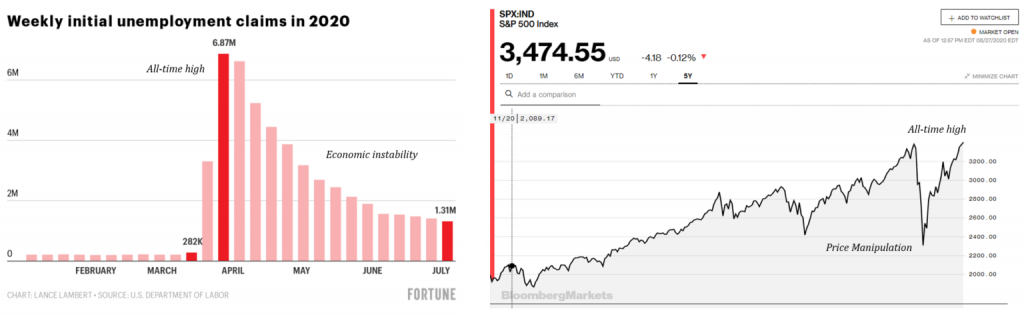

لا شك أن البنية الاقتصادية فاسدة. فجوات الثروة لا تزداد إلا توسّعًا، والنظام لا يمكن استدامته، والاضطراب الاقتصادي في كل مكان. عادت أسواق البورصة والدخل الوطني المتوسط إلى أعلى مستوياتها مع أن عشرات ملايين الأمريكيين يسجّلون في عداد البطالة ونصف المجتمع ليس لديه أي مدخرات. المعادلات الاقتصادية لا تفسر المشكلة. هذه حقيقة عالمية يصعب نكرانها، تخنق كثيرًا من الناس. السياسيون ببساطة ليسوا الإجابة. المشكلة الجوهرية في بنيتنا الاقتصادية الحالية ليست في السياسة، بل في العملات التي تنسّق النشاط الاقتصادي (منها: الدولار واليورو والين والبيسو والبوليفار، وغيرها). الفجوة في الأساس. ما من سياسي يستطيع أن يحل المشكات الناشئة من العيوب الجوهرية في المال الحديث. فإذا ثبت الأساس، أمكنت حلول التحديات ذات المستوى الأعلى، أما وهو هكذا، فكل هذه الجهود سترجع بخفي حنين.

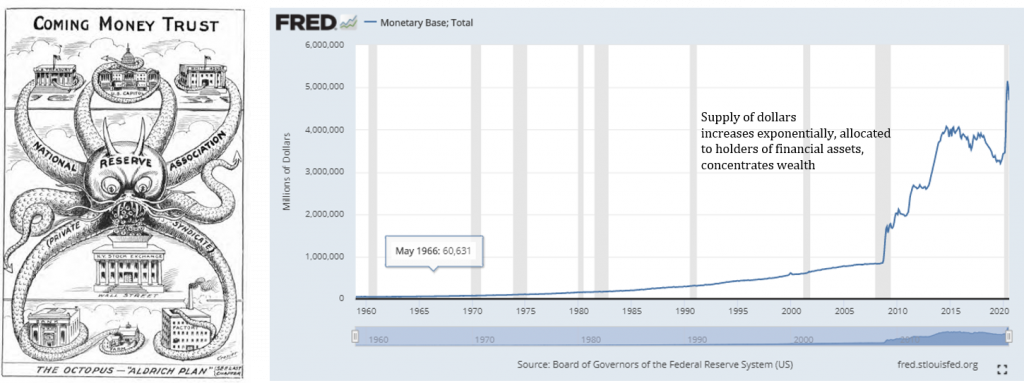

العملة هي أساس الاقتصاد لأنها تنظم كل النشاط الاقتصادي. إذا كان الاقتصاد يتعطّل وظيفيًّا، فالأنسب أن يقال إن العملة التي يقوم عليها لا تنظم النشاط الاقتصادي تنظيمًا فعّالًا، إن العملة هي المدخل والاقتصاد هو المُخرَج. باختصار، الذبابة في المرآة هي المال. ولئن كان كثير من الناس يحاولون حل مشكلة التفاوت في الثروة، فإن قلّة منهم يدركون أن أعظم مصادر هذا التفاوت إنما هو الأداة التي يستعملها الجميع لتنظيم الحفلة كلها. فالأمر ليس أن الاقتصاد يخذل الجمهور، بل أن الدولار (أو اليورو أو الين أو غيره) يخذل الجميع من حيث هو آلية أساسية لتنظيم الموارد الاقتصادية. الاختلال الاقتصادي والتفاوت المتزايد في الثروة هو العادي الجديد، وليس في هذا الاختلال الذي يحافظ عليه الفدرالي شيء طبيعي. في الحقيقة، إنه تناقض اقتصادي. التوازن ركنٌ لا بد منه لعمل الاقتصاد، وإذا عمل الاقتصاد عملًا صحيحًا، سيقضي طبيعيًّا في سيرورته العادية على الاختلال. إذا أخفق الاقتصاد في تحقيق ذلك، وأتاح المحافظة على الاختلال، فهذا دليل على بنية اقتصادية معطلة. ولكن الاختلال الفظيع والمتزايد الموجود اليوم ليس نتيجة محتومةً ولا مقدّرة لرأسمالية السوق الحرة، بل هو نتيجة السياسة النقدية للبنك المركزي، التي تتيح الحفاظ على الاختلالات الاقتصادية بطرائق لم تكن ممكنة لولاها.

السياسة النقدية للمصرف المركزي هي قوة التنشؤ الخارجي التي تنشئ فسادًا وتشوّشًا اقتصاديًّا ضخمًا وتزيد مستويات التفاوت. إن وجود التفاوت الاقتصادي ليس في نفسه ظلمًا، بل اختلاف المخرجات أمر طبيعي ومتّسق تمامًا مع التوازن الاقتصادي. ولكن التفاوت الذي ينشئه ويفاقمه نظام نقدي معيب ظُلم، وليس طبيعيًّا في اقتصاد حر. إنه تغيير خارجي. إن العيب البنيوي الجوهري في نظام عملة الدولار (أو أي عملة حكومية أخرى) هو القوة صاحبة المسؤولية الكبرى عن الاختلال الاقتصادي المحافَظ عليه. هذا التفاوت الشديد الذي لا يمكن استدامته ناشئ من ذلك الاختلال. كل فعل اقتصادي مفسد آخر، وكل سياسة أخرى، موجودة في الطبقات الأعلى من المشكلات التي ينشئها تحريف المال نفسه. هذا هو أصل كل المشكلات الاقتصادية البنيوية، وإلى أن تحل هذه المشكلة، سيبقى العالم متوقّفًا في حالة شديدة الهشاشة ومتزايدتها. إن النظام النقدي القديم الذي يمركز الثروة ويجمّعها هو نتاج الحفاظ على الاختلال الاقتصادي ومفاقمته. إنه نظام ينفع القليل على المدى القصير، ولكنه يخذل الجميع على المدى الطويل لأن التلاعب بالمال وتنامي الاختلال الاقتصادي اضطراب في النظام. تضعف قدرة العملة على تنظيم النشاط الاقتصادي تدريجيًّا، ثم تخفق تمامًا، ويدفع الجميع الثمن الذي لا بد من دفعه.

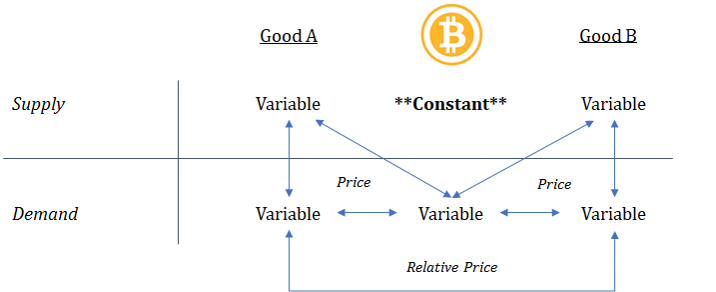

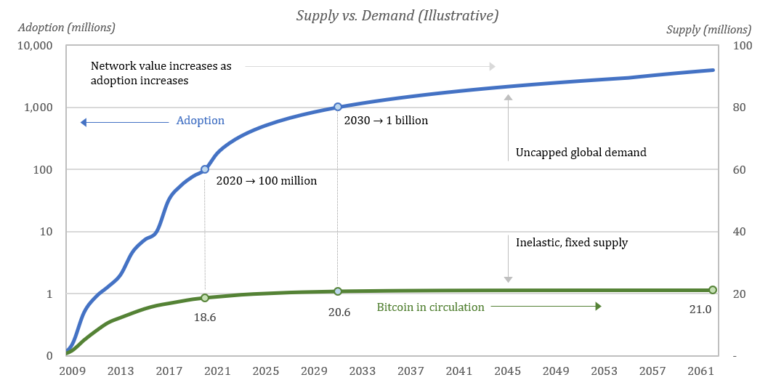

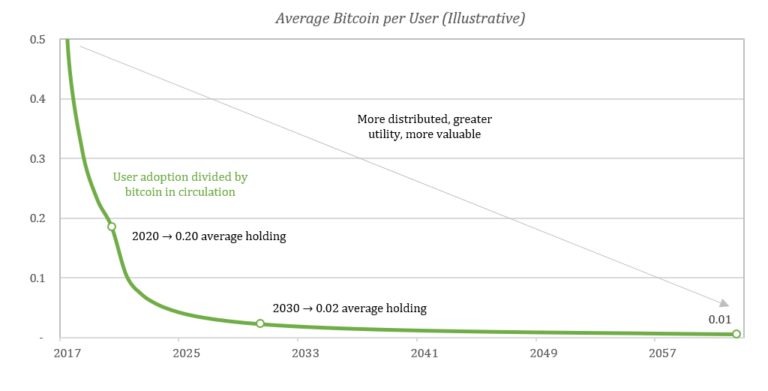

البيتكوين هو القطب النقيض. البيتكوين ينفع الجميع، في الحاضر والمستقبل. ينهي البيتكوين في مساره الطبيعي الاختلال الاقتصادي، متى ما وُجد وأينما ظهر، لأن معروضه لا يمكن تحريفه. مع ثبات المعروض عند 21 مليون بيتكوين، ومع دوام تزايد منحني الاعتماد، سيزداد عدد المالكين للبيتكوين، وستصغر حصة كل فرد من الكعكة الثابتة نفسها. إن ملكية العملة تصبح بسيرورتها الطبيعية أكثر توزّعًا وأقل تركّزًا مع الوقت، وهو ما يبني أساسًا لتوازن أكبر. البيتكوين يسوّي ميدان اللعب ويضمن أن النظام النقدي نفسه لن يكون مصدر ظلم اقتصادي شديد. وهو يفعل ذلك بضمانه لحقوق لا يمكن نزعها. كل ممسك بالعملة معه ضمان أنه لن تُضاف وحدات أخرى من العملة اعتباطيًّا، وكل وحدة من العملة تعامَل بالتساوي في الشبكة. ينظّم البيتكوين النشاط الاقتصادي تنظيمًا أفضل لأن آلية تسعيره لا يمكن إفسادها ولا تحريفها على يد قوى خارجية، وهو عيب قاتل في نظام العملة القديم. إن المعروض الثابت، والأمان المتساوي، وصدق إشارات الأسعار يضمن ازدياد التوازن. يصلح البيتكوين الأساس الاقتصادي للجميع على نحو يستطيع فيه كل شيء بعد ذلك أن يصلح نفسه.

دور المال ونظام السعر

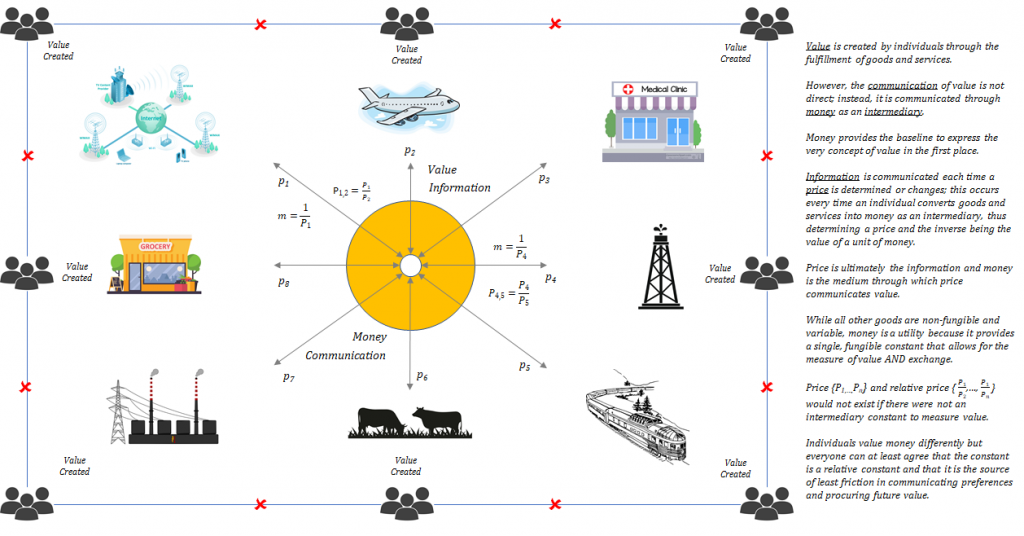

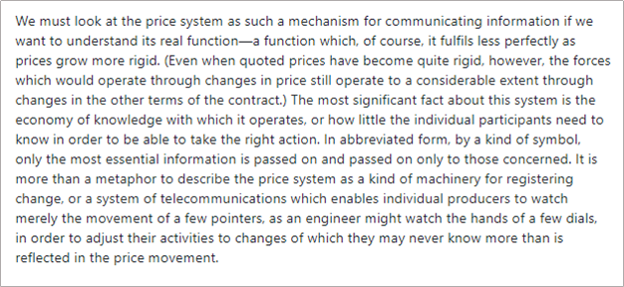

للتبسيط، فكّر في المال على أنه وظيفة التنظيم في الاقتصاد. منفعة المال هي التوسط بين سلسلة متاجرات. تسلَّم، أمسك، اصرف (تحية إلى @pierre_rochard)، بهذه البساطة. المال هو السلعة الوسيطة التي تستعمل لتأسيس القيمة والمتاجرة بها. مع تجمّع السوق على نوع مشترك من المال، ينشأ نظام تسعير، يتيح القياس الموضوعي للمفهوم الذاتي للقيمة. المال هو آلية التسعير، ومخرَجه هو نظام التسعير. يعبّر نظام السعر عن معلومات، ويجمع التفضيلات الفردية في الاقتصاد ويعبّر عنها بالأسعار المحلية، مقيسة بوسيط مالي مشترك. التغيّر في الأسعار يعكس تغيّرًا في التفضيلات.

ولمّا كانت التفضيلات في تغيّر دائم، كانت الأسعار كذلك. في الاقتصادات المتطورة ملايين السلع، ولكل سلعة منها أسعار مفردة تؤدي إلى مليارات إشارات الأسعار النسبية. هذه الإشارات النسبية تعبّر عن معدلات المقايضة بين المكونات المختلفة للسلع. ولئن كان ممكنًا أن يبقى سعر سلعة ما ثابتًا فترةً من الزمان، فإن بعض الأسعار دائما تتغير في الاقتصاد، وهو ما يقتضي تغير الأسعار النسبية دائمًا. يعمل الاقتصاد دائمًا سعيًا إلى التوازن من خلال التغيرات الإجمالية في مستويات الأسعار. كل فرد في الاقتصاد ينفعل بالإشارات الأقرب إلى تفضيلاته، التي تتغير طبعًا وتتأثر ديناميكيا بتغير الأسعار نفسها. بنظام التسعير، يتعلّم المشتركون في السوق ماذا يقيّم الآخرون، وماذا يجب أن ينتجوا ليلبّوا حاجاتهم. مع تغير الأسعار، تتغير السلوكات، ويتأقلم الجميع. نظام التسعير هو اليد الظاهرة (إشارة إلى اليد الخفية عند آدم سميث) التي تتيح تحقيق التوازن واكتشاف الاختلالات وإنهاءها. يتحقق الاستقرار الاقتصادي طويل المدى بفض التعبير المستمر عن المعلومات المتغيرة من خلال نظام السعر. إن تقلّبات الأسواق -وهي أمر لا بد منه في الأسواق الحرة- هي التي تمنع الاختلالات الكبيرة والمنظومية من التشكل.

عيوب سلطة البنك المركزي

إن أساس الاقتصاد فاسد لأن المال الذي ينظم النشاط الاقتصادي يُحرَّف بيد فاعلة. معظم البنوك المركزية، ومنها الفدرالي، عندها سلطة إنشاء المال اعتباطًا من دون ثمن، ولها سلطة توجب عليها ضمان استقرار الأسعار. هذا المزيج قاتل لعمل أي آلية تسعير، ومن ثم قاتل للاقتصاد نفسه. عندما يعمد البنك المركزي إلى استقرار أي مستوى من مستويات الأسعار، فإنما يعمل خلافًا للسيرورة الطبيعية للاقتصاد، التي تسعى إلى التوازن وتتأقلم مع تغير التفضيلات عبر نظام السعر. بل إن الأدوات التي يستعملها البنك المركزي لتحقيق استقرار الأسعار إنما هي تحريف معروض المال، وهو ما يفسد كل آلية التسعير التي يقوم عليها الاقتصاد. مع كل محاولة خارجية لتحقيق استقرار الأسعار، يتيح البنك المركزي عمليًّا الحفاظ على الاختلالات، ويوزّع معلومات فاسدة لكل فرد في الاقتصاد، من خلال إشارات السعر الزائفة، وهو ما يزيد بدوره الاختلالات. تخيل أن هذا يحدث في كل مرة حاول الاقتصاد فيها أن يجد التوازن. بالحفاظ على الخلل، يبقى المستفيدون منه مفضَّلين على حساب سائر الناس.

والأسوأ أن هذا يشلّ قدرة الأدنين في الطيف الاقتصادي على الإسهام والتحكم بحصة أكبر من الموارد في الاقتصاد. إن أسعار الأصول المضخّمة تضخيمًا زائفًا تصنع معركة سيزيفية للذين لا يملكون أي أصول، والإشارات الكاذبة تؤدي إلى قرارات خاطئة، تضر الأدنين في الطيف الاقتصادي الذين هم أقل قدرة على تحمل الأخطاء والمشكلات. هذه الإشارات الخاطئة والمفسَدة التي أنشأها تحريف معروض المال مضرّة للجميع على المدى الطويل، ولكنها على المدى القصير تفيد الذين يفيدهم الاختلال.

فعلى سبيل المثال، عندما كان سعر العقارات ينخفض في أزمة عام 2008 المالية، كانت آلية التسعير في الاقتصاد تعبّر عن وجود اختلال. بالإجمال، كان المشتركون في السوق يعبرون عن زيادة الطلب على المال أمام انخفاض طلب العقارات. في تلك اللحظة، كان مقدار المال في السوق ومقدار العقارات المتاحة قريبين من الثبات، بعيدين عن التغير السريع. وكانت التفضيلات في الاقتصاد تتغير ردًّا على اختلاف الأسعار النسبية. لم يسمح الفدرالي للاقتصاد أن يعود إلى توازنه ولا أن يلغي الخلل، بل زاد معروض الدولارات سعيًا إلى تحقيق الاستقرار في قيمة العقارات بالدولار. بلغة الأرقام، أنشأ الفدرالي 1.7 تريليون دولار واستعمل هذه الدولارات الجديدة ليشتري سندات مغطاة بالقروض، في محاولة صريحة لدعم قيمة العقارات. استفاد ملّاك العقارات (البيوت) وأصحاب شركات إنتاج وتمويل العقارات من هذا على حساب غيرهم. مالت المصلحة إلى طرف الاختلال القائم، وهو ما يحدث دائمًا عندما يُستبقى الاختلال استبقاءً زائفًا.

بهذا الفعل، لم يحرّف الفدرالي قيمة العقارات وحدها، بل وحرّف وأفسد كل إشارات التسعير في الاقتصاد بزيادته معروض المال. لو كان السوق متروكًا على سجيّته لأنهى الاختلال بتغيير الأسعار. حلّ الفدرالي كان العكس. بخسَ الفدرالي قيمة العملة (بزيادة معروضها)، لتبقى قيمة العقارات (وغيرها من السلع) ثابتة بالدولار. لم ينه الفدرالي الاختلال، بل أتاح استبقاءه ونموّه. حالما يدرك المرء الدور الأصيل الذي يلعبه المال وآلية التسعير في تنظيم النشاط الاقتصادي، يتضح اتّضاح النهار أن استبقاء الاختلال هو ما يحدث كل مرة يتدخل فيها الفدرالي لتحقيق استقرار مستويات الأسعار. الاستقرار إذا تحقق بالتحريف والتغيير، ليس إلا كبتًا للتقلب. يضفي هذا التحريف على الأسعار صرامةً غير طبيعية، مع أن تقلب الأسعار أمر مرغوب وطبيعي في سوق يعبّر عن تغير التفضيلات. عندما تُستبقى الاختلالات (التي لم يكن لها أن تبقى لولا التدخل الخارجي) بوسائل زائفة وعلى فترات متطاولة من الزمان، لا يزيد الاقتصاد إلا تقلّبًا على المدى الطويل، وتتعطل قدرة الوسيط النقدي على تنظيم النشاط الاقتصادي، وهو منفعته الوحيدة. كل مرة وبالتراكم، تفضّل هذه العملية وترسّخ أصحاب المناصب المستفيدين، في الوقت الذي يحاول فيه السوق إنهاء الاختلال.

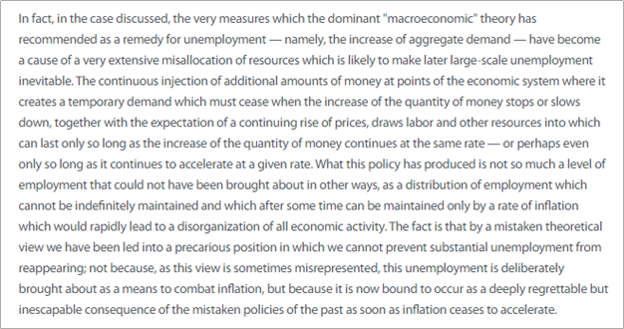

بتحريف مستويات الأسعار، لا يمنع الفدرالي نيرانًا متقطّعة صغيرة من الاشتعال، فيما ينمّي نيرانًا كبيرة في آخر الطريق. بل إن فعل الفدرالي كفعل الوقّاد الذي يوقد نارًا، ويهرب من الباب الخلفي في منتصف الليل، ثم يُجعَل بطلًا عندما يُرى داخلًا من الباب الأمام محاولًا إطفاء النار بالوقود. إن تغير مستويات الأسعار، وإن كان كبيرًا، ليس نارًا ولا حاجة لإطفائه. بل منع تغير الأسعار، وإيجاب تحقيق الاستقرار فيها، هو الذي يشعل النار أصلًا. الفدرالي يحتوي كل سلسلة القيمة في آلية التسعير. إن التغير في الأسعار أمر مرغوب، والبنك المركزي يعمل على خلاف ذلك بتحريف معروض المال. إن تشكّل الاختلال في الاقتصاد طبيعي، أما إنشاء آلية مركزية لمنع إنهاء الاختلالات والقضاء عليها فهو الجزء المضر غير الطبيعي. تنشئ هذه الآلية اضطرابًا اقتصاديًّا على المدى الطويل بإفساد إشارات السعر عبر العقود، وتوسّع فجوة الثروة بتفضيلها للذين في الطرف الصحيح من الاختلال. وليس خلافًا للمتوقع أن وجود الأمر بتحقيق استقرار الأسعار، مع قدرة البنك المركزي على طباعة المال، ينتج اضطرابًا على المدى الطويل واستبقاءً للاختلالات الاقتصادية.

ادّعاء المعرفة – حايك

يوافق معظم أساتذة الاقتصاد أن تثبيت الأسعار أو تحديد سقوف لبعض السلع الاقتصادية ينشئ عجزًا واختلالًا في الاقتصاد. ولكن جمهرة الخبراء نفسها هذه تلتف وتدافع دفاعًا شرسًا عن السياسة النقدية للبنك المركزي، دون وعي بتناقضها الجوهري. التحريف الاقتصادي تحريف اقتصادي. ثبات سعر أو كمية أي سلعة اقتصادية مقودًا بقوى خارجية يؤدي إلى اختلال، أما التغير فيؤدي إلى التوازن والاستقرار. أمر منطقي، ولا إثارة للجدل فيه. فلمَ لا يُفهَم الأمر نفسه عند الكلام عن المال؟ تنشأ الاختلالات عندما يستهدف البنك المركزي معدلات فائدة معينة بتحريف معروض المال، كما نشأت اختلالات عندما حددت الحكومة الفنزويلية اعتباطيًّا سعر غالون البنزين تحت سعره الحقيقي. ومن المفارقة أن تحريف معروض المال أشدّ خرابًا على الاقتصاد لأنه يفسد كل الأسعار، ولا تتغير كل إشارات الأسعار ولا مستويات الأسعار المفردة بالمعدل نفسه. عندما يسعى الفدرالي إلى تحقيق استقرار الأسعار، يُرسل إشارات سعر خاطئة في الاقتصاد ويؤدي إلى استبقاء اختلالات في بنى العرض والطلب. استقرار الأسعار تحريف للأسعار، ولا شك أن سعر المال عندما يُحرَّف لتحقيق تعريف الاستقرار، فإنه يؤدي إلى درجة من الفساد الاقتصادي هي أعظم من تحريف أي سوق مفرد.

فردريك حايك – استعمال المعرفة في المجتمع

عواقب استبقاء الاختلال

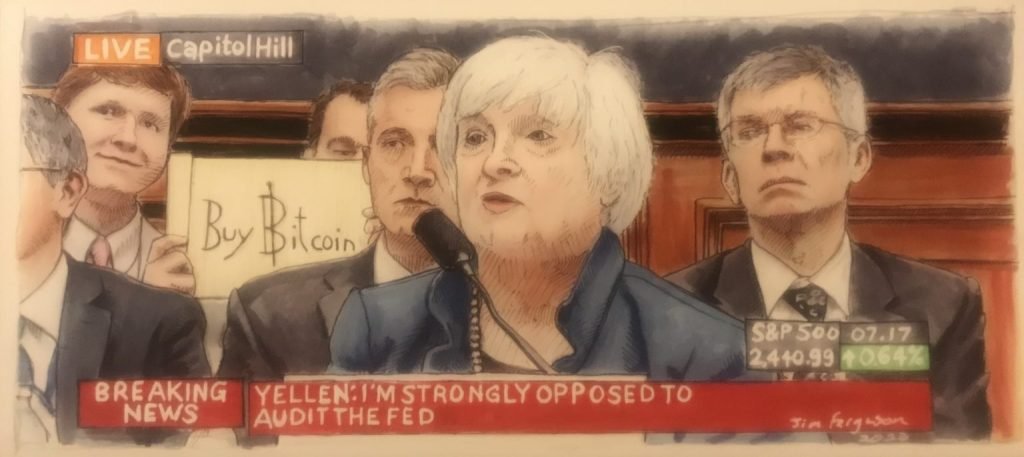

إن أفضل طريقة لفهم عواقب استبقاء الاختلال إنما هي النظر في نظام الائتمان لأنه المكان الذي يتدخل فيه الفدرالي تدخلًا مباشرًا، ومن ثم فهو المكان الذي فيه أكبر إفساد واختلال. مع تباطؤ الاقتصاد وابتداء تغير الأسعار خلافًا لما يريده الفدرالي، يزيد الفدرالي معروض الدولارات في النظام المالي بشراء آلات الدين (خزائن الحكومة عادة) وبائتمان الدولارات الجديدة في حسابات البائعين. في أول الأمر، كان نظام الائتمان مجرد أداة لتحقيق سياسة نقدية، وكان آلية يحاول بها الفدرالي تحقيق استقرار الأسعار. يزيد معروض الدولارات بشراء أدوات الائتمان، ويقلل معدلات الفائدة بالطريقة نفسها، ويوسّع الاقتصاد بالائتمان الرخيص ويسبب استقرار مستويات الأسعار العامة. كانت هذه النظرية، وكانت هذه النية. ولكن، كما توقّعنا، أدّت هذه الطريقة إلى تشكل اختلالات وبقائها في نظام الائتمان نفسه. الآن، أصبحت الأمَةُ تلد ربّتها. اليوم، يحوي نظام الائتمان في الولايات المتحدة 77.9 تريليون دولار، أما عدد الدولارات الحقيقية في نظام البنوك فهو 4.5 تريليون دولار. أمام كل دولار حقيقي موجود، عندنا 17 دولارًا من الدين المقوّم بالدولار (نسبة الدين إلى الدولار 17:1). مرة أخرى، لم يكن هذا الاختلال ليمكن ويستبقى إلا بوجود الفدرالي. في كل مرة يحاول نظام الائتمان أن يتقلّص، ينشئ الفدرالي مزيدًا من الدولارات في محاولة للحفاظ على حجم نظام الائتمان، ليستطيع أن يوسعه بعد ذلك. لأن نظام الائتمان أكبر بكثير من معروض المال الحقيقي، يتنسّق النشاط الاقتصادي بتخصيص الائتمان وتوسيعه لا بتخصيص المال نفسه وتوسيعه. بالإجمال، نظام الائتمان هو المسعّر الهامشي بفضل حجمه نسبة إلى معروض المال القاعدي. ولأن الفدرالي ملزَم بالقانون بالحفاظ على استقرار الأسعار، كان لا بد أن يحافظ على حجم نظام الائتمان، ولكي يفعل ذلك لم يكن له بد من استهداف أسعار الأصول التي تدعم مستويات الدين القائمة. أصبح الأمر دورًا. استعمل الفدرالي نظام الائتمان لتحقيق استقرار مستويات الأسعار، ثم أصبح اليوم ملزمًا بالحفاظ على حجم نظام الائتمان ليحافظ على الأسعار المستقرة.

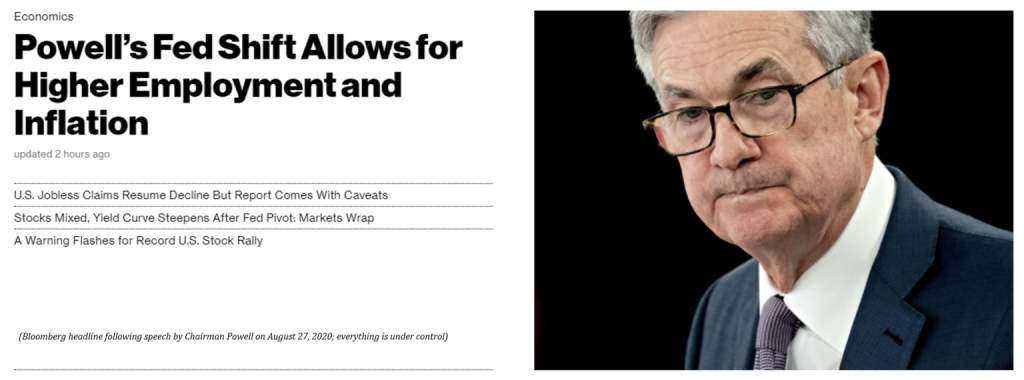

هذه الدور الخبيث لم يكن ليمكن لولا سلطة الفدرالي الأحادية على معروض المال. في عام 1971، أنهى الرئيس نكسون كل قابلية تحويل الدولار إلى الذهب، وفصلت الحكومة الأمريكية قيمة الدولار عن الذهب تمامًا عام 1976. ولئن كان تأسيس الاحتياطي الفدرالي عام 1913 هو البداية، التي استمرت بأمر الرئيس روزفلت عام 1933 بمنع ملكية الذهب، فإن مغادرة الذهب تمامًا بوصفه مثبّتًا اقتصاديًّا كانت في السبعينيات، وأزالت كل القيود التي كانت تمنع تمركز معروض المال، وهو ما مكّن التضخم النقدي الكبير الذي كتب عنه بول تيودور جونس مؤخرًا. وإذ أُزيلت القيود النهائية، فُتح الباب أمام الفدرالي ليأخذ دوره المركزي ويدير الاقتصاد إدارة فاعلة بتحريف معروض المال، الذي يؤثر في الاقتصاد من خلال نظام الائتمان. في نتيجة مباشرة لذلك، توسع معروض المال القاعدي ونظام الائتمان توسّعًا لم يكن ممكنًا لولا الفدرالي، وأتيح للاختلالات أن تنمو مع الوقت لتنشئ إفسادات اقتصادية طويلة المدى.

عندما تنشأ اختلالات في نظام الائتمان (زيادة الدين)، يقدّم الفدرالي مزيدًا من الدولارات ليستطيع الحفاظ على مستويات الدين القائمة. بدلًا من إزالة الدين الفاسد وإنقاص مستويات الدين، يستبقي الفدرالي الاختلالات ولا يقضي عليها. هذا هو السبب الحقيقة لكبر حجم قطاع البنوك والائتمان، لم يكن هذا ليكون ممكنًا لولا قدرة الفدرالي على طباعة المال لاستبقاء مستويات الدين الكبيرة استبقاءً زائفًا، كل هذا بهدف «استقرار الأسعار». عمليًّا، في كل مرة كان قطاع البنوك ليتقلّص، كان الفدرالي يتخذ إجراءات لمنع هذا التقلص. يبدو الأمر جنونًا لأنه جنون عفلا، ولكنه حقيقي وموجود لأن نظام الائتمان هو آلية النقل الأساسية في السياسة النقدية للفدرالي. يحتاج الفدرالي إلى الحفاظ على نظام الائتمان لأنه يستطيع بواسطته «إدارة» الاقتصاد. يرى الفدرالي أن استهداف أسعار أصول معينة للحفاظ على مستويات الدين أقل إفسادًا من السماح بإصلاح الديون وإلغائها. في رأي الفدرالي هي ستة بالطريقة الأولى، ونصف اثني عشر في الأخيرة، عمليًّا سيّان، ولكن بإفساد أقل. في الحقيقة، أحد الطريقين هو أسوأ أنواع التحريف الاقتصادي، والثاني هو الموازنة الطبيعية للاقتصاد في حال الاختلال. يختار الفدرالي الخيار الأول، فيشتري الاستقرار على المدى القصير بالاضطراب على المدى الطويل.

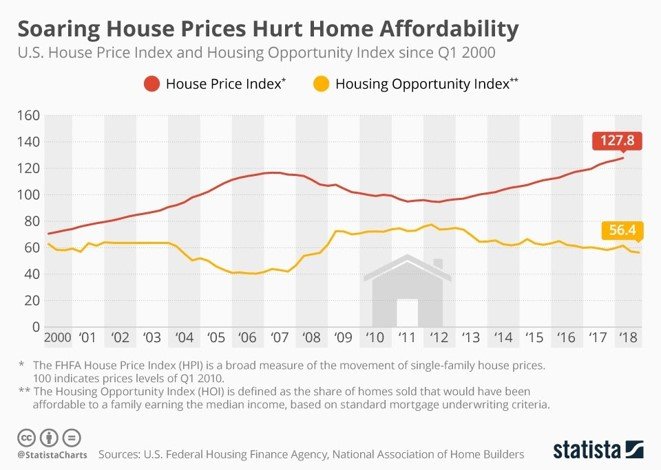

ومع أن استهداف أسعار معينة للأصول يفضّل أصحاب الأصول (الأغنياء) وهو كالضريبة على فاقديها (الفقراء) وضوحًا، فإن الفدرالي لم يزل ملزمًا بالحفاظ على استقرار الأسعار. عند الأدنين في الطيف الاقتصادي، الذين ليس عندهم مدخرات تذكر، النقد هو معظم أو كل مدخراتهم. بالمقابل، يملك الأعلون في الطيف الاقتصادي النقد إلى جانب أسهم في الشركات، وعقارات، وأصول مالية، كالأسهم والسندات. مرة أخرى، تأمل في أزمة 2008. كان في أسواق الإسكان والمال اختلالات، وكانت الأسعار في هذه الأسواق في مستويات لا يمكن استبقاؤها. مع اضمحلال الاختلال وتصحّح الأسعار، دخل الفدرالي ليحقق استقرار أسعار الأصول. تخيل أنك امرؤ يدخل الاقتصاد في ذلك الوقت، من دون أي مدخرات، أو أنك لا تستطيع شراء منزل، ولا عندك أسهم ولا سندات. كل من كان يملك أصولًا أُنعش على حساب من لا يملك، وكله من أجل استقرار الأسعار.

بزيادة معروض الدولارات لرفع أسعار الأصول، يصبح كل دولار أقل قيمة. بُخست أجور الأدنين في الطيف الاقتصادي، ورُفعت أسعار الأصول بالتحريف. تلا ذلك تضخم في أسعار كل سلع المستهلكين. الأمر مثل تلقّي الضربات من الجهتين. الأجور تشتري أقل وأقل مع الوقت، وصعوبة تجميع المدخرات اللازمة لشراء الأصول تزداد. أوّلًا، آثار هذا الأمر أفضل ما يقال فيها أنها صفرية المجموع. يستفيد الأعلون، ويعاني الأدنون. في النهاية، يخسر الجميع لأن المنتهى هو الاضطراب الاقتصادي. لاحظ الارتباط العكسي بين أسعار البيوت وقدرة الناس على شراءها، ثم اعلم أن أسعار البيوت يحرّفها الفدرالي. واعلم أيضًا أن أسعار البيوت اليوم في قمم لم تُشهَد من قبل (فوق مستويات 2007 الفقاعية)، هذا ونصف أهل البلد لا مدخرات عندهم. هذه المعادلة مستحيلة في عالم غير محرف، وهي معادلة تدوس من لا مدخرات له.

يوافق الاقتصاديون المديرون للوضع، والمستفيدون منه على وجوب التلاعب هذا (كل مرة)، التاريخ يكتبه المنتصرون ولكنه أدخنة ومرائي.

«نعم، كانت تجربة مجنونة، ولكن لم يكن أمام الفدرالي خيار آخر. تخيل أن كل الذين على الطرف الأدنى من الطيف الاقتصادي سيخسرون أعمالهم لولا أفعال الفدرالي. من دون عمل، سيكون الأفقر في الطيف الاقتصادي أسوأ حالًا ولن يستطيع أن يشتري بيتًا»

على الأقل، هذا دفاع شائع ومعروف. لا شك أن الكلام نفسه تكرر مؤخرًا في الدفاع عن أفعال الفدرالي ردًّا على الجائحة العالمية (إذ طبع 3 تريليونات دولار). قد يبدو الأمر منطقيًّا، ولكنه سابقة في تحريف مستويات الأسعار ما من حجة اقتصادية تستطيع تسويغها. السردية عالقة في دورة خبيثة تبدأ بالاختلال الاقتصادي (وتنشئها عقود من السياسة النقدية المشوِّشة). تذكّر الوقّاد الذي سُمّي بطلًا لإطفائه الحريق. لا يمكنك أن تحفر وتخرج من الأزمة إذا كنت تحفر في الاتجاه نفسه. في المستوى الأساسي، يتيح تحريف مستويات الأسعار استبقاء الاختلالات التي كانت ستصحح لو تركت لنفسها. وينفع الذين أسهموا واستفادوا من وجود هذا الاختلال، كالذي يأكل كعكة ويستبقيها، أو كالذي يأكل التفاحة مرتين. والذين يُنعَشون اقتصاديًّا كانوا قد أقدموا على خطر لا يُنصَح به، فلم يُعاقبوا على ذلك، بل حُوفظ على الاختلال. لقد سُمح للمنافع المكتسبة من بنى الدوافع المحرفة أن تستمر بطريقة لم تكن لتمكن لولا قرارات الفدرالي السياسية.

بنية اقتصادية غير محرفة

ولئن لم يكن في الوجود توازن كامل، فإن وجود تقلب الأسعار هو الطريقة التي يسعى بها الاقتصاد إلى التوازن بالتجربة والخطأ. كل فرد يتأثر بمجموعة إشارات الأسعار التي لا تزال في تغير. هذه الإشارات هي الطريقة التي يقدّر بها الناس أي عمل يفتحون، وأي مهارات يتعلمون، وأي مهنة يطلبون، وكل هذا معتمد على مصالح وقدرات كل فرد. قد تنشأ الاختلالات طبيعيًّا لأن الأفراد يضاربون ويبالغون في الاهتمام ببعض القطاعات بناءً على تفضيلاتهم وتوقعاتهم الناقصة. هذه هي طبيعة التجربة والخطأ. لا يعلم أحد المستقبل ولا يستطيع أحد توقعه، بل يستعمل الناس إشارات السعر ليهتدوا في قراراتهم. ينتج فرد أو شركة سلعة بثمن س ويريد أن يبيعها بثمن ع، فإذا لم يوجد طلب كاف ليربح المنتج، فهذه معلومات يعبر عنها السوق للمنتج. حظًّا أوفر في المرة القادمة، أنتج بسعر أرخص أو أنتج شيئًا آخر له قيمة أكبر أو يريده عدد أكبر من الناس. بذلك تنتهي الاختلالات. الذين يخاطرون يملكون عواقب مخاطرتهم، والأمر يعود إلى رسم رقعة في لعبة لا تنتهي ولكنها تهدف إلى تزويج الأفكار والمهارات الفردية بتفضيلات المشاركين في السوق.

«الأسعار والأرباح هي كل ما يحتاجه المنتجون ليخدموا حاجات الناس الذين لا يعرفونهم. إنها أدوات للبحث، كما أن المنظار يوسّع نطاق الرؤية أمام الجندي والصياد والبحار».

فردريك حايك

المال هو الأداة المستعملة لتنظيم الموارد واختبار السوق بالتجربة والخطأ، وهو دم الاقتصاد لأنه أساس نظام السعر. إنه الطريقة التي تتوزع بها المعلومات إلى الناس. كلما كان المال أفضل، كان نظام السعر أمتن. وكلما كان نظام السعر أمتن، زاد توازن الاقتصاد. فالذين يقدمون أكبر قيمة إلى أكبر عدد من الناس يُكافؤون بأكبر حصة من المال، ولكن المال ليس له كبير قيمة للمنتج إذا لم يكن الآخرون ينتجون أشياء يطلبها هو. لا يحافظ النظام على نفسه في غياب التوازن، ولكي تشتري سلعة أو خدمة من فرد آخر، لا بد أن تكتسب مالًا أوّلًا. إن اكتساب المال بتقديم خدمة طوعية للآخرين نتيجة أفضل بكثير للجميع بالإجمال، أفضل من اكتسابه بأي طريقة أخرى. وهو أفضل لأنه الطرقة الوحيدة التي تجعل الدورة مستمرة وتكافلية، لا منقطعة ولا صفرية المجموع. ما فائدة زبون نفد ماله أو لم يملك مالًا أصلًا؟ في اقتصاد متوازن، كل منتج هو مستهلك عند غيره، والعكس بالعكس.

«أعط رجلًا سمكة تطعمه يومًا، علمه الصيد تطعمه عمرًا».

ليس عليك أن تكون متديّنًا لتفهم الحكمة. يستفيد كل فرد كلما زاد عدد المنتجين للسلع والخدمات، ويُدفَع كل فرد إلى إنتاج مزيد ممّا يطلبه الآخرون في الاقتصاد. إن في كل إنسان مصلحة أنانية في تقديم القدمة للآخرين وفي مساعدة الآخرين على تقديم القيمة بالمقابل. ولكن هذا القول ليس قولًا ساذجًا أو آملًا في الاقتصاد، إن للتجارة والتخصص منافع ظاهرة، ولاتساع نطاق الخيار أمام الأفراد منافع ظاهرة، فهو الذي يحدد تقسيم العمل. ينظّم المال تقسيم العمل، ونوع المال الذي يملك أفضل آلية تسعير هو الذي يقدم أكبر قيمة أمام أكبر طيف اختيار، وهو الذي يقدم أكبر توازن. آلية التسعير الأقل فسادًا تقدّم أوضح إشارة لما يطلبه الآخرون، وبذلك تقدّم أكبر ضمان أن المعلومات الواصلة ليست إشارات خاطئة. إن وظيفة الوسيط النقدي غير المشوّشة، ونظام تسعيره، هما ما يضمن القضاء على الاختلالات، وهما الحاكم الذي يتيح التوازن والعلاقات التكافلية واستكشافها في عملية مستمر من التجربة والخطأ.

بنية اقتصادية محرفة ومعطلة

تمنع سياسة الفدرالي النقدية الاقتصاد من إصلاح نفسه وإيجاد التوازن. إن الجهود الهادفة للحفاظ على استقرار الأسعار لدى حدوث خلل إنما هي حفاظ على إشارات سعر خاطئة. تبقى الأصول المنتجة في أيدي القليل، ويبقى العالم واقفًا في حالة اختلال. المال الذي يجد طريقه إلى الأدنين في الطيف الاقتصادي يعود إلى حوزة أصحاب الأصول المنتجة كالفخ المحكم لأن الاختلالات البنيوية لم تصلَح. تتوقّف عملية الاشتفاء الطبيعية عندما يتدخل الفدرالي. لا يمكن لبنية الاقتصاد أن تدوّر المال بطريقة تكافلية لأن التوازن غير موجود، ولا اتفاق بين مهارات المشاركين في السوق وتفضيلاتهم. إن دفع الفدرالي لمال في اقتصاد متعطل بنيويا مثل إعطاء رجلٍ سمكة تطعمه اليوم، ولكنها في الوقت نفسه تمنعه من تعلم الصيد بالحفاظ على إشارات خاطئة. إن وجود الاختلال دليل على اقتصاد لا يلبي حاجات أصحابه الذين هم السوق. أو هو دليل أن الأصول والأفراد مالكي حصة الأسد لن يستمروا في تلبية حاجات الناس إذا أُتيح للاقتصاد أن يتعدّل.

إن البنية الاقتصادية الفدرالية تنتج ظلمًا بمنع إصلاح اختلالات الاقتصاد. هذا هو ما يحاول السوق عمله كل مرة قبل أن يدخل الفدرالي ليحافظ على حلمه. وبمنح الفدرالي كل حسن الظن، نقول إنه يعتقد أنه يساعد. إن مبدأ نظرية الاقتصاد التي يعتمدها الفدرالي هي أن الإدارة الفاعلة لمعروض المال قوة إيجابية في الاقتصاد. هذا موجود في الحمض النووي للفدرالي. لا يُسأل عنه ولا يُناقش فيه. يرى الفدرالي نشاطاته مليّنة لإشارات السوق لا محرّفة لها. والسؤال الذي يتساءله أصحاب الفدرالي هو سؤال كمّ تحريف معروض المال ووقته، لا سؤال وجوده أو عدمه. هل يتوقع أحد أن يكون الفدرالي مقوّمًا صادقًا لأفعاله؟ هذا أشبه بأن يقوّم المرء امتحان نفسه، لن يتوقع أحد أن يكون التقدير موضوعيًّا لامتناع الموضوعية. بعض الافتراضات الخاطئة محفورة في عقولهم تمنع إمكان الموضوعية. لذلك يبحثون في كل مكان عن الإجابة، إلا المرآن فلا ينظرون فيها، ويحاولون السياسات نفسها مرة بعد مرة، متوقعين نتيجة مختلفة كل مرة.

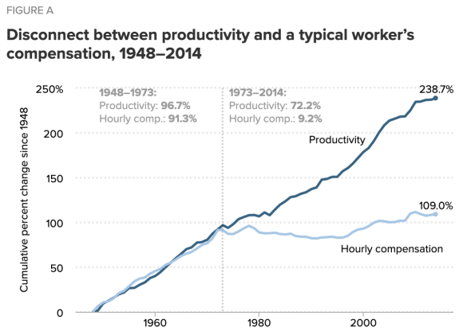

«التفاوت في الثروة أمر نشهد تزايده منذ أربعة عقود، وليست مرتبطة بالسياسة النقدية حقًّا. الأمر مرتبط أكثر بـ(تأتأة)، عندنا كثير من النظريات عن أسبابه، ولكنه أمر لم يزل متزايدًا في العقود الأربعة الماضية وعندنا نظريات كثيرة مختلفة عنه، منها أن العولمة والتقانة تدعوان إلى رفع مستويات المهارات والكفاءات والتعليم وأن التعليم في الولايات المتحدة انخفض، لا سيما بالمقارنة مع أقراننا، في هذه الفترة.»

جاي بول، رئيس الاحتياطي الفدرالي (يونيو 2020)

قدّم رئيس الفدرالي مؤخرًا هذا الأمر ردًّا على سائل يسأل هل تسهم سياسة الفدرالي في زيادة التفاوت في الثروة. لاحظ أن الإجابة ليست حجة على أن سياسة المصرف المركزي لا تسبب الاختلال والتفاوت. بل هو تصريح أقرب إلى «انظر هناك، لا هنا». لا تصدّق أساطير تغذية العولمة والتقانة للتفاوت في الثروة. ما من شيء في التقانة والابتكار والعولمة يسبب استبقاء الاختلال الاقتصادي أو توسع فجوة الثروة في الاقتصاد. إذا كان الابتكار قيّمًا، فهو بالتعريف حالٌّ لمشكلات طيف من الناس، ولكن إذا لم يكن طالبوه أصحاب مال أو لم يستطيعوا شراءه، لن يكون قيّمًا. تصبح القيمة مشيرة إلى ذاتها بهذا المعنى. إن توازن الاقتصاد هو المدخل الأساسي للقيمة. لكي نصدّق حكايات التقانة والعولمة وتسبيبهما للاختلال الاقتصادي، لا بد أن نعمي أنفسنا عن آثار مركزة معروض المال، التي بدورها تؤدي إلى جعل البنوك مركز الاقتصاد ودم قلبه، وهو ما أتاح استبقاء الاختلالات عقودًا من الزمن نتيجة قرار سياسي. قد يكون عندنا نظريات كثيرة، ولكن تحريف كل إشارة سعر في الاقتصاد هو مبدأ الاختلال الاقتصادي والظلم، وهو عيب بنيوي في الأساس، ينشئ مضمار لعب غير متساويًا تنشأ منه كل العوامل الأخرى.

إذا حدث أ، حدث ب، وإن لم يحدث، لم يحدث

المال هو حجر أساس الأنظمة الاقتصادية. إن فهم الدور التأسيسي والمؤسس الذي يلعبه المال في المحرك الاقتصادي يقتضي الربط المنطقي بين مشكلات الاختلال الاقتصادي المنظومي والتحريف الاعتباطي لمعروض المال. نعم، في الصورة عوامل أخرى. ومعروض المال ليس النشاط الاقتصادي الوحيد الذي يُحرَّف. فسياسة الضرائب ونفقات الحكومة والجهاز التشريعي كلها عوامل مسهمة. ولكن التركيز في هذه الأشياء سيكون كإصلاح نافذة في الطابق المئة، في الوقت الذي لا تقوم فيه الطوابق الدنيا إلا على عمود واحد. هذه هي العلاقة بين المشكلات الجوهرية في النظام النقدي (الأساس) وكل المشكلات الاقتصادية الأخرى (المستويات العليا). المشكلة الأصلية التي يحلها البيتكوين هي الأساس. إذا استطعنا إظهار بعض التواضع، سندرك أنه ما من حل لمشكلة اتساع فجوة الثروة والاختلال الاقتصادي. لا خطة عند أحد ولا قانون يحل كل شيء. الاختلال الناشئ عن الأمر المركزي لا يحله الأمر المركزي. بل العكس. الأمل الحقيقي الوحيد هو حل الأساس أولًا، ليستطيع الجميع العودة إلى الحالة المرغوبة من دون الحاجة إلى مراقبة واعية. من هنالك يأتي التوازن.

«ولكن الذين يطبّلون لـ‹التوجيه الفاعل› —وهم لا يستطيعون أن يؤمنوا أن الأشياء التي تطورت من دون تصميم (بل من دون فهم منّا لها) تستطيع أن تحل مشكلات لا نستطيع حلها بوعينا— عليهم أن يتذكروا هذا: المشكلة تحديدًا هي كيف نوسّع نطاق استعمالنا للموارد توسيعًا يجعله أوسع من نطاق سيطرة أي عقلٍ مفرَد، ومن ثم، كيف نستغني عن الحاجة إلى السيطرة الواعية، وكيف نقدّم دوافع تجعل الأفراد مريدين لفعل المرغوبات من دون أن يضطر أحد إلى أن يأمرهم بذلك».

فردريك حايك – استعمال المعرفة في المجتمع

مع ثبات المعروض عند واحد وعشرين مليونًا، وفرضه على أساس لامركزي لا يحكمه أحد، أخذ البيتكوين القدرة على تحريف الوظيفة النقدية تمامًا. إذا لم يستطع الأطفال المشاغبون أن يشاركوا ويلعبوا بحسن أخلاق، ماذا تفعل؟ تأخذ اللعبة منهم وتضعهم في صندوق العقوبة. هذه هي العلاقة بين البيتكوين والمصارف المركزية. ما من إنسان (ولا مؤسسة) جدير بالسلطة على معروض المال، فالحل العملي الوحيد هو أخذ هذه القدرة والإغواء تمامًا. الثابت في البيتكوين هو المعروض الثابت، لن يكون في الوجود إلا 21 مليون بيتكوين، ولا يستطيع أحد فعل شيء لتغيير هذا. سيتغير كل شيء حول البيتكوين، ولكن معروضه الثابت سيبقى المقياس الذي تقاس به كل الأنشطة الأخرى. يضمن ثبات المعروض تساوي مضمار اللعب ويقدّم مصدرًا للحقيقة، وهو أمر غائب في بنيتنا الاقتصادية الحالية. وإذ امتنع تحريف معروض المال، امتنع تحريف إشارات السعر. فإذا امتنع تحريف إشارات السعر أصبحت المعلومات في السوق أقرب للحقيقة. ولكن لا تخلط بين قرب المعلومات من الحقيقة وتسوية مضمار اللعب وبين استقرار السعر أو مشكلة التقلّب. إذا كانت قيمة البيتكوين 12 ألف دولار اليوم و10 آلاف دولار غدًا، فهذا مصدر معلومات غير مشوش.

«التنوّع معلومات، فإذا انتفى التنوع انعدمت المعلومات (…) لا حرية بلا ضجيج، ولا استقرار بلا تقلب».

طالب وبليث، شؤون أجنبية، مسألة مايو/يونيو 2011

يضمن المعروض الثابت أن أي تغيير في السعر مقود بتغير الطلب لا بالتغيير الاعتباطي في معروض المال (أي إن تغير السعر يعكس تغيرًا في تفضيلات الاقتصاد كله). بهذا ينتهي طرف كامل من المعادلة، طرف يؤثر تأثيرًا شديدًا على الأسعار اليوم، ويفسد التعبير عن التفضيلات. تخيل أن تعلم علم اليقين أن كل تغيير في السعر ناجم عن تغير في تفضيلات المستهلكين لا عن زيادة أو إنقاص معروض المال. هذا هو الفرق بين القدرة على الاعتماد على إشارات السعر الاقتصادية وبين لعب كرسي كراسي عالمًا أن لاعبًا غيرك قائم على البفلة. اليوم وفي المستقبل، سيبقى هذا المبدأ صادقًا. سيستطيع الجميع الاعتماد على هذا وعلى أن التغيرات في نظام تسعير البيتكوين ستكون دائمًا صادقة ولن تتأثر بتغيرات اعتباطية في المعروض.

الفرق الجوهري بين البنية المالية القائمة والبيتكوين يغيّر اللعبة كلها. إشارات سعر كاذبة أمام إشارات سعر خاطئة. الإشارات الكاذبة مثل الاعتقاد بأن عندك ورقة غش في الامتحان، والاعتماد على هذه الورقة، لتكتشف بعد ذلك أن الامتحان مختلف تمامًا. يعتقد الجميع أنهم يستجيبون للإشارات الصادقة، ولا يدركون أن المعلومات التي يعبَّر عنها كانت لتكون مختلفة جدا لو لم تكن محرّفة. مع كل صدمة عنيفة تحدث في النظام، يدرك الجميع أن إشارات الأسعار تعبّر عن معلومات فاسدة، ليدخل الفدرالي ويحاول تحقيق استقرار الأسعار ويطمئن الجميع أن الوضع سليم ويعود إلى اللعب، معتمدًا على الإشارات الفاسدة نفسها. السبب الأساسي لإمكان الصدمة العنيفة في النظام هو أن هذه العملية جرت كل مرة حاول فيها الاقتصاد استعادة توازنه في السنين الخمسين السابقة. تحاول الإشارات الكاذبة أن تتصحح، ولكن القوى الخارجية لا تزيدها إلا بقاءً وضخامة. مع ثبات معروض المال، كل شيء خاطئ مصلَح إلى الأبد. لم يعد ممكنًا استبقاء الخلل. فما دام البيتكوين موجودًا، لن يستطيع الوسيط النقدي توزيع إشارات سعر زائفة. إن بين الصواب والخطأ والصحة فرقًا. الإشارات الصحيحة هي التي تضمن أن المعلومات المعبَّر عنها عاكسة للتفضيلات الفردية والإجمالية في الاقتصاد. بهذا المعنى، ما من صواب أو خطأ، ما دام يمكن الاعتماد على المعلومات وافتراض صحتها وعدم تشويهها. ليس على أحد أن يثق أو يشكك في صحة إشارات سعر البيتكوين لأن المعروض الثابت ضامن لها.

وليس على أحد بعد اليوم أن يشعر أنه مضطر إلى لعب لعبة مزورة لأن اللعبة تنتهي. ستنقضي عمّا قريب أيام الظلم النقدي مع توزّع البيتكوين في أرجاء العالم. سيزيح البيتكوين ميزان القوة ويعيده إلى الذين ينتجون القيمة فعلًا، بدليل الإشارات السعرية الصحيحة، التي يعبّر عنها الممسكون بالعملة. وبصرف النظر عن الضرائب والقوى التشريعية، إذا أراد أحد أن يشتري البيتكوين، فلا بد أن يقدّم قيمة بالمقابل، وسيكون البيتكوين حاكمًا على هذه القيمة. من الواحد والعشرين مليونًا، في السوق اليوم أكثر من 18 مليونًا ونصف. هذه التي في السوق كلها مملوكة لأفراد أو كيانات. لتحصل على أي منها، لا بد أن تقدّم قيمة للذين يمسكون بالعملة من قبلك. حتى البيتكوين الذي ليس في السوق بعد، لا يمكنك أن تحصل عليه إلا بالإسهام بقيمة. لا يصدق هذا على النظام النقدي القائم. في البنية القائمة، يمكن اكتساب الدولارات إما بتقديم الخدمة للآخرين في الاقتصاد، أو عندما يقرر الفدرالي أن يعطي أحدًا بعض المال. وهذا الأخير أمر ليس نادر الحدوث. من كل الدولارات الموجودة اليوم، 80% طُبع وخُصّص بعد أزمة 2008 (مصدر)، ولم يُدفَع مقابل قيمة مقدّمة. أي النظامين يبدو أعدل وأكثر توازنًا وقدرة على جمع الدوافع في الاقتصاد عبر العقود والأجيال؟

مع تزايد المعتمدين للبيتكوين، ستنتقل العملة من مالكيها إلى غير مالكيها. وبجعل المقدار الاسمي للبيتكوين صفريّ المجموع، ضمانٌ أن النظام الاقتصادي ليس صفري المجموع. لكي تدخل الاقتصاد، لا بد أن تقدم قيمة إلى أحد في الشبكة. لا تتسرّب القيمة خارج النظام، ولا فيه عجز ناجم عن إنتاج المال. وسواء دخول أفراد جدد إلى الشبكة أو حدوث تجارة داخلية، القيمة تنتقل دائمًا، وبهذا الانتقال تُنتَج قيمة أيضًا. تذكر أن الوظيفة القيّمة للمال هي تنظيم النشاط الاقتصادي. أما إنتاج المال، فلا ينتج أي قيمة ولا يؤدي إلا إلى تشويش وتعطيل قدرة الوسيط النقدي على العمل الصحيح. أما المقدار الاسمي للمال فليس مهمًّا. المهم هو القدرة على التعبير عن معلومات دقيقة لأوسع مجموعة من المشتركين في السوق.

هذا هو سبب طلب الناس للمال، ومع تحديد المعدل النهائي للتغير عند الصفر، يستطيع كل مشارك أن يستعمل البيتكوين ليفهم قيمة منتجاته أمام منتجات الآخرين وأمام تفضيلات الآخرين، من دون أي إفساد ناشئ عن تغيرات معروض المال. يستطيع كل فرد أن يتخذ قرارات أفضل (بالمتوسط) سعيًا إلى مصلحته، ولكنه في الوقت نفسه يقدم قيمة للآخرين وسيلةً لهذا. المقدار الثابت من المال وتزايد المقدّرين له يعني تزايد توزّع العملة. إذا ثبت المعروض، امتنعت القدرة على توفير أكثر من 21 مليون بيتكوين، وفي الوقت نفسه ستتغير بنية الدوافع لتدفع الناس إلى التوفير. بإدخال دافع جديد إلى التوفير (المعروض الثابت) سيزداد توفير الناس. ومع توفير الناس بعملة لها معروض ثابت، تصبح حصة كل فرد أصغر وأصغر ولكن بهذه العملية يزداد الاستقرار. أما التحكم المركزي بمعروض المال والقدرة على استبقاء الاختلالات فيؤديان إلى تركيز الثروة، وأما المعروض الثابت فيزيد العملة توزّعًا ولامركزية وتوازنًا.

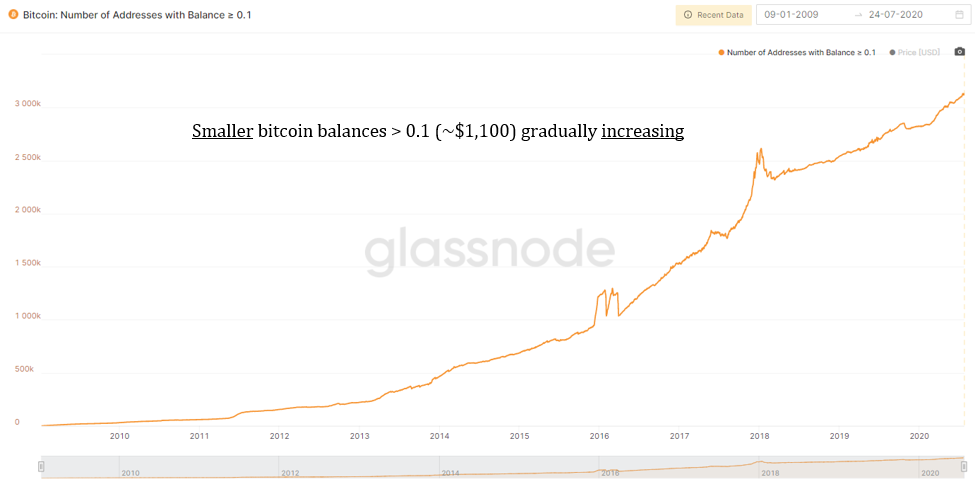

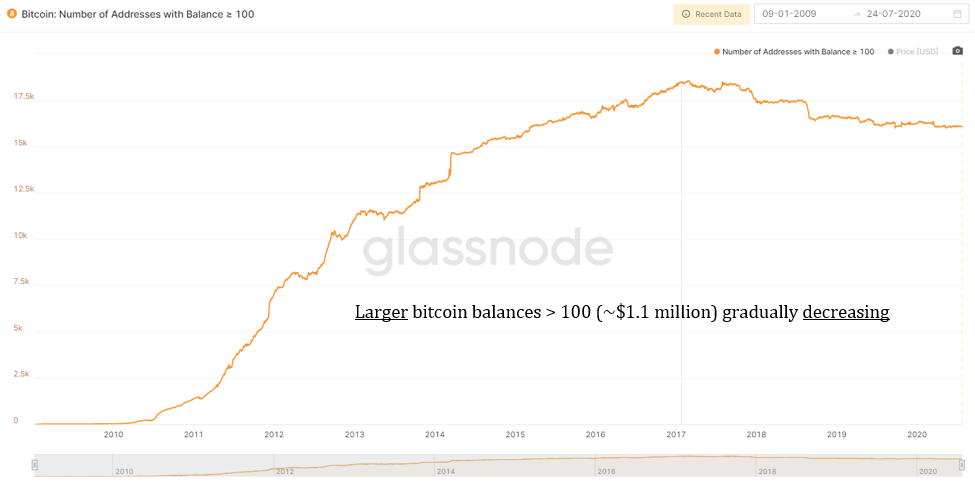

الحكم المركزي لمعروض المال يتيح تركيز توزّع المال مع إنشاء وحدات جديدة من العملة للحفاظ على الاختلال، أما الحكم اللامركزي فيفرض المعروض الثابت ليضمن زيادة توزع العملة مع الوقت. إن بنية العملة تؤدي إلى الأثر المعاكس، ويمكن أن نرى هذا الاتجاه في البيانات الحقيقية. البيتكوين في أيدي صغار المالكين يزداد، والبيتكوين في أيدي كبار المالكين ينقص. مع نمو النظام الاقتصادي، يزداد توزّع العملة عرضًا. تتوزّع العملة على مزيد من الناس ولا تتركّز في يد قلّة، وينقص المقدار في يد كل مالك، ولكن القوة الشرائية تزداد. مع تزايد طلب الناس للعملة، تزداد قيمتها. ولكن المعروض ثابت في النهاية. مع تزايد الطلب وتفوقه على التقلّص في العرض، تبقى طريقة رئيسة واحدة لاكتساب البيتكوين: تقديم قيمة لمالك سابق للعملة. تنتقل القيمة من مالكين مبكرين قلة إلى قاعدة أشد توزّعًا مع الوقت. يربح الجميع، وتزداد فائدة الشبكة مع اختيار المشاركين الدخول فيها ويقل تمركزها، لتضمن بذلك توازنًا أكبر، وتقلل الأخطار التي كانت لتوجد في حال وجود مالكين كبار جدًّا للعملة.

عندما تجمع دوافع وسيط نقدي المصالح الفردية والجماعية، يصبح المجموع غير الصفري هو الأصل، ويصبح التوازن هو الأصل. البيتكوين متاح للجميع، وكل من يختار أن يستعمله حاصل على الحمايات نفسها. كل من ينتج قيمة ويتاجر بها لاكتساب البيتكوين مضمون أن يكون مخرجه غير مبخوس في المستقبل بسبب إنشاء رجل في أرض بعيدة مزيدًا من المال. والكل آمنٌ كذلك من إشارات السعر المفسدة. في البيتكوين، يحصل الفقير والغني على الحمايات نفسها. وليس هذا ضمانًا أن الآخرين سيقوّمون العملة أكثر أو أقل، ولكنه إنهاء لاحتمال البخس القسري للعمل والمنتج المخزن في وسيط نقدي، وهو ما يفسد النشاط الاقتصادي وينشئ إشارات سعرية خاطئة. عندما تُخيّر بين احتمال سوء النتيجة وحتمية سوء النتيجة، يصبح الخيار واضحًا. بالمقارنة مع البنية الاقتصادية الحالية التي يفهم فيها الأغنى فهمًا أفضل آثار البخس الفاعل للنقد، ويكون صاحب عتاد أقوى لمحاربة هذا البخس واستغلاله، أمامنا عالم يكون فيه للأدنين في الطيف الاقتصاد فرصة ليكتسبوا مزيدًا من المال بتسوية مضمار اللعب لهم. والأمر مع هذا ليس أمر غني وفقير. الكل مستفيد من إنهاء إنتاج المال، ومن اقتصاد يقدم توازنًا أكبر بالتعبير عن معلومات أكمل.

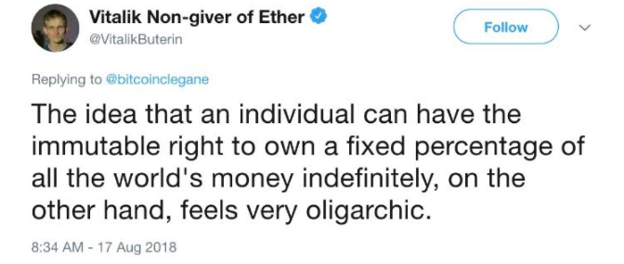

في تغريدة من عام 2018، وصف مؤسس إثيريوم (فيتاليك بوتيرين) وصفًا جميلًا قوة امتلاك عملة ذات معروض ثابت لا يمكن تحريفه، ولكنه كان في الوقت نفسه يحاجج للرأي النقيض. استعمل فيتاليك الحجة نفسها التي يستعملها المصرفيون المركزيون الذين يدافعون عن أفعالهم، وفي الوقت نفسه عبّر عن القوة التي يمتلكها حامل عملة ذات معروض ثابت. ولئن كان كان بوتيرين يرى أنها أوليغارشية أن يمتلك الإنسان نسبة ثابتة من مال العالم إلى الأبد، فماذا إذا كان هذا الحق شاملًا لأفقر أهل الأرض؟ ماذا إذا كان حقًّا لكل فرد على الأرض؟ هذه هي قوة البيتكوين. إذا كنت تعيش في أفقر الدول في النصف الغربي من الكرة الأرضية، مثل نيكاراغوا، وقررت أن تشتري بيتكوين، فإن لك حقًّا لا يمكن تغييره في نسبة ثابتة من مال العالم كله، وإلى الأبد. أنت وحدك تستطيع تقرير متى وكيف ومع من تتاجر هذا المال لتحصل على قيمة في المستقبل. أصبح أفقر الناس في نيكاراغوا فجأة على نفس مضمار مليونيرية نيويورك مثل بول تيودور جونس. في شبكة البيتكوين لا تفريق. الحقوق المتساوية هي الأصل. هذا الأمر لا هو موجود ولا هو ممكن الوجود أصلا في النظام المالي القديم. لا شك أنها أوليغارشية أكبر أن تُبخَس موفّرات أحد من الناس بزيادة معروض المال مع تحديد مَن يُدفَع إليه هذا المال في الوقت نفسه. لا مقارنة بين هذا العالم وبين عالم يتيح للعاملين الجادين المنتجين للقيمة أن يقرروا كيف يخصصون القيمة التي يحصلون عليها في المستقبل.

إن فكرة أن البيتكوين يحل مشكلات الفقير والغني اليوم مربكة لبعض الناس. يعتقد معظم الناس أن البيتكوين أصل مضاربة، وينظر كثيرون إلى تقلبه فيرونه غير مناسب لمن ليس له شيء من المدخرات ويستطيع أن يخسر شيئًا ما. هذا الرأي -لحسن الحظ- خاطئ تمامًا ولا دليل عليه في الاقتصاد. من السهل النظر في كارثة اقتصادية مثل فنزويلا، تعاني فيها الأغلبية العظمى من الناس لتلبية الحاجات الأساسية، والقول إن الوصول إلى الغذاء والماء والطاقة والطبابة أهم من «شراء» البيتكوين. ولكن أصعب منه النظر في الانهيار الاقتصادي الذي سببه تدهور المال الذي كان من قبل ينظم النشاط الاقتصادي والقول إن الحل الوحيد على المدى الطويل لبنائه هو استعمال نوع من المال يحقق وظيفة تنظيم النشاط الاقتصادي تحقيقًا أفضل. إن الوصول الدائم للغذاء والماء والكهرباء والطبابة غير ممكن من دون استعمال المال لتنظيم الموارد. في إعادة بناء الاقتصاد على أساس وسيط نقدي جديد، لا بد أن يسبق أحد، وإذا كان الأمر صعب التخيل، فليس معناه أنه ليس الطريق الوحيد أمامنا. فعلٌ يجرّ فعلًا. ويجرّ آخر ثم آخر. سواء أكانت فنزويلا أو أي دولة أخرى تعاني تدهورًا اقتصاديًّا متسارعًا، أو أي منطثة فقيرة في العالم المتطور، فإن الحاجة إلى الحل عاجلة، ولكن ما من حل سريع. لا يستطيع البيتكوين إزالة دكتاتور اشتراكي، ولا يستطيع إخراج الكلبتوقراطيين، ولا يستطيع إلغاء سياسة ضريبية مضرة أو برنامج اجتماعي، ولا يستطيع قلب الفقير غنيًّا ولا قلب الغني فقيرًا. ولكن يستطيع أن يحل مشكلات اليوم لكل من هو بصير بما يكفي ليستعمله، مهما كان مستواه أو مكانته الاقتصادية.

ما من سبب يجعل نوعًا رفيعًا من المال يقدم وظيفة لمجموعة ويمنعها عن آخرين، مهما كانت ثروتهم أو دخلهم أو أي سبب آخر. إنها دورة خبيثة لا بد من كسرها، ولكن نقطة البدء لرفع أي فرد أو مجتمع هي إيجاد طريقة لإنتاج قيمة أكبر من القيمة التي يستهلكها أو يطلبها الآخرون. أفضل طريقة لتحقيق هذا الهدف هو استعمال المال لمتاجرة القيمة وتنظيم النشاط الاقتصادي. البيتكوين ليس أداةً للأغنياء تتوفر للفقراء عندما يكتفي منها الأغنياء. هذا كلام غير منطقي. بل هو العكس: هو أفضل طريقة لتسوية المضمار، بصرف النظر عن صعوبة الطريق أمام بعض المشاركين بالمقارنة مع غيرهم. إن طلب المال عالمي، ومع الوقت، كل من يستعمل المال صاحب أقوى أساس وأصدق سعر سيستفيد. الدولار والعملات الحكومية الأخرى هي عملات للقلّة على المدى القصير، وليست لأحد على المدى الطويل، أما البيتكوين فهو واحد للجميع، الآن وفي المستقبل، لأنه يصلح الأساس الاقتصادي للجميع.

«سواءٌ في روما أم القسطنطينية أم فلورنسا أم البندقية، يظهر التاريخ أن نظام النقد المتين ضرورة للازدهار الإنساني، من دونها يقف المجتمع على جرف الهمجية والانهيار».

سيف الدين عموص, معيار البيتكوين