المقال الأصلي | المؤلف: Parker Lewis | ترجمة: BTCTranslator | تاريخ الكتابة: يناير 2020

في الحديث عن اعتماد البيتكوين، هناك قاعدتان يبدو أنهما لا تخلفان. كل من يدخل يعتقد أنه متأخر، وكل من يدخل يتمنى لو أنه اشترى أكثر. لكل قاعدة استثناءات، ولكن للبيتكوين قدرة عجيبة على العبث بالنفس الإنسانية. لقد تبيّن أن 21 مليونًا رقمٌ صغيرٌ صغرًا مخيفًا، وأنه يصبح أصغر كلما فهم مزيد من الناس أن المعروض الثابت للبيتكوين مفروضٌ فرضًا له مصداقية وأن الشبكات المالية تتّجه إلى وسيط واحد. إن الطلب على البيتكوين تقوده مصداقية خصائصه المالية والطبيعة التجمّعية للمال، ولكن زيادة هذا الطلب تزيد ندرة المعروض الثابت مصداقيّة وأمنًا. وبذلك، يصبح البيتكوين قيّمًا من حيث هو وسيط مالي. ومع أن هذا يزيد وضوحًا كلما أبعَد المرء السفر في جحر البيتكوين، فإنه ليس نادرًا أن نرى أفرادًا على الهامش يحيّرهم العدد الكبير للعملات التشفيرية. نعم، البيتكوين هو القائد اليوم، ولكن غيره آلافًا، كيف تعلم أنه ليس مثل ماي سبيس؟ كيف يمكن أن تتأكّد أن البيتكوين لن يسقط أمام شيء جديد؟

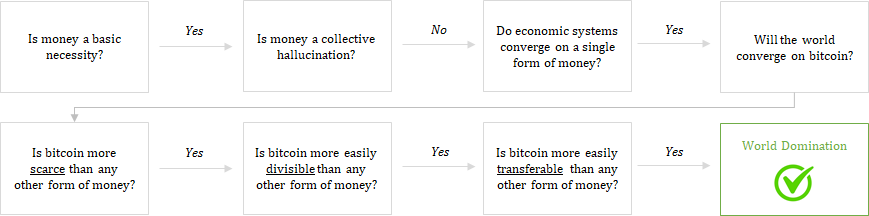

قد يبدو جنونًا الاعتقاد بأن البيتكوين سيصبح العملة العالمية السائدة، ولعلّه جنون إذا قسنا الاحتمال من منظور احتمالي مقيس من أعلى إلى أسفل. اليوم، البيتكوين واحد من أكثر من ألف عملة رقمية تبدو جميعها متطابقة في ظاهرها. والقيمة السوقية له وهي 150 مليار دولار ليست إلا نقطة في بحر النظام المالي العالمي الذي يدعم 250 تريليون دولار من الدين. الذهب وحده له قوة شرائية تبلغ 8 تريليونات دولار (50 ضعفًا من قوة البيتكوين). ما احتمال صعود اهتياجٍ إنترنتي ابن 11 عامًا من رماد الأزمة المالية عام 2008 من لا شيء إلى أن يصبح العملة العالمية السائدة؟ تبدو الفكرة مضحكة، أو على الأقل، يبدو احتمالها منخفضًا جدًّا فلا تستحق النظر. ولكن، عندما تبدأ من الأسفل إلى الأعلى وتطوّر اقتناعًا بمبادئ مؤسسة، يضمحلّ ضجيج الألف عملة رقمية في الخلفية. إذا جُمعت هذه المبادئ المؤسسة القليلة أنشأت بساطة ووضوحًا في أمرٍ كان يبدو أشدّ تعقيدًا من أن يفهمه المرء. إذا كان على الإنسان أن يجيل النظر في ألف احتمال ليصل إلى الحل الصحيح، فهذا الأمر ليس عمليًّا ولا ممكنًا. ولكن إذا استطعت إلغاء 999 احتمالًا بدءًا من مبدأ واحد أو عدّة مبادئ، يصبح الوصول إلى جواب متّسق أمرًا ممكنًا.

هذه هي خريطة إلغاء الضجيج والتركيز على المهم. قد يستنتج الأفراد استنتاجات مختلفة بشأن كل سؤال من هذه الأسئلة، ولكن هذا هو الطريق الذي يجب اعتباره عند محاولة فهم انتصار البيتكوين على كل العملات الأخرى وإذا كان سينتصر أصلًا. المال ضرورة أساسية، ليس مجرد هلوسة جمعية، ولا هو نظام اعتقاد. يعتمد الناس البيتكوين لأن له خصائص فريدة من حيث هو نوع من المال تجعله متفوّقًا على كل العملات الأخرى. ولأن المال حلٌّ لمسألة بين ذاتيّة، تميل الأنظمة المالية إلى التجمّع في وسيط مفرَد. أو بالأحرى، تنشأ الأنظمة الماليّة طبيعيًّا من وسيط مالي واحد بسبب وظيفة المال. إن الخصائص الجوهرية في البيتكوين تجعل السوق يتجمّع فيه وسيلةً لإيصال القيمة وقياسها لأنه يمثّل تحسينًا على هيئة دالّة خطويّة عن أي وسيط مالي آخر. فإذا اقتنع المرء بالرأي التأسيسي القائل إن المال ضرورة وإن الأنظمة المالية تتجمّع، فالسؤال يتركّز على: هل البيتكوين مستمثَل لملء هذه الوظيفة الماليّة أكثر من أي منافس له؟

المال ضرورة

لم تكن الحضارة كما نعرفها لتوجد لولا المال. لولا المال، لما كان لدينا طائرات، ولا سيارات، ولا آيفونات، ولتعطّلت القدرة على تلبية أبسط الحاجات الأساسية. لن يستطيع ملايين الناس التعايش السلمي في مدينة واحدة أو دولة واحدة أو بلد واحد من دون المال. المال هو السلعة الاقتصادية التي تسمح للطعام أن يظهر في رفوف البقالية، والبنزين أن يظهر في محطة الوقود، والكهرباء أن تصل إلى البيوت، والماء العذب أن يكون متوفّرًا، إلخ… المال هو الذي يدير العالم، والعالم لم يكن ليدور على الطريقة التي اعتدناها لولا المال. إن المال وظيفة لا نقدرها قدرها، وظيفة نسيء فهمها لأننا بالعموم لا نفكر بها تفكيرًا واعيًا. في العالم المتطوّر، يعتبر المال أمرًا بدهيًّا. وكذلك الضرورات التي تأتي بها منفعة التعاون التي يتيحها المال.

تأمّل مثلًا بقّاليّة محلية ومجال الاختيار الذي يتجمّع في بقالية واحدة. إن عدد الإسهامات الفردية والمهارات اللازمة لتحقيق هذا تخبل العقل. من تنسيق البقالية نفسها، إلى التجكيع الفردي، إلى مقدمي التكنولوجيا، إلى الشبكات اللوجستية، إلى شبكات النقل، إلى أنظمة الدفع، ثم إلى كل سلعة من السلع الغذائية. ومن هذا، تأمّل في كل مُدخَل تراه في كل سلعة على الرفّ. البقالية نفسها على جانب التلبية، أما إنتاج كل مدخل فيها فله سلسلة إمداداته المختلفة. وهذا الأمر معجزة حضارية حديثة. كذلك تفكيك مدخلات شبكة اتصالات حديثة، أو شبكة طاقة أو مياه، أو شبكة إدارة مهدورات، هو أمر معقد. كل شبكة وكل مشارك في شبكة يعتمد على غيره. منتجو الغذاء يعتمدون على الأفراد الذين يلبّون طلب الطاقة، وخدمات الاتصال، والإمدادات، والماء النظيف، وغير ذلك، والعكس بالعكس. عمليًّا كل الشبكات متصلة، وكل هذا لم يكن ممكنًا لولا منفعة التعاون التي يتيحها المال. يستطيع كل أحد أن يسهم بمهاراته بناءً على اهتماماته وتفضيلاته الشخصية: ويحصل على المال لقاء القيمة التي قدّمها اليوم، ثم يستعمل هذا المال ليحصل على قيمة أخرى يقدّمها آخرون في المستقبل.

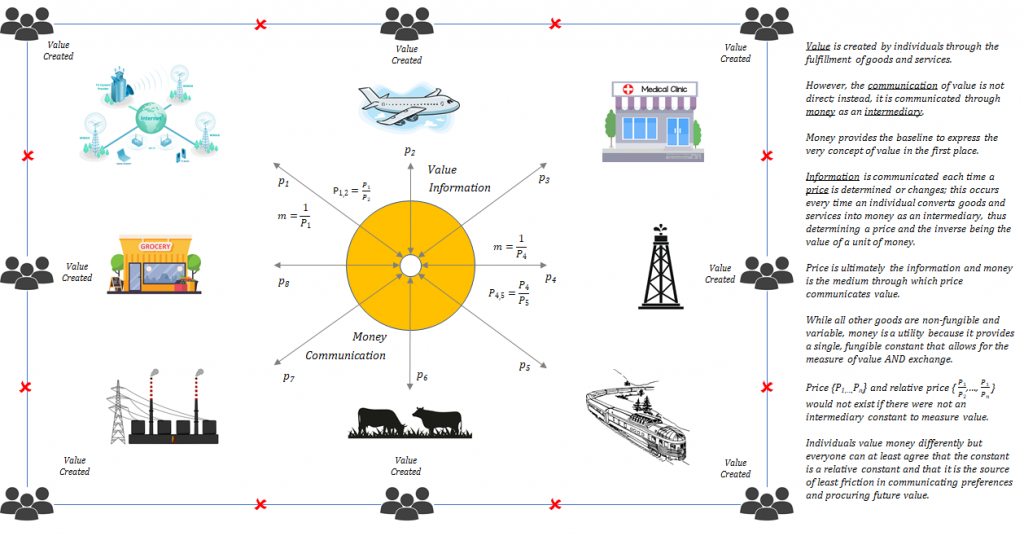

والأمر لا يحصل بمجرد الصدفة. بعض المفكرين قليلي الصرامة يقولون إن المال هلوسة جمعية أو إنه يشتق قيمته من الحكومة. في الواقع، المل أداة اخترعها الإنسان لتحقيق سوق مخصوص جدًّا في تسهيل التجارة. يساعد المال على تسهيل هذا النشاط لأنه وسيط بين سلسلة من المقايضات الحالية والمستقبلية. من دون أي توجيه أو مراقبة واعية، يقيّم المشاركون في السوق السلع المختلفة ويتجمّع تفكيرهم على الأداة التي عندها أفضل الخصائص لتسهيل الغرض الصريح جدًّا الذي هو تحويل القيمة الحالية إلى قيمة مستقبلية. ولئن كانت تفضيلات الاستهلاك تختلف من فرد إلى فرد وتتغير دائمًا، فإن الحاجة إلى المبادلة والمقايضة عمليًّا حاجة عامّة دائمة، والوظيفة لها شكل واحد فريد. لكل فرد، يتيح المال تحويل القيمة التي تنتَج في الحاضر إلى استهلاك في المستقبل. القيمة التي ننسبها إلى بيت أو سيارة أو طعام أو غير ذلك، تتغيّر طبيعيًّا مع الوقت وتختلف منطقيًّا من فرد إلى آخر. لكن الحاجة إلى الاستهلاك والحاجة إلى التعبير عن التفضيلات لا تتغير وهي موجودة عند كل الأفراد على أساس بين ذاتي.

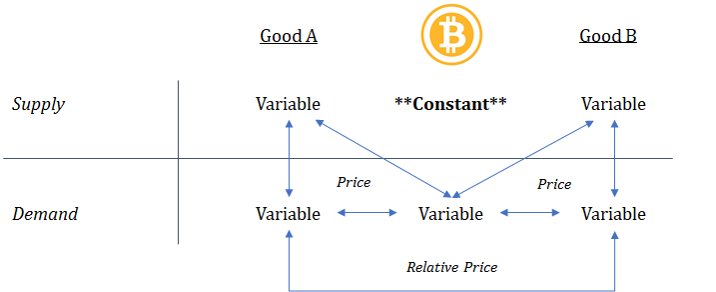

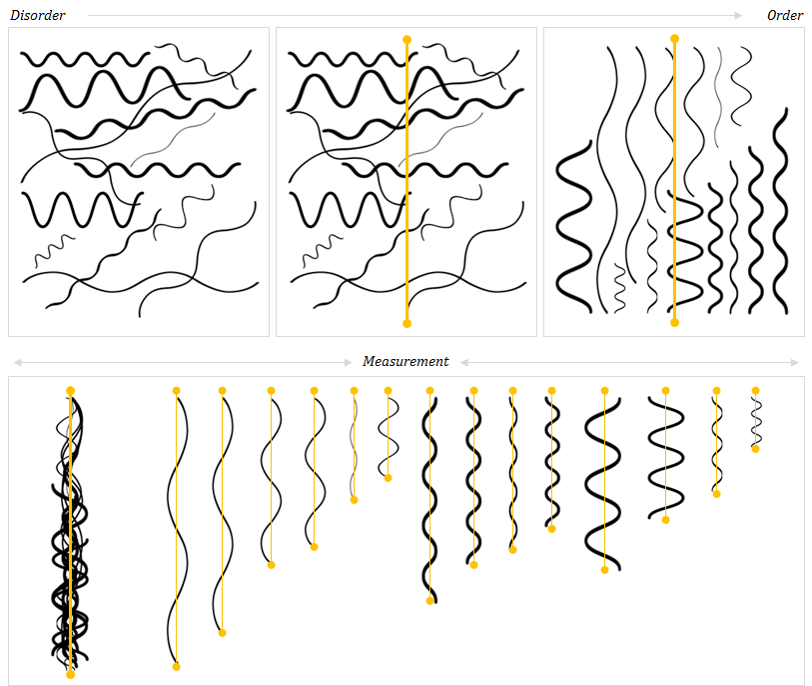

المال موجود للتعبير عن هذه التفضيلات، وللتعبير عن القيمة في النهاية. ولكن بإدراك أن القيمة كلها ذاتية (وليست جوهرية موضوعية)، يصبح المال نقطة انطلاق لتأسيس تعبير عن القيمة، وأهمّ من ذلك لتأسيس تعبير عن القيمة النسبية. يمثّل المال إدراكًا جمعيًّا لمنفعة وجود لغة عامّة للتعبير عن التفضيلات الشخصية، هذه المنفعة تعمّ كل الأفراد. تجمّع هذه اللغة وتقيس تفضيلات كل الأفراد في السوق، في أي وقت من الزمان، ولم يكن ليكون التعبير عن القيمة ممكنًا، أو على الأقل فعّالًا، لولا وجود ثابت مشترك يوافق عليه كل الناس. فكّر في المال على أنه ثابت تُقاس عليه كل السلع الأخرى. لولا وجود هذا الثابت، لراوح كل امرئ في مكانه، غير قادر على الموافقة على قيمة أي شيء. بالمقارنة إلى ثابت واحد، يمكن التعبير عن القيمة النسبية لسلعتين. إن في الوجود مليارات السلع والخدمات التي ينتجها مليارات الأفراد، لكل واحد منهم تفضيلات فريدة. من خلال التجمّع في نوع مفرَد من المال لتجميع التفضيلات والتعبير عنها، ينشأ في النهاية نظام تسعير. بقياس قيمة كل السلع والتعبير عنها بوسيط مشترك (هو المال)، يمكن فهم قيمة السلعة (أو المورد) أمام سلعة أخرى.

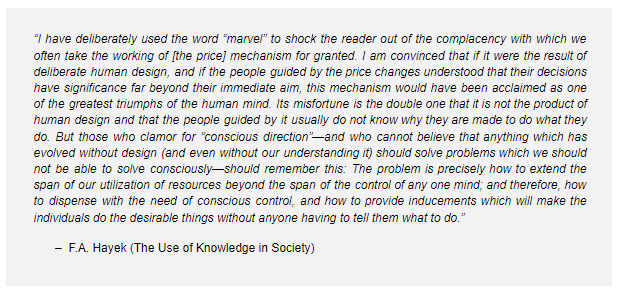

لولا استعمال عملة مشتركة، ما كان ليوجد مفهوم السعر. ولولا مفهوم السعر، ما كان ليمكن الحساب الاقتصاد على أي مجال. إن القدرة على الحساب الاقتصادي تتيح للأفراد اتخاذ أفعال مستقلة، بالاعتماد على المعلومات المعبّر عنها بنظام التسعير، لتلبية حاجاتهم بفهم حاجات الآخرين. في الحقيقة، إن نظام السعر هو الذي يتيح لبنى العرض والطلب أن تتشكل، وهي ضرورة لأنها توفّر وسيلة للتعبير عن المعلومات، التي من دونها لا يمكن تلبية الحاجات الأساسية. تخيّل إذا لم يكن لشيء تستهلكه سعر معروف. كيف ستعرف ما الذي تحتاجه لتستطيع الحصول على السلع التي تفضلها؟ ثم اعلم أن مفهومك عن القيمة التي تنتجها ووجود الخدمات والسلع نفسه التي ينتجها الآخرون ما كان ليتحقق لولا وجود طريقة للتعبير عن السعر. يصبح الأمر دائريًّا، ولكن المال هو السلعة التي تتيح تشكيل البنى المؤسسة للاقتصاد من خلال نظام السعر. ولئن يكن الناس يذمّون المال دومًا بوصفه أصل الشرور، فإنه قد يكون أعظم ابتكار ابتكره الإنسان بالمصادفة، وهو ابتكار لم يكن لينشأ من سلطة واعية.

الأنظمة المالية تتجمّع في وسيط مالي واحد

إن تفكير وادي السليكون في المرحلة الأخيرة أقنع كثيرًا من الناس بإمكانية وجود مئات، بل وآلاف من العملات في المستقبل. ستقوم الآلات بكل الحساب. سيتولّى الأمر الذكاء الصنعي والحوسبة الكمومية. إذا أردنا «السلامة» الثقافية قلنا إن 95% من العملات الرقمية ستسقط، ولكن هناك مشاريع «مثيرة للاهتمام». «يصعب جدًّا معرفة أيّ المشاريع سينجج». «الأمر أشبه باستثمار مغامرة رأس المال، سيخفق معظمها ولكن التي ستنجح ستنجح نجاحًا كبيرًا». على الأقل، هذا ما يريد أهل وادي السليكون أن تعتقده لأنه يوازي تجارب تاريخية سابقة في الاستثمار في الشركات. في الحقيقة، هذا الرأي رأي تحوّط فاقد للمبادئ الأولى. وهو كذلك تطبيق معادلة مألوفة على صنف مستقل مختلف تمامًا.

ولئن كان يبدو منطقيًّا من إطار ذهني أن يُربَط بتاريخ الشركات الصاعدة في التكنولوجيا، فإن المقارنة ممتنعة أصلًا. البيتكوين مال، ليس شركة. ليس منطقيًّا افتراض أن التنافس بين وسيطين ماليين (أو أكثر) سيكون بأي شكل من الأشكال موازيًا، أو مشابهًا لتنافس شركتين. الشركات تتنافس في بناء رأس المال، ولتفعل ذلك، تحتاج إلى المال لتنظّم النشاط الاقتصادي. فكيف تحصل على المال؟ باستعمال المال لتنظيم إنتاج السلع والخدمات وببيع المخرجات للحصول على مزيد من المال (ربح). فعليًّا، الشركات تتنافس في حوض المال نفسه لتراكم رأس المال. المال هو الأداة التي تجعل العجلة دائرية. ببساطة لا يمكن تنظيم كل المهارات الفردية اللازمة لإنتاج السلع والخدمات التي يوفّرها تعقيد سلاسل الإمداد الحديثة من دون المال. ولا يمكن ذلك أيضًا إذا لم تكن جماعة كبيرة من الناس تقبل نوعًا مشتركًا من المال.

في سلاسل إمداد الإنتاج، يخدم المال وظيفة من نوع آخر مختلف عن كل سلعة أو خدمة. إنه الفرق بين تلبية التفضيلات (إنتاج السلع والخدمات) وتنسيق التفضيلات وتنظيمها (المال). إن تلبية التفضيلات مستقلة عن تنسيق التفضيلات، وتنسيق التفضيلات قائم على نظام السعر، الذي لا يمكن أن يتشكّل إلا بتجمّع جماعيّ في وسيط مالي واحد. في غياب نظام التسعير، لا يمكن أن يوجد تقسيم للعمل، على الأقل ليس بالحد اللازم لعمل سلاسل الإمداد المعقدة. إنه المبدأ الأساسي الذي يفوّته معظم الناس عند التفكير في عالم فيه عملات كثيرة. كل نظام تسعير قائم على عملة واحدة. إن مفهوم السعر لا يوجد لولا إنتاج جماعة كبيرة من الأفراد لمجموعة متنوعة من السلع والخدمات وتعبيرها عن قيمة هذه السلع والخدمات بوسيط مشترك. التجمّع هذا شرط سابق لوجود منفعة المال والسعر. نتيجة ذلك، قد يكون القول بأن الأنظمة الاقتصادية تنشأ من وسيط مالي واحد، لا تتجمع في وسيط مالي واحد، أدقّ. يوافق الأفراد على وسيط مالي واحد والمخرَج هو نظام اقتصادي.

قيمة كل السلع والخدمات هي الاستهلاك، أما قيمة المال فهي التجارة. التجارة هي السلعة التي يشتريها كل فرد عندما يريد تحويل القيمة التي معه (وهي المخرج الذاتي للوقت والجهد ورأس المال الجسمي) إلى سلعة مالية. تفضيلات الاستهلاك الفردية فريدة، ولكن المال يخدم وظيفة مفردة لكل المشتركين في السوق: هي عبور القيمة من الحاضر إلى المستقبل (سواء أكان عبور يوم أو سنة أو أكثر). في كل مقايضة لقيمة حاضرية، يوجد استمرار زمني حتى تجري مقايضة مستقبلية. عندما تجري المقايضة، يجب أن يقرر كل فرد أي سلعة مالية هي التي تحفظ القيمة المنشأة من الحاضر إلى المستقبل أفضل حفظ. السلعة أ أم السلعة ب؟ ولئن كان الفرد يستطيع أن يختار امتلاك عملة واحدة أو عملات متعددة، فإن واحدة من العملات لا بد أنها ستكون أفضل من غيرها أداءً، بالتعريف. واحدة ستحفظ القوة الشرائية حفظًا أفضل للمستقبل. كل الناس يفهمون هذا الأمر بداهةً ويتخذون قرارهم بناءً على الخصائص الجوهرية في أحد الوسُط بالنسبة إلى بقيتها. عندما نقرر أي سلعة مالية نستعمل، يتأثر تفضيل الفرد بتفضيل الآخرين، ولكن كل فرد يأخذ قراره باستقلال بالنظر إلى نقاط القوة النسبية للسلع المالية المتعددة. وليس مصادفة أن السوق يُجمع على وسيط مالي واحد لأن كل فرد يحاول حل المشكلة نفسها، وهي مشكلة المقايضة المستقبلية، وهي معتمدة على تفضيلات الآخرين.

الهدف النهائي هو بلوغ الإجماع لكي يستطيع كل فرد أن يعبّر ويتاجر مع أوسع وأهم مجموعة من أقران التجارة. ويكون التقدير جمعيًّا موضوعيًّا للسلع الملموسة بناءً على الحاجة البين ذاتية. الفكرة كلها هي إيجاد سلعة يوافق الجميع أنها أ) ثابتة نسبية، ب) مقيسة، ج) فعّالة في المقايضة. إن وجود ثابت ينشئ نظامًا في المكان الذي لم يسبق فيه وجود نظام، ولكن هذا الثابت يجب أيضًا أن يكون فاعلًا أداةً للقياس ووسيلة للمقايضة. إنه تجميع لكل هذه الخصائص، التي تعدَّد عادةً: الندرة، والمتانة، وإمكانية الاستبدال والتقسيم والنقل، وهي خصائص فريدة مختصة بالمال. إن السلع التي تجمع كل هذه الخصائص قليلة جدًّا، وكل سلعة فريدة، ولها خصائص جوهرية تجعلها أفضل أو أسوأ في تحقيق وظائف معينة في الاقتصاد. أ مختلفة دائمًا عن ب، وجمع الخصائص المالية الكاملة نادر جدًّا لذلك يكون الفرق بين السلع المالية فرقًا ظاهرًا دائمًا.

عمليًّا، يوافق الجميع على سلعة مالية واحدة يعبّرون بها عن القيمة لأن مصالحهم الفردية والجمعية تدفعهم ليوافقوا. إنها المشكلة نفسها: كيف نعبّر عن القيمة لبقية المشاركين في السوق؟ الأمر كلّه يعود بنتائج عكسية لولا وجود إجماع على الوسيط المالي. ولكن خصائص السلعة المالية هي التي تتيح التجمّع والإجماع. هذا العالم المتخيَّل الذي فيه آلاف العملات أعمى عن هذه المبادئ التأسيسية الأولى. إن اتفاق جماعة كبيرة من الناس على وسيط مشترك مدخَل ضروري لتحقيق المعلومات المرغوبة فعلًا. وقيمة الوسيط المشترك لا تزداد إلا إذا تجمّع عليه مزيد ومزيد من الأفراد لتسهيل المقايضات. السبب الأساسي هو أنه مع تجمّع مزيد من الناس على هذا الوسيط، تتراكم فيه معلومات أكثر ويقدّم منفعة أكبر.

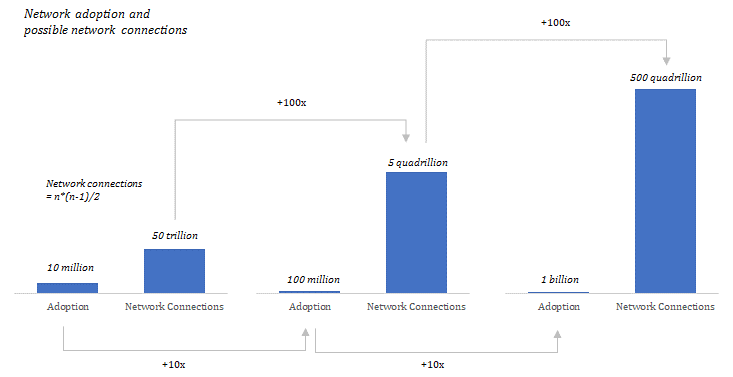

كل فرد هو قرين تجارة محتمل. مع اعتماد الأفراد للوسيط المشترك نظامًا للقيمة، يكتسب كل المشاركين السابقين في الشبكة المالية قرناء تجارة جديدين، وكذلك الأفراد الذين ينضمّون إلى الشبكة. إنا منفعة متبادلة، وفي النهاية يتوسّع مجال الاختيار. ولكن الذي يحدث مع توسّع الشبكة المالية هو أن مزيدًا من السلع تتسعّر بهذا الوسيط المالي المشترك. يزيد عدد الأسعار، وبذلك يزيد عدد الأسعار النسبية. يتجمع مزيد من المعلومات في هذا الوسيط المشترك، وهو ما يمكن أن يعتمد عليه كل الأفراد في الشبكة (والشبكة من حيث هي كلّ أيضًا) لتنسيق الموارد تنسيقًا أفضل وتحسين الاستجابة لتغيّرات التفضيلات. تزداد قيمة الثابت وتزداد أهليته للثقة عندما يعبّر عن معلومات أكثر عن سلع ينتجها عدد أكبر من الأفراد. تزداد ثباتية الثابت كلما زاد تنوع المعلومات التي يعبّر عنها.

مع زيادة اعتماد شبكة مالية زيادة درجة أسية (عشرة أضعاف)، يزداد عدد الاتصالات الشبكية الممكنة درجتين أسيتين (مئة ضعف). مع أن هذا يساعد على إظهار الفائدة المتبادلة للاعتماد، فإنه أيضًا يظهر نتيجة تحويل القيمة إلى شبكة مالية أصغر. الشبكة التي حجمُها عُشر، يكون فيها عدد الاتصالات الممكنة 1%. ليست التوزّعات في كل شبكة متساوية، ولكن الشبكة المالية الأكبر تعني ثابتًا أكفأ للتعبير عن القيمة – وكثافة أكبر، ومعلومات أهم ومجال اختيار أوسع. حجم الشبكة المالية والنمو المتوقع فيه هما العنصران الأساسيان في اختبارات الاختيار البين ذاتية، عندما يحدد كل فرد أي وسيط يستعمله. مع أن عدد الناس الذين يمكن أن يحافظ الفرد على علاقات اجتماعية معهم محدود، فإن هذه المحدودية لا تنطبق على الشبكات المالية. المال هو الذي يتيح للبشر أن يكسروا قيود عدد دنبار. تتيح الشبكة المالية لملايين (إن لم يكن مئات الملايين) من الناس الذين لا يعرف بعضهم بعضًا أن يُسهموا ويقدّموا قيمة في طرفيات الشبكة، فتقلل عدد الاتصالات المباشرة الضرورية.

الشبكات المالية في النهاية تُراكم قيمة كل الشبكات الأخرى لأن كل آثار الشبكات الأخرى لا توجد من دون شبكة مالية. الشبكات المعقدة لا يمكن أن تتشكل من دون عملة مشتركة لتنسيق المدخلات الاقتصادية اللازمة لبدء حلقات التلقيم الراجح الإيجابي للسعر. العملة المشتركة هي أساس أي شبكة مالية، وهو ما يسمح لشبكات القيمة الأخرى أن تتشكل. تقدّم العملة المشتركة لغة مشتركة للتعبير عن القيمة، وهو ما يقود في النهاية إلى التجارة والتخصص، وينشئ قدرة على توسيع استعمال الموارد أوسع من «المراقبة الواعية». عند التأمل في آثار الشبكة لشبكة اجتماعية أو شبكة إمدادية أو شبكة اتصالات أو شبكة كهرباء، اجمع هذه الشبكات كلها تتحصل لديك قيمة الشبكة المالية. الشبكة المالية لا تكتفي بتقديم أساس لكل شبكات القيمة الأخرى، بل إن عملة هذه الشبكة هي التي تُدفع للوصول إلى كل الشبكات المشتقة من الشبكة المالية. إن وجود عملة مشتركة هو المحرّك وهو الوقود.

نعم، الدولار واليورو والين والجنيه والفرنك واليوان والروبل والليرة والبيزو، وغيرها. كلها تتعايش اليوم، ولكن هذا ليس نتيجة طبيعية لاقتصاد عالمي مفتوح. بل كل عملة حكومية موجودة اليوم نشأت لتكون تمثيلًا جزئيًّا للذهب، الذي كان العالم قد اجتمع عليه من قبل واتخذه نظامًا ماليًّا. لن تستمر عملة من هذه العملات لولا قوى التدخل الحكومي، ولا ستنشأ عملة من هذه العملات لولا وجود سلفها (وعيوبه) الذهب، وهو الوسيط المالي السابق. أصحاب النظرية النقدية الحديثة وأصحاب الذهب، كلهم لن يعترفوا بذلك، ولكن الحقيقة الفاجعة هي أن أنظمة المال الحكومي الجديدة ليست إلا مظهرًا لإخفاق الذهب في الوساطة المالية. إنه ميّت يمشي. أُلغي نظام الذهب رسميًّا عام 1971، ومنذ ذلك مثّلت أنظمة المال الحكومي ابتعادًا سريعًا عن القوى المالية في السوق الحرة. لم تستطع أنظمة المال الحكومي الجديدة أن تستمر ما استمرّته إلا لأن حلّ المشكلة التي سبّبتها هي نفسها لم يكن موجودًا. البيتكوين هو هذا الحل، ومنذ ابتكاره، تجمّع الأفراد عليه ليتخذوه نظامًا ماليًّا جديدًا، وهي نزعة ستسمر مع استمرار توزّع المعرفة.

كل الطرق تلتقي في البيتكوين

الثابت الأكبر – الندرة المحدودة

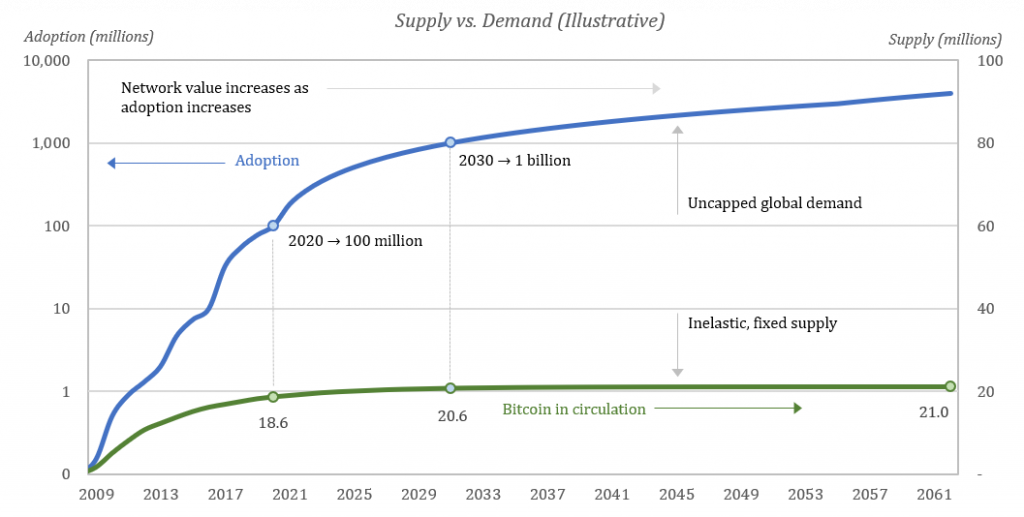

يتجمّع السوق في البيتكوين مع الوقت وتزيد قيمته لأنه يقدّم ثابتًا أرقى من أي نوع آخر من المال. البيتكوين له سياسة نقدية مثلى، وهذه السياسة مفروضة فرضًا ذا مصداقية على أساس لامركزي. لن يوجد في الشبكة إلا 21 مليون بيتكوين، وعنصر الثقة مُزال من المعادلة تمامًا. معروض البيتكوين الثابت مفروض بآليّة إجماع الشبكة على أساس لامركزي. لا يثق أحد بأحد، بل يفرض كل واحد القوانين باستقلال. بجمع هذين العنصرين، يصبح البيتكوين أندر نوع من المال عرفه الإنسان. الندرة المطلقة خصيصة لم توجد في أي نوع آخر من المال ولن توجد، والطلب على البيتكوين محثوثٌ في صلبه بهذه الندرة. ولكن الندرة معادلة لها طرفان. المعروض الثابت هو الأمر الأول، ولكن الطلب عنصر مهمّ ومُغفَل من الندرة. الطلب هو الذي يجعل الندرة ثابتًا في المقايضة. تزيد ندرة البيتكوين مع ازدياد الطلب أمام معروض نهائي ثابت. إن ندرة المعروض الثابت تنشئ الطلب ولكن الطلب المتزايد ينشئ ندرة أكبر. يبدو القول دائريًّا، لأنه دائري. إذا كان في العالم 21 مليون بيتكوين ولم يعرف قيمتها إلا رجل واحد، فما من ندرة ولا فائدة في البيتكوين. ولكن إذا قدّرها 100 مليون إنسان، تبدأ حينها ندرة الواحد والعشرين مليونًا. فإذا نمت الشبكة إلى مليار إنسان، أصبحت الواحد والعشرون مليونًا نادرة جدًّا، وتزيد فعالية البيتكوين من حيث هو ثابت.

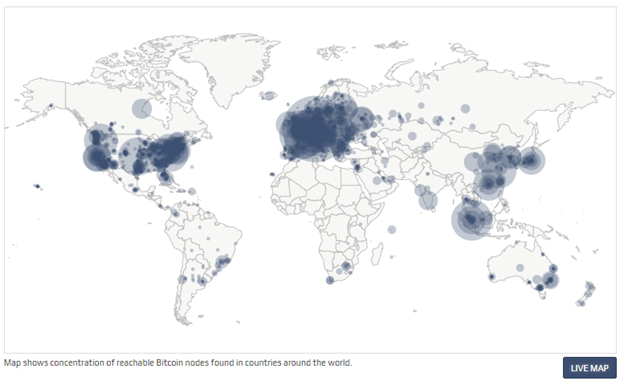

مع ثبات العرض، يقتضي تزايد الطلب طبيعيًّا زيادة توزّع البيتكوين. ليس في السوق إلا مقدار محدود، وينتهي الأمر بالفطيرة وهي تقطَّع إلى حصص أصغر وأصغر يملكها مزيد ومزيد من الناس. مع تزايد عدد الأفراد الذين يقدّرون البيتكوين، لا تزيد فعالية الشبكة وحدها، بل ويزيد أمانها. تزيد فعاليتها لأن الناس يعبّرون بلغة القيمة نفسها بثابت يمكن الاعتماد عليه. ومع تزايد عدد الأفراد المشاركين في آلية إجماع الشبكة، تزيد مناعة الشبكة على الفساد ومن ثم يزيد أمانها. اعلَم أنّه ليس في البلوكتشين شيء يضمن ثبات المعروض، وأن جدول معروض البيتكوين ليس ذا صدقية لأن البرنامج قضى بذلك. بل، هو ذو صدقية لأنه محكوم على أساس لامركزي، يحكمه عدد متزايد من المشاركين في الشبكة. الواحد والعشرون مليونًا يصبح رقمًا أثبت وأقوى كلما زاد عدد الأفراد في الإجماع، ويصبح في النهاية ثابتًا أكفأ مع تناقص حصّة كل فرد من الشبكة. مع تزايد الاعتماد، يزداد الأمان والفعالية. انظر في توزّع اعتماد البيتكوين وكثافته في العالم (الخريطة الحرارية أدناه لعُقَد البيتكوين). كلما ازداد امتداد كل سوق وكثافته، تزداد قوّة ثابت البيتكوين.

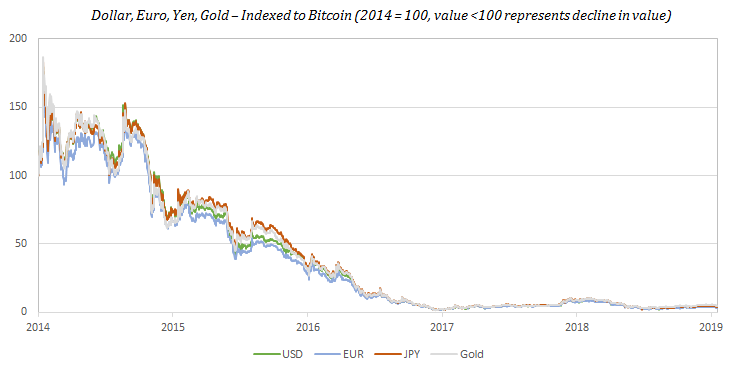

كلما دخل مزيد من الأفراد، يتقوّى رقم الواحد والعشرين مليونًا، وفي عقل هؤلاء الداخلين، تصبح الندرة المطلقة هي ما يفرّق البيتكوين عن بقيّة أنواع المال – سواءٌ العملات القديمة أو العملات الرقمية المنافسة. كل العملات الأخرى تتمركز مع الوقت (الدولار واليورو والين والذهب مثلًا)، أو هي مركزية جدًّا من الأول (مثل كل العملات الرقمية)، فلا تستطيع منافسة معروض ثابت هو 21 مليونًا. التمركز في النهاية ينشئ حاجة إلى الاعتماد على الثقة، والثقة في النهاية تجعل معروض العملة في خطر، وهو ما يضرب الطلب ويهمّش فعاليتها في المقايضات. وإن كان كل العملات تعتمد على الثقة، فالثابت الذي يقدّمه البيتكوين لا ثقة فيه. الواحد والعشرون مليونًا رقم ثابت بفضل لامركزية الشبكة، وهذه اللامركزية تزداد مع الوقت. أفضل ما يمكن أن يفعله أفضل نوع آخر من المال هو أن يطابق البيتكوين، ولكن عمليًّا لا يمكن هذا لأن الأفراد يتجمّعون على وسيط واحد، والبيتكوين يضرب كل عملة أخرى في مقتل. كل العملات الأخرى في النهاي تتنافس أمام الثابت المثالي، الذي لا يتغير ولا يعتمد على الثقة.

كل أنواع المال تتنافس على كل مقايضة. إذا كان الاستخدام الأساسي (أو الوحيد) لأصلٍ ما، هو مقايضته لسلَع وخدمات أخرى، وإذا لم يكن مرتبطًا بمجرى دخل أصلٍ إنتاجي (كالأسهم والسندات)، فهذا الأصل منافِسٌ في سوق المال. نتيجة ذلك، كل أصل هكذا ينافس البيتكوين على الاستخدام نفسه، وما من عملة تقدّم ثابتًا أكفأ لأن البيتكوين موجود أصلًا ومنتهٍ. لأن الأفراد يتجمّعون على وسيط واحد، ستصبح الندرة في البيتكوين دائمًا مفروضة من جهة العرض ومن جهة الطلب، أما القوة المضادّة فهي في الحقيقة كل العملات الأخرى بسبب الطبيعة الانعكاسية للتنافس المالي. الفرق بين سلعتين ماليتين لا يكون هامشيًّا، ولا هو نتيجة قرارات فردية لاستعمال وسيط بدلًا من آخر. المال مسألة بين-ذاتيّة، واختيار الدخول في وسيط مالي هو خروج صريح من كل الوسط الأخرى، وهو ما يزيد قيمة الشبكة (وفعاليتها) على حساب الشبكة الأخرى. مع تزايد ندرة البيتكوين وكفاءته ثابتًا، تقلّ ندرة بقيّة العملات ويزيد تغيّرها. التنافس المالي صفري المجموع، وهو تابع دينامي للطلب والعرض معًا، ينشئ فرقًا جوهريًّا بين الوسيطين الماليين يزداد مع الوقت ابتعادًا ووضوحًا.

ولكن تذكّر أن الندرة من أجل الندرة ليست هدف أي مال. لكن المالُ الذي يقدّم أعظم ثابت يسهّل المقايضات أفضل تسهيل. السلعة المالية ذات أكبر ندرة نسبية تحافظ على القيمة بين الحاضر والمستقبل أفضل حفاظ. السعر النسبي والقيمة النسبية لكل السلع الأخرى هي معلومات مرغوبة من وظيفة التنسيق التي في المال، وفي كل متاجرة، كلّ فرد مدفوع إلى زيادة القيمة الحاضرة إلى المستقبل. تقدّم الندرة المحددة في البيتكوين أكبر ضمانٍ أن القيمة المتاجَرة في الحاضر ستحفظ إلى المستقبل، ومع تعرّف مزيد ومزيد من الأفراد على أن البيتكوين سلعة مالية لها أكبر ندرة مطلقة، سيصبح استقرار السعر خصيصة ناشئة (انظر البيتكوين ليس شديد التقلب).

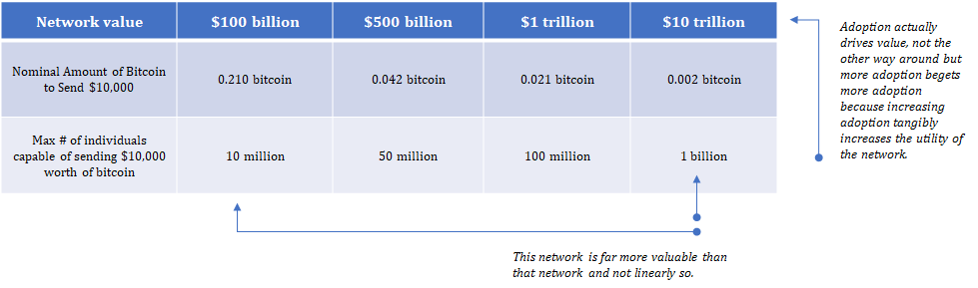

أفضل أداة قياس – المقسومية

لئن كانت الندرة حجر أساس، فليس معناه أن كل السلع النادرة تصلح مالًا. لكي تصلح السلعة أداةً للتعبير عن القيمة، لا بد أن تكون ثابتًا نسبيًّا، سهلَ القياس وفاعلًا في المتاجرة. قد تكون المسطرة أداة قياس فعّالة، ولكن المساطر ليست نادرة، ولا يسهل نحت مساطر في وحدات أصغر وأكبر لتسهيل المتاجرة. بالمقابل، ندرة السلعة المالية وقابليتها للقياس تتيح قياس كل السلع الأخرى، إن القدرة على تقسيم الوحدة المالية ونقلها تقدّم منفعة عملية في المتاجرة. يقدّم البيتكوين إلى جانب المعروض الثابت القدرة على تقسيم كل وحدة كاملة 8 خانات فاصليّة (0.00000001 أو جزء من 100 مليون في كل بيتكوين)، ونقل أي مقدار منها مهما كبر أو صغر. كما أن الندرة وحدها ليست قيّمة في سياق المال، فكذلك أمر المقسومية. لكن جمعهما معًا يصبح قيّمًا في سياق المال، لا سيما إذا كانت كل واحدة مقسومة شرويّة – أي عندما يمكن تبديل أي واحدة مفردة بمثلها، وتكون كل أجزائها متماثلة لا فرق بينها. هاتان الصفتان معًا هما اللتان يجعلان البيتكوين لا ثابتًا تامًّا فحسب، بل وأداة قياس فعّالة للقيمة من أجل تسهيل المتاجرات.

في الكود، تتمثّل كل واحدة بيتكوين بمئة مليون وحدة صُغرى، تسمّى هذه الوحدة الصغرى ساتوشي. تقنيًّا، كل بيتكوين هو 100 مليون ساتوشي. فإذا كان البيتكوين اليوم سعره 9 آلاف دولار، فالساتوشي يساوي جزءًا من عشرين جزءًا من السنت. فعليًّا، يستطيع أي أحد أن يرسل أو يستقبل أي مقدار من القيمة في البيتكوين. البيتكوين، مثل بقية الأموال، نافع لهدف واحد، هو تخزين القيمة بين سلسلة من المتاجرات. تلقّ اليوم مقدارًا من البيتكوين مقابل قيمة تقدّمها، ثم وفّره، ثم اصرف البيتكوين في المستقبل لتحصل على قيمة أنتجها غيرك. هذه المنفعة نفسها تتحصل مهما كان المقدار. النتيجة العملية للمقسومية هي أن البيتكوين قادر على قياس أي قيمة وهو ما يتيح له قبول أي اعتماد. ينتج الأفراد طيفًا واسعًا من القيمة، وقابلية القسمة تتيح لهم استعمال البيتكوين آلية للتوفير سواءٌ أكان توفير 50 دولار أو 50 ألف دولار. لكي تكون السلعة المالية أداة تعبير فاعلة، لا بد أن تكون قادرة على قياس طيف القيمة التي ينتجها كل الأفراد، والبيتكوين قادر على ذلك تمامًا. إن القدرة على تقسيم ونقل أي مقدار من البيتكوين يجعله متاحًا لكل الأفراد وكل السلع المنتجة، مهما كانت قيمة الفعلية لها.

في اختبار أ\ب، في التنافس المالي، إذا كانت أ > ب، فأي مقدار من أ أفضل في كونِه مالًا من أي مقدار من ب. مع الوقت، ستزداد القوة الشرائية لـأ بالنسبة إلى ب سواء أكانت بقيمة 50 دولارًا أو 50 ألف دولار. لا تحيّرك قائمة العملات الرقمية في كوينبيس التي تبدو أنها «صفقة أفضل» لأن سعرها «رخيص»، أما البيتكوين فيبدو «غاليًا». تذكّر دائمًا أن البيتكوين يمكن تقسيمه إلى وحدات أكبر أو أصغر لتخزين قيمة أكبر أو أصغر. واحد البيتكوين واحدة اعتباطية تمامًا، مثل واحدة أي عملة. اختبار السوق هو اختبار أفضلية أ على ب من حيث هو مال. وهو قرار بين ذاتي، وفي الوقت الذي يعبّر فيه السوق عن الشبكة التي يعتقد أنها تؤدي دور المال أفضَل وأفعَل، تكون قيمة الشبكة هي المُخرَج، لا المُدخَل. المُدخَل هو تقييم كل فرد لخصائص السلعة المالية نفسها بالقياس إلى غيرها. إذا كان البيتكوين أ في تقييمك، فما من سعرٍ هو «غالٍ جدًّا». قد يكون ثمن البيتكوين فوق قيمته أو تحتها في أي وقت من الزمن، ولكن كل فرد يعتمد البيتكوين يزيد قيمة الشبكة (تذكّر حوار أقران التجارة واتصالات الشبكة). إمكانية الانقسام بسهولة إلى أجزاء صغيرة جدًّا تتيح دخول عدد غير محدود عمليًّا من الأفراد ليحولوا قيمتهم ويعبّروا عنها عبر الشبكة. إذا كان أ أكبر من ب، وإذا كان أ يقبل اعتمادًا غير محدود، فسينتهي الأمر بإبطال الحاجة لـب.

مع تقييم الأفراد -كُلٌّ على حدة- لاختبار أ\ب، يعتمد مزيد من الناس البيتكوين، وينقسم البيتكوين إلى وحدات أصغر وأصغر. هذا نتيجة لتزايد الطلب إلى جانب ثبات العرض، وقيمة الشبكة فعليًّا تزداد طردًا مع هذه العملية. تتزايد قيمة شبكة البيتكوين مع تقدير مزيد من الناس لها. فعليًّا: 0.1 بيتكوين = 1000 دولار، أكبر من 1.0 بيتكوين = 1000 دولار، وإن كانتا متساويتين بالقياس إلى الدولار. وتزداد إمكانات التجارة كلما زادت قيمة البيتكوين الإجمالية، ولكن القيمة مخرَج لاختيار مزيد ومزيد من الناس اعتماد البيتكوين وسيطًا ماليًّا. كل فرد يمتلك وحدات اسمية أصغر وأصغر من العملة، ولكن القوة الشرائية لكل وحدة متساوية تزداد مع الوقت. في كل متاجرة، يعبّر كل فرد عن قيمته في الشبكة ويفعل هذا على حساب الشبكة المالية المنافسة. بهذه العملية، يتحدد سعر جديد خاص بالقيمة التي ينشئها ويقيسها كل فرد، ونتيجة ذلك، يتراكم مزيد من المعلومات في البيتكوين نتيجة تنوّع مجموعة أقران التجارة.

قد لا تُذكَر الأسعار بوحدات البيتكوين، ولكن نظام التسعير يتشكّل مع كل مرة يحوّل فيها فردٌ قيمته إلى البيتكوين. حتى لو كانت الدولارات وُسُطًا غير مباشرة، فإن القيمة المنتَجة في مكان ما في العالم، الخاصّة بفرد معيّن، يعبَّر عنها بوحدات البيتكوين، ومع اختيار مزيد ومزيد من الناس هذا التعبير على أساس فردي، تتحول القيمة إلى وحدات أصغر وأصغر من البيتكوين (بالمتوسط). النتيجة هي استعمال تقويم أصغر وأصغر في البيتكوين لنقل مقدارٍ مساوٍ من القيمة، وكلما ازداد عدد الذين يقيسون البيتكوين، زادت قدرة البيتكوين على قياس القيمة النسبية للأشياء. وإذا كان البيتكوين قادرًا على التعبير عن أي قيمة وقابلًا لاعتماد عدد غير محدود من الأفراد، فهو عمليًّا يبطل الحاجة إلى أي شبكة نقل قيمة أخرى على المدى الطويل لأن نوع المال الذي يكون معدّل التغيّر فيه أقلّ يعبّر في النهاية عن معلومات أتمّ. الندرة المحدودة بالإضافة إلى المقسومية تصنعان وسيط تجارة قويًّا جدًّا. البيتكوين له أقل معدّل تغيّر نهائي بفضل محدوديته المطلقة، ويمكن تقسيمه ليبلغ أقل من بنس، وهو ما يتيح له أن يقيس القيمة بدقّة أكبر من أي عملة أخرى.

أعظم أداة مقايضة – المنقولية

من هنا، اللكمة الأخيرة هي أن البيتكوين يمكن نقله نقلًا لا رجعة فيه في قناة اتصال من دون الحاجة إلى أي طرف ثالث أو وسيط موثوق. هذا مختلف اختلافًا جوهريًّا عن الدفعات الرقمية في أنظمة الأموال الحكومية، لأنها معتمدة على وسطاء موثوقين. بالإجمال، البيتكوين ثابت أفضل من أي نوع آخر من المال وهو ذو قابلية كبيرة للقسمة والقياس، وفي الوقت نفسه متاحٌ للنقل عبر الإنترنت. حاول أن تجد سلعة أخرى تجمع هذه الخصائل: المحدودية المطلقة (أعظم ثابت) + المقسومية والشروية (القياس) + القدرة على الإرسال عبر قناة اتصال (سهولة النقل). هذا هو ما تنافسه كل سلعة مالية أخرى تريد أن يتجمع السوق عليها. عمليًّا، الطريقة الوحيدة لتقدير قوة هذه الآلية النادرة هي باختبارها مباشرة. يستطيع كل فرد أن يصل إلى شبكة البيتكوين من دون ترخيص بتشغيل عقدة كاملة. إن القدرة على تشغيل حاسوب في أي مكان في العالم ونقل سلعة محدودة إلى فرد آخر، من دون ترخيص ولا اعتماد على طرف ثالث، قدرة ممكِّنة. مئات ملايين الناس يستطيعون فعل هذا معًا من دون الحاجة إلى الثقة بأي مشارك آخر في الشبكة، هذا الأمر يكاد يستحيل فهمه.

لطالما وُصف البيتكوين بالذهب الرقمي، ولكن في الحقيقة ليس هذا إنصافًا. يجمع البيتكوين نقاط قوة الذهب الفيزيائي والدولار الرقمي ويطرح منهما كل عيب فيهما. الذهب نادر ولكن صعب القسمة والنقل، والدولار سهل النقل ولكنه ليس نادرًا. البيتكوين نادر ندرة مطلقة، وسهل القسمة وسهل النقل. بصورتها الحالية، الذهب وأنظمة المال الحكومي كلها معتمد على الثقة، أما البيتكوين فلا حاجة للثقة فيه. البيتكوين مستمثَل لتحقيق نقاط قوة الاثنين، وطرح نقاط ضعفهما، وهو السبب الحقيقي لتجمّع السوق على البيتكوين ليحقق وظيفة المال.

البيتكوين يُبطل كل أنواع المال الأخرى

إذا استنتج أي فرد هذه المقولات الرئيسة الثلاث: أ) المال ضرورة أساسية، ب) المال ليس هلوسة جمعية، ج) الأنظمة الاقتصادية تتجمّع على وسيط واحد، فهذا الفرد سيبحث بحثًا أوعى عن أفضل أنواع المال. إنه المال الذي يحفظ القيمة إلى المستقبل، ويتيح للأفراد تحويل وقتهم ومهاراتهم إلى مجال من الاختيار أعظَم من أن يتخيله أسلافهم. الحرية هي ما يقدّمه المال العُمدة: الحرية لاتباع المصالح الفردية (التخصص) والقدرة على تحويل مخرج هذه القيمة إلى قيمة أنتجَها آخرون (التجارة). سواء أسأل الأفراد أنفسهم هذا السؤال بوعي أو بلا وعي، فهم مجبَرون طبيعيًّا على إجابته بأفعالهم. وسيجيبون الجواب نفسه الذي يجيبه الذين يسألون هذا السؤال لأنفسهم. يصل الوعي واللاوعي إلى النتيجة نفسها لأن الحقائق الأساسية لا تتغير، ولأن وظيفة المال واحدة: التوسّط في سلسلة متاجرات بين الحاضر والمستقبل وتقديم لغة للتعبير عن القيمة الذاتية بين مجموعة واسعة من الأفراد الذين يستفيدون من التجارة والتخصص. المال ضرورة. هناك خصائص تجعل بعض السلع أفضَل أو أسوأ في المتاجرة، والمتاجرة في جوهرها مسألة بين ذاتية.

امتلاك البيتكوين هو ثمن الدخول إلى ما يمكن أن يكون أكبر وأشدّ الاقتصاد تنوّعًا في الوجود والتاريخ. البيتكوين نظام عالمي يتصل به من أراد من دون ترخيص من أحد. ولأن البيتكوين يصبح اللغة المشتركة للقيمة عند كل المشاركين، كل من هو جزء من الشبكة يستطيع التعبير عن القيمة والمتاجرة بها مع بقية المشاركين. كلما زاد عدد أقران التجارة، زادت القيمة التي تقدمها كل وحدة للأفراد المالكين للعملة. ولئن كانت العوائق الحكومية دائمًا ستوجد لإعاقة التجارة، فإن الوصول إلى العملة المشتركة نفسها يزيل أصل هذا العائق في التعبير عن القيمة، والمعروض الثابت للبيتكوين يتيح لآلية التسعير فيه أن يراكم ويعبّر عن معلومات أتمّ بأقلّ مقدار من الضجيج بالنسبة إلى أنواع المال الأخرى. ومع تزايد عدد الأفراد المريدين لتخزين القيمة في البيتكوين، تزداد قوة وصدقية المعروض الثابت وتزداد موثوقية وأهمية آلية تسعيره. المعتمدون الجديدون للشبكة المالية يقدّمون قيمةً ويدركون قيمةً بفضل اعتمادهم، وهو سبب أنك متى دخلتَ إلى البيتكوين فلستَ متأخرًا، ومهما كان ثمن البيتكوين فليس غاليًا.

لا يهم مقدار تعقيد البيتكوين. في النهاية، يصبح البيتكوين اختبار أ\ب. إن الحاجة إلى المال حقيقية والأفراد يتجمّعون على شكل المال الذي يحقق وظيفة المتاجرة أفضل تحقيق. ما من عملة في العالم تستطيع أن تكون أندَر من البيتكوين، والندرة قوّة جاذبة تجرّ الاعتماد والتعبير عن القيمة. اليوم، معظم المليارديريين لا يفهمون البيتكوين. البيتكوين فرصة متساوية آخذة للعقل. ولكن حتى الذين لا يفهمون البيتكوين سيعتمدون عليه في النهاية. هناك أسئلة جوهرية كثيرة. البيتكوين متقلّب، بطيء ظاهريًّا، صعب التوسيع، ليس شائعًا للدفع، يستعمل كثيرًا من الطاقة، وغير ذلك. الاستقرار خصيصة ناشئة تتبع الاعتماد، وكل العيوب الأخرى محلولة مع دخول مزيد من القيمة تأتي بها الندرة المطلقة وإمكانية القياس والقسمة ونقل القيمة. هذا هو ابتكار البيتكوين. العملة أ لها معروض ثابت. العملة ب ليس لها معروض ثابت. ستبقى العملة أ تجمّع قيمة أمام العملة ب. وستستمر قوة العملة أ الشرائية في الازدياد مقابل الخدمات والسلع، فيما تتناقص القوة الشرائية للعملة ب. فأيّ عملة أريد؟ أ أم ب؟ اختر الخيار الصحيح لأن ثمن الفرصة هو وقتك وقيمتك. كل ما بقي يسرح ببساطة اختيار الأفراد للعملة أ، ولكن في الواقع، كل الأمر عائد إلى الحس المشترك وغرائز البقاء. البيتكوين يُبطل كل أنواع المال الأخرى لأن الأنظمة المالية تتجمع على عملة مفردة، والبيتكوين هو العملة صاحبة أفضل الخصائص المالية.

«لا أعتقد أننا سنرى مالًا ‹صالحًا› من جديد قبل أن نخرج أمر المال كله من أيدي الحكومة، بطريقة ملتوية غير مباشرة، ونقدّم شيئًا جديدًا لا تستطيع الحكومة إيقافه».

فردريك حايك