المقال الأصلي | المؤلف: Parker Lewis | ترجمة: BTCTranslator | تاريخ الكتابة: أغسطس 2019

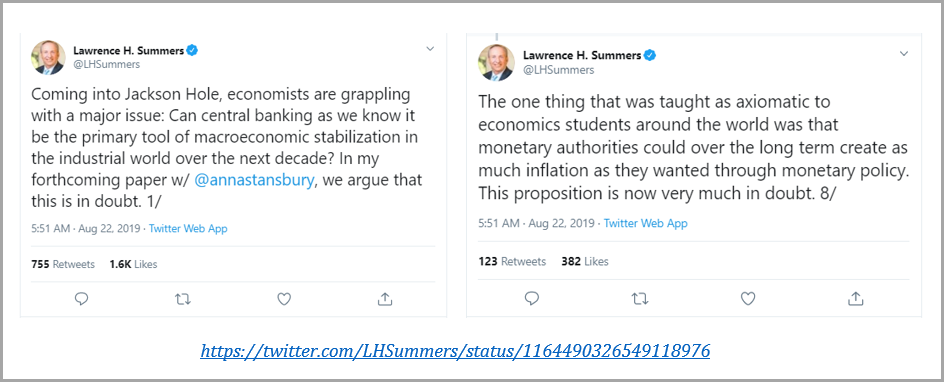

كان الأسبوع الماضي هو الأسبوع الذي يجتمع فيه المصرفيون المركزيون العالميون، واقتصاديو المنظومة القائمة، وسي إن بي سي وغيرهم كل عام في وادي جاكسون في وايومنغ، ليناقشوا المشكلات المنظومية التي تتفشّى في اقتصادنا. لا يبدو أنهم وجدوا إجابة، لكنهم يبحثون دائمًا عنها، إنها معضلة وادي جاكسون السرمدية. يكون لهذا الاجتماع كل سنة صخب وتطبيل، ولم تكن هذه السنة مختلفة. ولعلّ أن لورنس سمرز، أمين الخزانة الأمريكية السابق والرئيس السابق لجامعة هارفارد قد سلّط الضوء على المسرحية كلها. في سلسلة تغريدات من 28 جزءًا، شكك سمرز في عدد من الافتراضات الأساسية التي افترضها المذهب الاقتصادي السائد، الذي هو جزء منه. في لعبة ماركو بولو، سَمَرز يقترب من الهدف ولكنه لم يزل عل الجانب الخاطئ من المسبح. قد يكون أبرَزَ أعراض المشكلة، ولكنه كأصحابه من الاقتصاديين السائدين، لم يسأل السؤال البيّن. هل يمكن أن تكون الأدوات السياسية للمصرف المركزي هي السبب الجذري للمشكلة؟ لا الحلّ الذي لا ينقضي تملّصه كما يقولون؟

السؤال الأساسي الذي يطرحه سمرز: هل يمكن أن تكون المصرفية المركزية كما نعرفها اليوم الأداة الأساسية للاستقرار الاقتصادي الكلي في العالم الصناعي في العقد التالي؟ يشكّ سمرز في إمكان هذا، ولكن ماذا لو طرحنا سؤالًا أفضل: هل المصرفية المركزية هي السبب الأول للاضطراب الاقتصادي الكلي؟ منذ الأزمة المالية، لم يزل التيسير الكمي الأداة الأساسية التي تستعملها المصارف المركزية في محاولة منها لحفظ استقرار الاقتصاد ولتصنيع التضخم. نصّ المسرحيّة: نزيد معروض المال، نقلّل معدّلات الربح، وإنعاش قيم الأصول الموجودة ليمكن الإبقاء على مستويات الدين الموجودة وإنشاء مزيد من الدين.

ولكن، على رغم معدلات الربح المنخفضة انخفاضًا قياسيًّا، بدأ الاقتصاد العالمي مرة أخرى في التدهور، وبدأ كثير من الناس يشكك في فعالية التيسير الكمي. كما لاحظ سمرز، لقد أصبحت المسلّمات التي كانت تُدرَّس محلّ شكٍّ اليوم. خلافًا للمعتقد الشائع، ما يفعله التسهيل الكمي هو إنشاء الاضطراب الذي يسعى إلى اجتنابه. عندما نفهم العملية الأساسية للتسهيل الكمي، يتّضخ أنه لا جدوى له. كما كتب نسيم طالب في مقدمة النسخة القديمة من معيار البيتكوين، خبراء الاقتصاد الكلي ليسوا خبراء، بل هم لا يعرفون شيئًا عنه.

«إن خطر دخول الاقتصاد في حالة هبوط كبيرة يظهر أنه تقلّص في الشهر الماضي»

رئيس الاحتياطي الفدرالي السابق بن برنانكي، يونيو 2008

لقد أظهر التاريخ دائمًا أن الخبراء محدودة خبرتهم بمجالهم، ومع هذا لم تزل المصارف المركزية تسعى في التيسير الكمي، لأن الاقتصاد الكلي والمصرفية المركزية ثقافة سائدة، كما شرح طالب. يبدأ موقف السياسة السائدة بافتراض أن المصرفية المركزية هي جوهر وظيفة الاقتصاد، ثم يتركز النقاش عن أيّ الأوتار ينبغي شدّها لتحقيق أفضل إدارة للاقتصاد بالتخطيط المركزي. الإدارة الفاعلة للمعروض المالي بالتيسير الكمي أمرٌ مفروع منه، والسؤال سؤال كم ومتى، وليس سؤال هل.

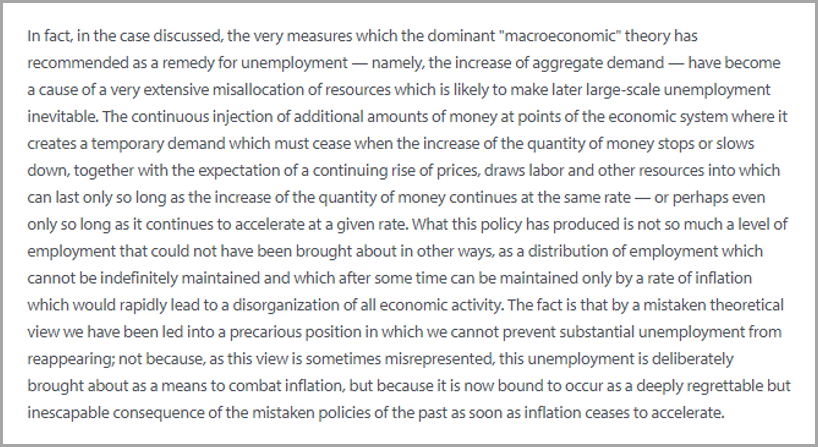

ولكن، يبقى رأي اقتصادي معارض يقول إن وظيفة المصرف المركزي والإدارة الفاعلة لمعروض المال في نفسها مضرّة للاقتصاد. هذا الرأي المخالف لا يمكن أن يتعايش مع مصرف مركزي لأنه مناقض لوظيفته الأساسية، لذلك نجد هذه الثقافة سائدة ونجد أن الطريق المخالف لم يمر به أحد. في النهاية، كانت أيام النقاش الاقتصادي في القرن العشرين وقد انتهت إلى مذهبنا الحالي السائد. والنتيجة: نظام اقتصادي يعتمد اعتمادًا كبيرًا على بخس العملة وإنشاء الائتمانات، وعلى التيسير الكمي لتحقيقهما.

اليوم، مع وجود البيتكوين، لم يعد الأمر موضوع نقاش ثقافي. بل أصبح اليوم عندنا نظامان اقتصاديان يقدّم كل واحد منهما النقيض الأكبر لصاحبه: يحاول الأول إنشاء الاستقرار بالإدارة الفاعلة للمعروض المالي، أما الثاني فيقبل بالتقلّب المؤقت بهدف الحفاظ على معروض ثابت. في العقد الأخير، بدأ النظام الصاعد يستحوذ على مناطق من النظام القائم، وهو ما أظهره اعتماد البيتكوين وازدياد قيمته بالنسبة إلى بقية العملات. الدخول في البيتكوين هو خروج من التسهيل الكمي، ولئن كان طريق البيتكوين طالعًا نازلًا، فإن مساره الكلي على المدى الطويل سيستمر في الصعود لأن المصارف المركزية ستسمر في سياستها نفسها التي يمنعها البيتكوين.

أخفقت المصارف المركزية في تحقيق الاستقرار الاقتصادي الكلي، وجرّت عليه من غير قصد منها الاضطراب من خلال التلاعب بالمعروض المالي. بالتصرّف بالمعروض المالي، يشوَّش على كل آليات التسعير العالمية. كما وصف حايك في استعمال المعرفة في المجتمع، إن آلية التسعير هي أعظمة نظام توزيع للمعرفة في العالم. عندما تفسد آلية التسعير، توزَّع في النظام الاقتصادي إشارات كاذبة، والنتيجة تفاوتٌ بين العرض والطلب، يزيد الاضطراب والهشاشة. اليوم، هذا الاضطراب يعود أوّلًا إلى وظيفة التسهيل الكمي، فهي تنشئه وهي تحافظ عليه. لقد بيّنت الأزمة المالية أن حجم نظام الدين لا هو مستقر ولا هو يمكن الحفاظ عليه، فأنعش الفدرالي أسعار الأصول ووسّع نظام الائتمان أكثر، بدلًا من أن يترك النظام يتفكك وحده، ليستطيع الحفاظ على مستويات الدين الموجودة. عمليًّا، منهج المصرفية المركزية لحل مشكلة كثرة الدين كان إنشاء دين أكثر بعدُ، وهو الذي كان السبب الأصلي للاضطراب. لحسن الحظ، يصلح البيتكوين هذا.

ما هو التيسير الكمي؟

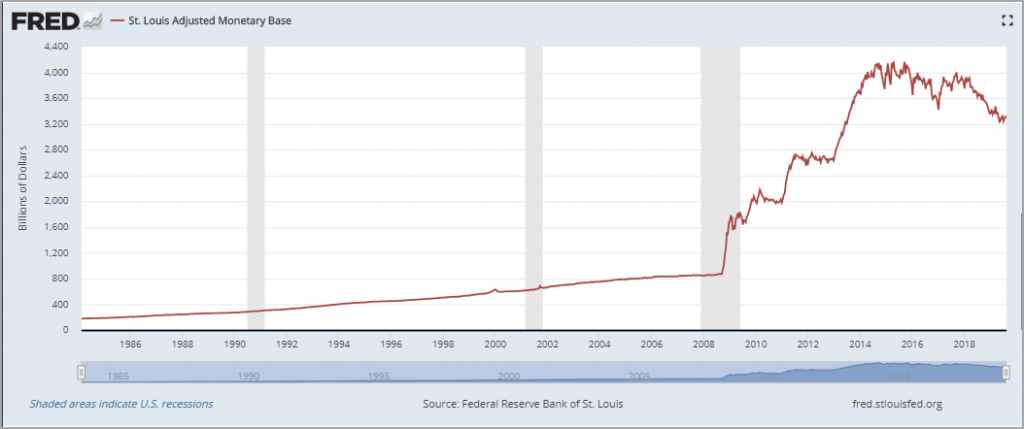

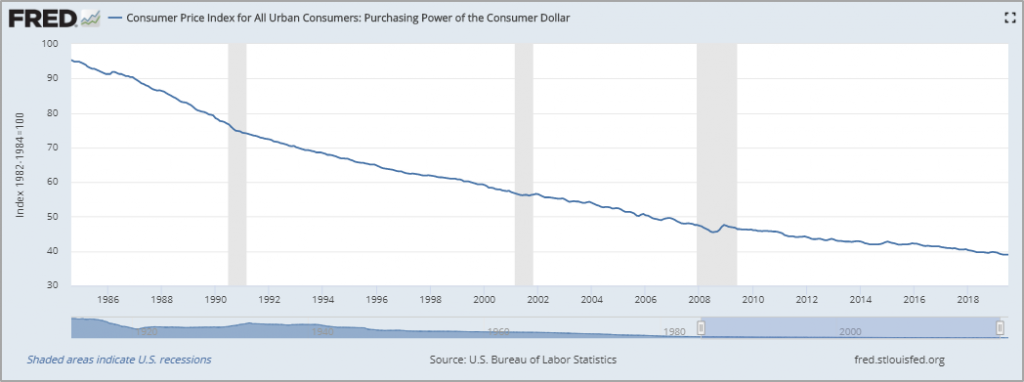

بأبسط العبارات: التيسير الكمي هو مصطلح تقني يصف الآلية التي ينشئ بها الاحتياطي الفدرالي دولارات جديدة. ليس الأمر تقنيًّا مطابقًا لـ«طباعة المال»، ولكنه بالنتيجة نفسه. ينشئ الاحتياطي الفدرالي دولارات رقمية جديدة في دفتر (من دون أي غطاء)، ويستعملها ليشتري أصولًا مالية، منها سندات الخزانة الأمريكية (دين حكومي)، أو السندات المغطاة بالرهون. بعد الأزمة المالية، أضاف الاحتياطي الفدرالي 3.6 تريليون دولار جديد إلى النظام المصرفي بالتيسير الكمي، ليضاعف حجم ميزانيته. والنتيجة الصافية: مزيد من الدولارات في النظام المصرفي على هيئة احتياطيات مصرفية، وهذه الاحتياطات يمكن استعمالها إما للإقراض وإما لشراء مزيد من الأصول. بعبارة بسيطة: وُجد مزيد من الدولارات، وهو ما سبب انحدار قيمة كل دولار واحد.

التيسير الكمي هو السبب الأساسي الذي يجعل دولارك يشتري غدًا أقل مما يشتري اليوم، ولكن آثار التيسير الكمي تنتقل تدريجيًّا في الاقتصاد بتوسيع نظام الائتمان. بعبارة أخرى، التيسير الكمي مصمم ليسمح للمصارف أن توسع ائتمانها، إذ يستطيع نظام الائتمان أن يزيد أضعافًا مقابل كل دولار يخلقه التيسير الكمي. الائتمان التزايدي (فكر في الإقراضات التلقائية، والرهون، وقروض الطلبة، إلخ)، يستعمَل لشراء سلَع في الاقتصاد الحقيقي، وهو ما يجعل أسعار السلع ترتفع وقيمة الدولار تنخفض نسبيًّا.

هل ينفع التيسير الكمي؟

الإجابة القصيرة: لا. ولئن كان كثير من الناس يظنون أنه ضروري، فكل ما يفعله هو تأجيل المشكلة وضمان الحاجة المستقبلية إلى مزيد منه. السبب الجذري للأزمة هو أن النظام المالي أصبح مرفوعًا رفعًا مفرطًا. في وقت الأزمة المالية، كان كل دولار في النظام المصرفي مرفوعًا ومُقرَضًا بنسبة 150:1 (انظر تقارير الاحتياطي الفدرالي Z.1، وH.8). كان في النظام دين كثير ودولارات قليلة، ولم تكن درجة الرفع هذه ممكنة إلا لأنها نتيجة غير مباشرة لحفاظ الاحتياطي الفدرالي على الاختلالات الاقتصادية. مع كل دورة ركود في العمل في العقود التي سبقت الأزمة، زاد الاحتياطي الفدرالي معروض الدولارات ليخفّض معدل الربح ويوسّع النظام الائتماني. لم يسمح الفدرالي للنظام أن يصلح نفسه كما يصلح أي سوق طبيعي نفسه، بل كان ردّه المستمرّ هو إنعاش قيَم الأصول بزيادة معروض المال ليستطيع الحفاظ على مستويات الدين الحالية وإنشاء مزيد من الائتمان.

بهذه الطريقة، أنشأ الفدرالي من غير قصد منه الاضطراب الذي رأيناه في النظام المالي عام 2008 لأنه خلق بيئة سمحت بتراكم درجة لا يمكن الحفاظ عليها من الرفع المالي في النظام، على مدى العقود التي سبقت الأزمة. ولئن كان الاحتياطي الفدرالي يطبق سياسات مشابهة عقودًا قبل الأزمة، فقد خلقت الأزمة بيئة قدحت استجابة أحدّ منه. عمليًّا، احتاج الفدرالي قاربًا أكبر وفي ردّه على الاضطراب في السوق، زاد معروض الدولارات في السوق بمقدار 3.6 تريليون دولار ليتجنب انهيارًا ماليًّا وشيكًا. كانت هذه المرة مختلفة، نعم، سرقت أزمة الرهون العقارية عناوين الصحف، ولكن المشكلة الأساسية كانت الأثر التراكمي للاختلالات التي حافظ عليها الفدرالي في نظام الائتمان وتراكمت دورات عديدة، بالإضافة إلى درجة الرفع الإجمالية في النظام.

في اقتصاد الفدرالي، أصبح نظام الائتمان هو آلية التسعير الهامشية. ولأن الفدرالي ملزَم بالقانون بالحفاظ على استقرار الأسعار، كان لا بد أن يحافظ على حجم نظام الائتمان ضمنيًّا ليحافظ على مستويات الأسعار العامة. في أثناء الأزمة المالية، بدأ نظام الائتمان يتقلّص وانخفضت مستويات أسعار الأصول سريعًا انخفاضًا عشوائيًّا. لعكس هذا الأثر، لم يجد الفدرالي بدًّا من زيادة المعروض المالي (التيسير الكمي) في محاولة منه للحفاظ على حجم نظام الائتمان. حتى بعد احتدام الأزمة، قرر الفدرالي أنه لا بد من إضافة تريليونات أخرى من الدولارات للاستمرار في دعم النظام المنهار، مع اعترافهم بحدود أدوات سياستهم المالية. هذه هي أزمة الفدرالي، فحتّى لو كان يعرف الحلّ، فموقفه الأصلي هو الخطأ على ناحية زيادة التيسير الكمي، لا التقليل منه.

«أريد تمامًا أن أقبل الحجّة التي تقول إن السياسة المالية ليست هي الأداة الرئيسة، وأنها ليست الخطأ الرئيس في اقتصادنا، ولكن واجبنا أن نفعل ما نستطيع، وأن نخفف الأزمة، وأن نساعد حيث نستطيع، وإن لم نستطع حل مشكلات مالية أو بنيوية أو غير ذلك».

رئيس الاحتياطي الفدرالي السابق بن برنانكي، أغسطس 2011

«لا أعتقد أن الأمر هو أن السياسة المالية عاجزة تمامًا. أعتقد أننا يمكن أن نرى آثارها في الأسواق المالية، التي من جهتها تؤثر في الثروة والثقة ومحددات أخرى للصرف والإنتاج. فكلما كان الانتقال أضعف، فهو حجّة لزيادة الإنعاش لا لتقليله».

رئيس الاحتياطي الفدرالي السابق بن برنانكي، سبتمبر 2011

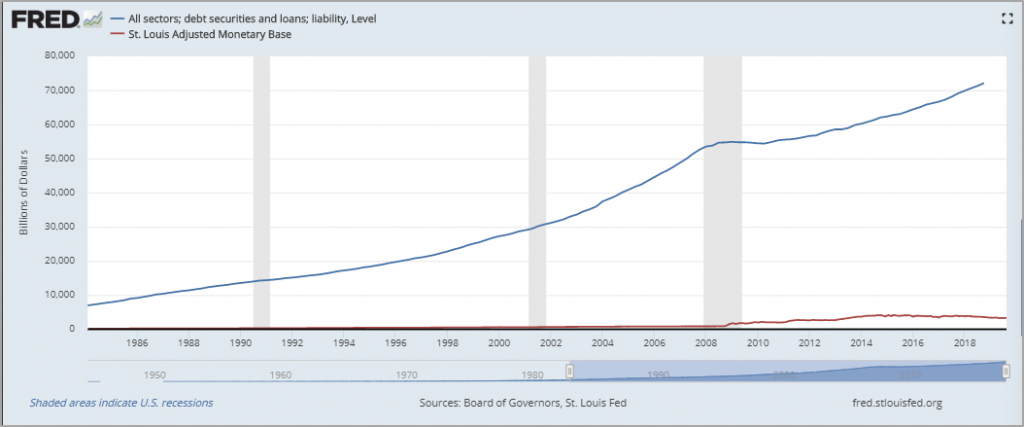

فلمّا أجاب الفدرالي بالتيسير الكمي، سبب توسّع نظام الائتمان الغارق أصلًا بدين كبير توسّعًا عظيمًا. اليوم، يحمل نظام الائتمان في الولايات المتحدة دينًا يبلغ نحو 73 تريليون دولار (في النظام كله)، وهو ما يمثل زيادة بعشرين تريليونًا (+40%) عن مستويات ما قبل الأزمة (تقرير Z.1 الفدرالي الصفحة 7). كلّ هذا الدين متراكم على 1.7 تريليون دولار فقط من الدولارات الحقيقية الموجودة في النظام المصرفي (تقرير H.8 الفدرالي). تيجة ذلك، يبقى الدين كثيرًا والدولار قليلًا. لأن التيسير الكمي يسبب خلق تريليونات من الدولارات في الدين، فهو أقرب إلى الهيروئين منه إلى مضاد الالتهاب، فكلما طُبّق على النظام المالي، زاد اعتماد النظام المالي عليه وأصبحت إزالته أسوأ.

يصلح البيتكوين هذا

قبل عام 2009، كان كل الناس مجبرين على الدخول في هذا النظام، ولم يكن في الوجود مخرج حقيقي. هذا هو الخيار الذي يقدمه البيتكوين في النهاية، وهو إنما وُجد ليكون آلية رد على التيسير الكمي العالمي. ما من شرح بسيط لسبب وجود البيتكوين. لقد قدّم البيتكوين بديلًا متفوّقًا من دون تطبيق التيسير الكمي، وفي الوقت نفسه يوسّع البخس المالي العالمي الذي حدث نتيجة للأزمة الهوّة بينه وبين النظام القائم. هذا التباين يجعل مجرد وجود البيتكوين أشدّ بداهة. البيتكوين حرفيًّا موجودٌ لأن بعض الأفراد عالي الثقافة عرفوا المشكلة وعملوا على حلّها. ولكن، البيتكوين عمليًّا موجود لأنه يقدم حلًّا أفضل في جوهره لمشكلة المال.

بسبب الرفع الذي لم يزل جوهريًّا في النظام المالي القائم، لا نقول إن التيسير الكمي في المستقبل احتمال، بل هو يقين حتم. سؤال التيسير الكمي من الاحتياطي الفدرالي والمصارف المركزية في أرجاء العالم، هو سؤال «أين»، لا سؤال «هل». لم يكن نظام الائتمان مستقرًّا ولا مستدامًا عام 2008. نتيجة التيسير الكمي، توسّع نظام الائتمان ليدعم اليوم 20 تريليون دولار في الولايات المتحدة وحدها. في كل مرة يعلن الاحتياطي الفدرالي أو أي مصرف مركزي، دورة جديدة من التيسير الكمي، فتلك إشارة السوق التي تدعو الناس إلى شراء البيتكوين. إنه الخيار بين حمل نوع من العملة تبخسه المصارف المركزية بخسًا مستمرًّا ونظاميًّا، ونوع من العملة له معروض ثابت لا يمكن تغييره. البيتكوين هو الرقيب، وهو الموازنة، وهو طريق الخروج النهائي من المشكلة التي يقدمها التيسير الكمي.

في خطاب لفردريك حايك عنوانه ادعاء المعرفة قاله عند فوزه بجائزة نوبل للاقتصاد عام 1974، يبيّن حايك المبادئ الأولى التي تجعل المعرفة المتباينة لكل المشاركين في السوق أعظم ممّا يستطيع أي عقل مفرد حيازته. بهذا الاستدلال، يفسّر حايك عيب النظرية الاقتصادية الكلية السائدة والسياسة المالية السائدة التي تقود المصارف المركزية. ويفسّر كيف أن أدوات سياسة المصارف المركزية، وتحديدًا التيسير الكمي، ضرّها أكبر من نفعها. أنصح قراءة الخطاب الكامل لأنه يقدّم سردية معارضة للثقافة السائدة في صناعة السياسة الاقتصادية اليوم. نظامنا الحالي يثق بأفراد معدودين لتوزيع تريليونات الدولارات. وليس الأمر أن هؤلاء الأفراد قليلو المعرفة، بل أن أي مجموعة صغير من الأفراد معارفها أقل بكثير من مئات ملايين الأفراد الذين يشكلون الاقتصاد.

بمحاولة إدارة اقتصاد كامل بالتلاعب بمعروض المال، لا تحلّ معرفة القلّة محل معرفة الجميع، بل تفسد القاعدة المعرفية الجمعية كلها. في هذا الحال، لا يمكن أن تعمل الآليات التي تحكم العرض والطلب عملًا فاعلًا، وهو ما يؤدي إلى اختلال لا يمكن الحفاظ عليه إلا ما دام التلاعب بالسوق ممكنًا. في النهاية، يكون الأثر السلبي على الاقتصاد أعظم بكثير ممّا كان ليكون لولا تدخل المصرف المركزي. إن الأزمة المالية هي أولى الأزمات، ولم يتركنا رد التيسير الكمي إلا في وضع أقل استقرارًا اليوم. الأثر في الدرجة الأولى: بخس العملة، والأثر النهائي: تدهور البنية الاقتصادية التي يقوم عليها النظام كلها. البيتكوين مصمم لحل هذا الأمر ولكن ينبغي ألا نظن أن هذا الانتقال سيكون سهلًا أو بلا ألم، لأنه انتقال من نظام مثقَل بعقود من الاختلالات المتراكمة.

ينشئ البيتكوين نظامًا يتيح نشاطًا اقتصاديًّا غير مشوّش، ويحقق ذلك بمعروض مالي ثابت، تحكمه آلية إجماع سوقي. إن آلية الإجماع هذه هي الطريقة التي يتخلّى بها البيتكوين عن «الوعي بالسلطة» عند الصيارفة المركزيين، ويعتمد بدلًا منه على المعرفة المتوزعة على كل المشتركين في السوق. وهو نظام طوعي تمامًا. إذا كنت تحب نظامك المالي الحالي، فاهنأ به (الآن على الأقل). ولكن، تميل الأنظمة المالية إلى وسيط واحد، لذا، إذا حدث انتقال جماعي إلى البيتكوين بوصفه أصدق مخزن للقيمة على المدى الطويل، فسيصبح الأمر أقرب إلى الإجبار في المستقبل. مع تزايد دخول الناس في البيتكوين، تتبيّن مشكلات النظام الحالي أكثر، وهو ما يسرّع الحاجة إلى التيسير الكمي. كلما زاد الميل إلى حفظ الثروة في البيتكوين، قلّ طلب حفظ الثروة في الأصول التي هي دعامات نظامنا الائتماني الحالي. في الحقيقة، سيؤثر الانتقال المتزايد إلى البيتكوين أثرًا مباشرًا في النبض الائتماني في النظام كله، وهو ما سيزيد حاجة النظام المالي القديم إلى الاعتماد على التيسير الكمي لحفظ نفسه.

قد يكون البيتكوين هو الطريق الملتوي الماكر حول نظام الفدرالي الاقتصادي، ولكنه سيكون على حساب النظام القديم. والنتيجة المؤقتة للانتقال إلى البيتكوين هي التقلّب الاقتصادي الكلي. قد يلام البيتكوين خطأً على عِلَل النظام القديم، ولكن الحقيقة هي أن الإقلاع عن إدمان التيسير الكمي عملية صعبة وضرورية. قد لا يعجب أصحاب وادي جاكسون هذا الكلام، ولكن نتائج إيجابية ستنتظرنا على الضفة الأخرى. وإلى جانب هذا، فالأمر في يد السوق الحرة اليوم.

«لا أعتقد أننا سنرى مالًا ‹جيّدًا› من جديد قبل أن نخرج أمر المال كله من أيدي الحكومة، بطريقة ملتوية غير مباشرة، ونقدّم شيئًا جديدًا لا تستطيع الحكومة إيقافه».

فردريك فون حايك