المقال الأصلي | الكاتب: Croesus BTC | تاريخ الكتابة: فبراير 2023

يقع الجميع في فخ التفاصيل الدقيقة. نسمع عن البيتكوين ونبدأ بالتساؤل حول التفاصيل، ثم نستهلك قدراً كبيراً من الطاقة لاستكشاف ما إذا كانت المشاريع العديدة التي تدّعي تفوقها على البيتكوين هي حقًا الفرصة الحقيقية. (بعد ساعات قليلة من البحث، يبدو أن الإجابة هي “نعم”؛ ولكن بعد آلاف الساعات من البحث، يصبح الاستنتاج بشكل قاطع “لا”).

ولكن في غمرة التفكير بكل هذه التفاصيل، نغفل عن أخذ خطوة للخلف لطرح بعض الأسئلة الأساسية التي تهم حقًا:

- ما الذي يتسبب في ارتفاع قيمة البيتكوين وتقلباته حتى الآن، وهل سيستمر هذا الدافع في المستقبل؟

- باختصار، الندرة المتزايدة هي محرك نمو البيتكوين، ونعم، سيستمر ذلك، راجع مقالي السابق لشرح كامل مفصل.

- إلى أي مدى يمكن أن يصعد سعره؟ أين هو الحد الأقصى للبيتكوين؟

- سيتم الرد في هذا المقال.

إنها سلسلة أسئلة بسيطة، ولكننا غالبًا ما نغفل عن النظر إليها من منظور أوسع لفترة كافية. فما هي حقيقة القيمة التي يقدمها البيتكوين؟ وفي أي سوق ينافس البيتكوين؟ وما هو حجم هذا السوق؟

وبمجرد أن نكوّن فهمًا واضحًا حول هذه النقاط… يمكننا أن نسأل، إلى أي حد يمكن أن تصل قيمة البيتكوين؟ ما هي القيمة الإجمالية القصوى المحتملة للبيتكوين؟

فى أي سوق يتنافس البيتكوين؟

ينظر الكثيرون إلى البيتكوين على أنه عملة. وبينما هذا صحيح، يؤدي هذا إلى بعض الارتباك لأن البيتكوين يتجاوز كونه مجرد عملة. إنه “أصل للحفظ القيمة”، شبيه بالذهب. في الواقع، يمكن تعريف البيتكوين بأنه “ذهب رقمي” – صُمم لتعزيز مزايا الذهب وحل مشكلاته.

هذا يعني أن البيتكوين ينافس الذهب وغيره من الأصول التي تُستخدم كمخازن للقيمة – هذه هي سوقه: القيمة في حد ذاتها.

ليس من المعتاد لدينا التفكير في الأصول كمخازن للقيمة كسوق في حد ذاتها. نحن نتحدث عن الأسواق عادة بالنسبة للمجالات التي تتنافس فيها الشركات، لذا نميل تلقائيًا إلى التفكير بهذه الطريقة. وبالتالي، يجب علينا التوسع في نظرتنا بعيدًا عن محاولة حصر البيتكوين ضمن صناعة محددة (هل هو في مجال المدفوعات؟ البنوك؟ إصدار العملات؟) لندرك أن مخزن القيمة هو سوق مستقل بذاته، منفصل عن المنافسة في الصناعات.

لا يتنافس البيتكوين في صناعة معينة. الصناعة هي احتياج محدد لسلعة أو خدمة تقدمها الشركات ويشتريها الزبائن. الاقتصاد هو المجموع الكلي لكل هذا النشاط الاقتصادي في جميع الصناعات (أي الناتج المحلي الإجمالي).

الاقتصاد ينتج القيمة (الأرباح)، التي بدورها يجب أن تُخزن في مكان ما. هذه هي أصول الحفظ. هذه الأصول قد تكون مُنتِجة للأرباح، أو قد يُقدرها الناس ببساطة لأنها مفيدة، جميلة، نادرة، أو ذات معنى.

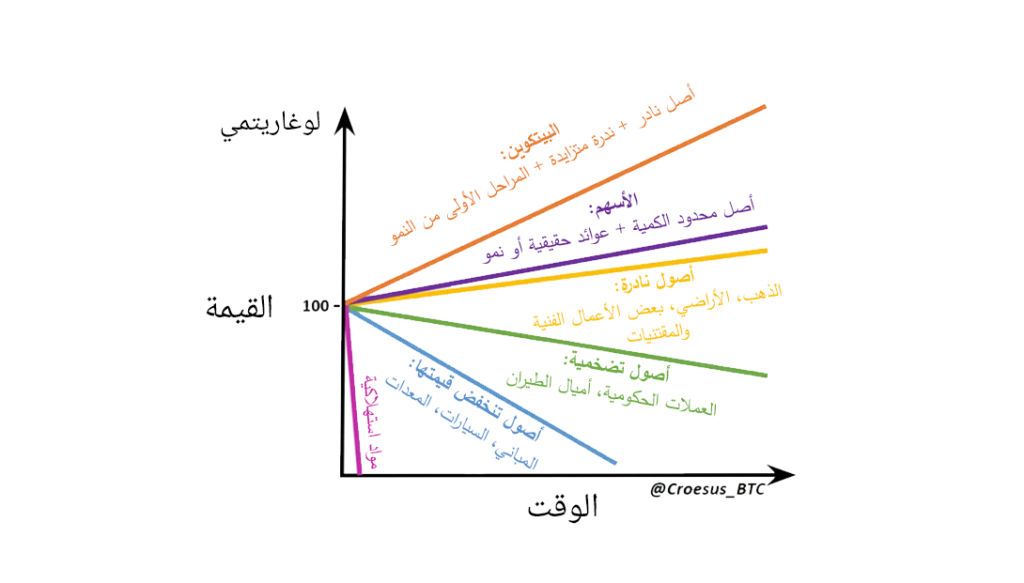

تُقدر الأصول المختلفة لأسباب متنوعة وتتفاوت في خصائصها كأصول لحفظ القيمة. بعضها يرتفع في القيمة، بينما بعضها يحافظ على القوة الشرائية، والبعض الآخر قد ينخفض في القيمة مع مرور الوقت. (هذا موضوع أستكشفه بشكل أكثر تفصيلاً في “Asset DNA“، إذا كنت ترغب في فهم التفكير وراء الرسم أدناه).

تتنافس بيتكوين مع الأصول كمخزن للقيمة. وهذا يعني الذهب، ولكن أيضًا السندات، والعقارات، والأسهم. في الحقيقة، يعني ذلك أن بيتكوين يتنافس مع جميع الأصول، لأن جميع الأصول تعتبر مخازن للقيمة (بنجاح متفاوت، كما هو موضح في الرسم البياني أعلاه).

ما الذي يحدد الحد الأقصى لتقييم الأصول؟

هذه جزء من اللغز الذي عادةً ما يُغفل. لكل نوع من الأصول حدود مختلفة، أي نسبة من مجموع أصول العالم التي يمكن أن تستحوذ عليها واقعياً. وذلك لأن تقييم كل فئة من الأصول يخضع لمتغيرات رئيسية في معادلات تقييمها.

تُحدد قيمة الشركة بناءً على عنصرين رئيسيين: التدفقات النقدية المتوقعة في المستقبل ومعدل الخصم لهذه التدفقات. بمعنى آخر، كم من المال يمكن للشركة أن تتوقع تحقيقه بواقعية وما مدى إنخفاض أسعار الفائدة المتوقع في المستقبل. (كلما قلت أسعار الفائدة، كان ذلك أفضل لتقييم الشركة، حيث تعني أسعار الفائدة المنخفضة أنك تقلل قيمة التدفقات النقدية المستقبلية بنسبة أقل في معادلة التقييم).

القصة مشابهة بالنسبة للعقارات. تقتصر قيمة العقارات العالمية على التدفقات النقدية المتوقعة في المستقبل (للإيجارات والعقارات التجارية)، وأسعار الرهن العقاري (كلما كانت أسعار الفائدة أقل، زادت قدرة المشترين على تحمل الديون)، ومقدار المعروض الجديد الذي يتم إنشاؤه (عادةً ما تزداد حركة البناء مع بدايات تشكل فقاعات العقارات، حيث يسعى المطورون لطرح معروض جديد من العقارات للاستفادة من ارتفاع الأسعار).

تختلف السلع عن ذلك بمعنى أن أسعار الفائدة ليست عاملًا رئيسيًا يساهم في تحديد الحد الأقصى للتقييمات. بدلاً من ذلك، تقتصر تقييمات السلع بشكل أساسي على المعروض الجديد.

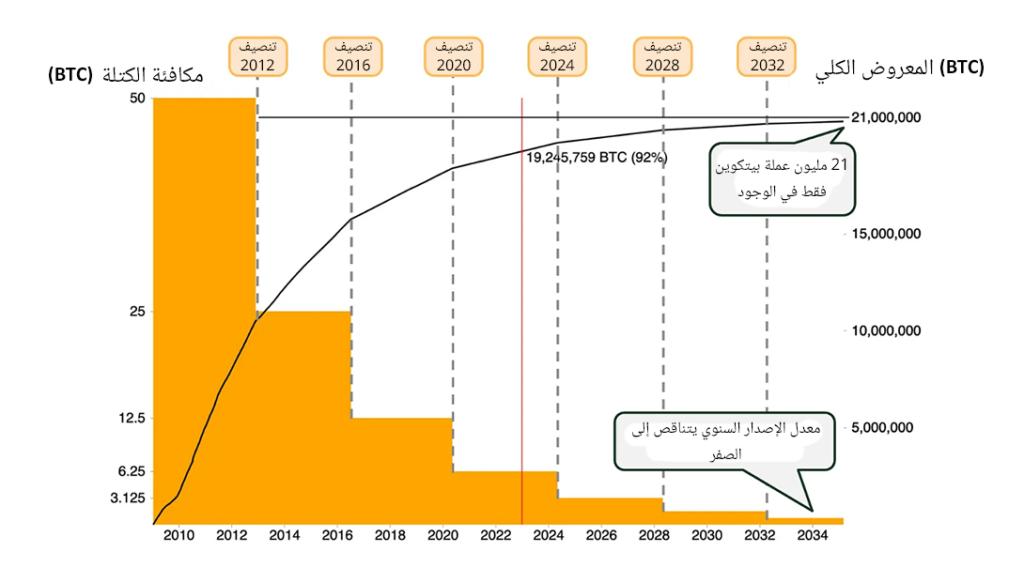

على سبيل المثال، فيما يخص الذهب، تضيف جهود التعدين العالمية ما يقرب من 2٪ سنويًا إلى المخزون الموجود فوق الأرض. هذه الزيادة السنوية المستقرة بنسبة 2٪ كانت مستمرة خلال القرن الماضي – فمع قطف الثمار السهلة من الذهب، فتحت التكنولوجيا سبل الوصول إلى مناجم كانت عصية على الوصول سابقًا. وبقيمة إجمالية تقارب 12 تريليون دولار للذهب الموجود فوق الأرض، هذا يعني أن السوق العالمية يجب أن تستوعب نحو 240 مليار دولار من الإمدادات الجديدة سنويًا فقط ليظل سعر الذهب كما هو. تعمل هذه الضغوط الهابطة على سعر الذهب كقوة الجاذبية التي تحد من تقييم الذهب بناءً على واقع العرض والطلب (ويساهم أيضًا تلاعب البنوك المركزية بسوق الذهب الورقي).

ما يميز بيتكوين (كأصل لحفظ القيمة بشكل عام، وكسلعة بشكل خاص) هو أن السوق يتوجب عليها استيعاب نصف الإمداد الجديد من “التعدين” كل أربع سنوات. في عام 2016 – 3.6٪ نمو سنوي في الإمدادات. اليوم – 1.8٪. في عام 2024 – 0.9٪. في عام 2028 – 0.45٪، وهكذا دواليك. ولا يستطيع أحد على وجه الأرض تغيير هذه المسيرة المستمرة أبدًا.

بمعنى مجازي، تنخفض الجاذبية إلى النصف كل أربع سنوات بالنسبة لبيتكوين. وبالتالي، المتغير الذي يحد عادةً من تقييم السلع (إنتاج المعروض الجديد) يتناقص تدريجيًا إلى الصفر مع مرور الزمن، مما يعني أن الحد الأقصى لسعر بيتكوين يُحدد في النهاية بشيء آخر: مدى جاذبيته مقارنة بالأصول الأخرى المخزنة للقيمة.

يتمتع بيتكوين بخصائص فريدة تجعله أصلًا جذابًا كمخزن للقيمة

عندما يتعلق الأمر باختيار الناس لمكان تخزين قيمتهم، تكون خصائص فئات الأصول المختلفة تلعب دورًا حاسمًا. بوجه عام، يُفضل امتلاك أصل قادر على الحفاظ على القوة الشرائية بفعالية ونقلها عبر الزمن دون بخس، وتنمية تلك القوة الشرائية إن أمكن. تتفاوت فئات الأصول الموجودة حاليًا في قدرتها على تحقيق هذه الخصائص.

ولكن يتفوق بيتكوين عليها جميعًا.

يستحق هذا الادعاء التشكيك والتدقيق. لنبدأ بالتساؤل، إذا كان بيتكوين بهذه الروعة، فلماذا لم يقم شخص بابتكاره في وقت سابق؟ الجواب بسيط: لقد كان من الضروري أن يوجد الإنترنت أولًا قبل أن يولد البيتكوين.

أنت تعاصر واحدة من أكثر الفترات تميزًا في تاريخ البشرية: الثورة الرقمية. لقد شهدنا عملية رقمنة المعلومات (الإنترنت)، والآن يكمل بيتكوين المسيرة برقمنة القيمة.

لم تكن خصائص بيتكوين ممكنة أبدًا في العالم المادي – بل كان يمكن تحقيقها فقط في العالم الرقمي. قبل ظهور بيتكوين، كان من الممكن دائمًا نسخ ولصق المعلومات في العالم الرقمي، فهي مجرد معلومات في نهاية المطاف. الابتكار الرئيسي في بيتكوين كان في ابتكار “الندرة الرقمية” – نظام رقمي لا يمكن فيه لأحد أن ينتج المزيد من شيء ما.

هذا الفتح مكّن بيتكوين من تحقيق أمرين غير مسبوقين في سوق الأصول العالمية: “الندرة المتزايدة” و”الندرة المطلقة“. تصميم بيتكوين الأساسي يقوم على فكرة أن هناك حدًا نهائيًا للمعروض ولا يمكن تغييره أبدًا (الندرة المطلقة)، ويُصدر هذا المعروض في السوق بمعدل يتناقص بشكل أسي مع مرور الزمن (الندرة المتزايدة).

بكل بساطة، هناك كمية ثابتة من بيتكوين، وهذه الكمية تصبح أكثر ندرة مع مرور الوقت.

الأفراد الذين يفهمون تصميم بيتكوين في النهاية يصلون إلى نفس الاستنتاج المنطقي: البيتكوين المُخَزن اليوم سيكون أعلى قيمة في المستقبل، عندما يقل الإمداد اليومي من بيتكوين. إنها حقيقة لا مفر منها تتعلق بالعرض والطلب في ظل الندرة المتزايدة.

وبالطبع، يتعاظم هذا التأثير بشكل كبير بسبب حقيقة أن قليلًا جدًا من الأشخاص قد استوعبوا هذه الحقيقة البسيطة… حتى الآن. مع مرور الوقت، يتعرف المزيد والمزيد من الأشخاص على بيتكوين وخصائصه الجذابة كأصل (أنظر إليك الآن وأنت تقرأ هذا).

وهكذا، يصبح أمرًا حتمياً في سياق نظرية الألعاب – دورة مستمرة من الفعل البشري – قدرة بيتكوين على زيادة قيمتها مع مرور الوقت بسبب ندرتها المتزايدة تضمن أن الطلب على بيتكوين سيزداد مع تزايد الوعي بها. يقل المعروض الجديد بينما يزداد الطلب.

ستزيد قيمة كل عملة بيتكوين مع زيادة عدد المستخدمين. هناك إمكانية لتشكيل دورة رد فعل إيجابية؛ فمع ازدياد عدد المستخدمين، ترتفع القيمة، الأمر الذي يمكن أن يجتذب المزيد من المستخدمين للاستفادة من ارتفاع قيمتها.

ساتوشي ناكاموتو، 18 فبراير 2009

إلى أين يقودنا كل هذا؟ يتمتع بيتكوين خاصية فريدة لا تُصدّق: تزداد قيمته مع مرور الوقت. الذهب فعّال في الحفاظ على القوة الشرائية، لكن بيتكوين يزيد هذه القوة. القيمة المخزنة في بيتكوين تزداد مع مرور الوقت بفضل تصميمه الذي يرتكز على زيادة الندرة – عليك فقط أن تتحمل التقلبات السعرية (التي يُعترف بأنها قاسية بالفعل) على طول الطريق.

على الجانب الآخر، هذا هو تمامًا عكس كيفية تصميم الدولار – حيث يؤدي النمو المتسارع في العرض (طباعة الأموال) إلى تآكل متسارع في القوة الشرائية لأي دولار تُدّخره الآن لتستخدمه في المستقبل. تصميم الدولار يجعله تقنية سيئة للإدخار ، ولذلك يفضل الناس الإدخار في الأسهم والعقارات بدلًا منه. لكن لا يمكن لأي من هذه الفئات المتباهية من الأصول أن تضاهي التركيبة المميزة لبيتكوين التي تجمع بين الندرة المتزايدة والتبني المبكر.

بيتكوين هو تقنية توفير ممتازة لأي قيمة تسعى للحفاظ على قوتها الشرائية عبر الزمن وزيادتها في الوقت ذاته (بفضل خصائصه المتميزة في زيادة الندرة). لكن، كم من القيمة في العالم تبحث عن وسيلة كهذه؟

المشهد العالمي للأصول

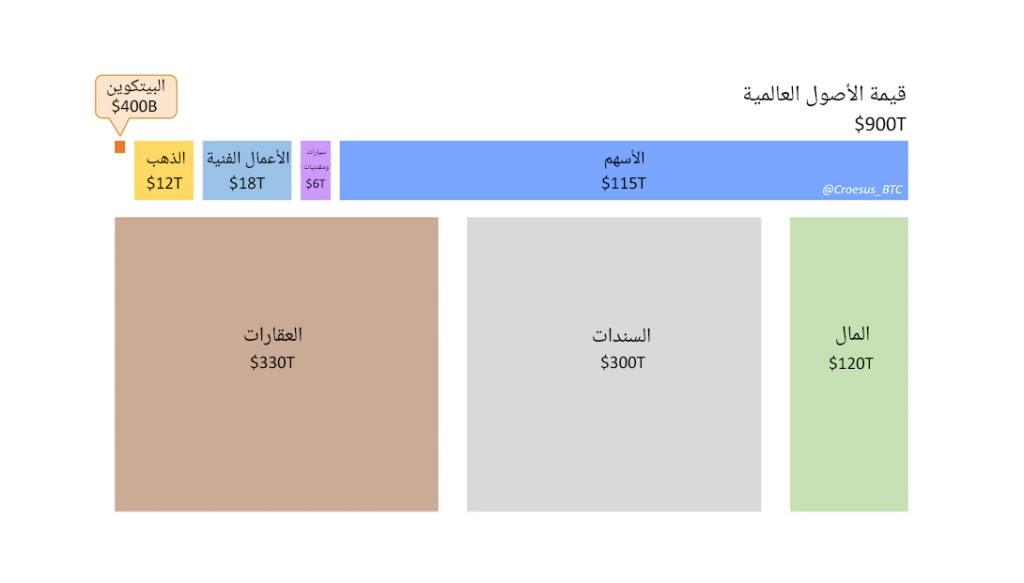

هناك ثروة هائلة في العالم. كلها موجودة في أصول من نوع أو آخر. لكن، كيف يبدو المشهد الكامل للأصول العالمية؟ لاحظ أنه، وبشكل مدهش، لا يبدو أن هناك نظرة بسيطة وشاملة لهذا في أي مكان. لذا، قضيت يومًا في البحث وجمع نقاط البيانات في عام 2021، وقمت بتحديث تلك التحليلات لعام 2023 – وها هي النتيجة:

بدون شك، هذا يبالغ في بعض الفئات ويقلل من أخرى، وربما يفتقد إلى بعض الجوانب تمامًا. الفكرة هي، هذه صورة تقريبية لثروة العالم بأسره. تُقدر بحوالي 900 تريليون دولار في المجموع.

لكن كم من هذه الثروة ذات صلة ببيتكوين؟ ما هو حجم السوق المتاح؟

من المهم تذكر أنه فيما يتعلق باستخدام الأصل كوسيلة لتخزين القيمة، يهتم المستثمرون بتوظيف قيمتهم في الأصل الذي ينقل ثروتهم إلى المستقبل بأكثر الطرق فعالية. وبالتالي، يمكن لأي أصل يتفوق في اداء هذه المهمة أن يجذب رؤوس الأموال من جميع الفئات الأخرى للأصول.

من هذا المنظور، يكون السوق المستهدفة الإجمالية لبيتكوين هو ميزانية العالم بأكملها، الـ 900 تريليون دولار كلها. طالما احتفظ بيتكوين بأكثر الخصائص جاذبية كأصل لتخزين القيمة في المشهد الاستثماري، سيظل الأمر كذلك. يمكن اعتبار بيتكوين بمثابة الثقب الأسود في ميزانية العالم.

يمكن نظريًا إعادة تخصيص أي قيمة مخزنة في أصل معين إلى بيتكوين. كل ما يلزم هو قرار الأفراد بأن بيتكوين أفضل من الأصل الذي يمتلكونه حاليًا.

حاليًا، تشكل تخصيصات العالم المجتمعة لبيتكوين فقط نسبة 0.05%. أي 0.4 تريليون دولار من 900 تريليون دولار. هذا يعادل (1/2000) من قيمة الأصول العالمية.

مع وضع هذا في الاعتبار، ، يتعين علينا أن نطرح على أنفسنا سؤالًا هامًا: عندما تستمر آليات بيتكوين في العمل (مما يؤدي إلى استمرار ارتفاع قيمتها بشكل موثوق كل أربع سنوات)، هل سيدرك أكثر من 0.05% من رأس المال العالمي في النهاية أنه يرغب في الاستثمار في أصل كهذا؟ أعتقد أن الاستنتاج المنطقي الوحيد هو “نعم”.

ولكن كم من رأس المال يمكن لبيتكوين أن يجذبه بشكل واقعي؟ أين يكمن سقف تقييم بيتكوين؟

قيمة بيتكوين الكاملة المحتملة

عادة ما يخطئ المتحمسون لبيتكوين بالاعتقاد بأن القيمة المحتملة لبيتكوين لا سقف لها. هذا صحيح من حيث سعرها بالدولار، نظرًا لأنه لا يوجد حد لمقدار تقليل قيمة الدولار الذي يمكن أن يحدث في المستقبل (انظر ألمانيا في فترة وايمار أو زيمبابوي مؤخرًا). ولكن هذا غير واقعي من الناحية العملية، مقارنة بالأصول الأخرى.

الحقيقة هي أن بيتكوين في تنافس نسبي مع أصول تخزين القيمة الأخرى، وكلها تقدم مقترحات قيم فريدة. من غير المحتمل جدًا أن يبيع شخص ثري قصره أو لوحته الفنية الثمينة لشراء بيتكوين، بل من المرجح أن يبيع جزءًا من محفظته الاستثمارية في السندات، لأنه يعتقد أن بيتكوين يفي بشكل أفضل بالغرض المقصود من الاحتفاظ بالسندات (نقل القيمة إلى المستقبل وتحقيق عائد اسمي متواضع لمواجهة التضخم).

حتى لو كان بيتكوين أفضل أصل متاح، فمن غير المعقول توقع أن يقرر الجميع في النهاية الاحتفاظ بـ100٪ من ثروتهم في بيتكوين. ولكن من غير الواقعي أيضًا توقع أن يظل بيتكوين يمثل نسبة 0.05٪ فقط من ميزانية العالم.

من خلال تقييم كل فئة من فئات الأصول التي تخزن القيمة، يمكن تقدير نسبة القيمة المخزنة في كل منها التي سُيعاد توجيهها إلى بيتكوين عندما يفهم العالم بشكل جماعي خصائص بيتكوين الفريدة. ينتج عن هذا التحليل في نهاية المطاف تقدير للقيمة الكاملة المحتملة لبيتكوين بالدولار الحالي. إليك ما أعتقد أنه تقدير معقول، بل محافظ، للقيمة الكاملة المحتملة لبيتكوين:

| مخزن القيمة | السوق الإجمالية المستهدفة (تريليون دولار) | استحواذ بيتكوين | الإمكانات الكاملة لبيتكوين (تريليون دولار) |

|---|---|---|---|

| الذهب | 12 | 50% | 6 |

| السيارات والمقتنيات الأخرى | 6 | 5% | 0.3 |

| الفنون الجميلة | 18 | 5% | 0.9 |

| سوق الأسهم | 115 | 15% | 17 |

| العقارات | 330 | 15% | 50 |

| السندات | 300 | 30% | 90 |

| النقود | 120 | 30% | 36 |

| $900T | $200T (مما يعني حوالي 10 مليون دولار للبيتكوين) |

يمكنك اجراء حساباتك الخاصة لعمود “استحواذ بيتكوين” ورؤية ما ستتوصل إليه. ولكن بالنسبة لي، عندما أفكر في خصائص بيتكوين كأصل لتخزين القيمة ومقارنة تلك الخصائص بالأصول الحالية لتخزين القيمة… فإن بيتكوين بلا شك هو الأفضل بمراحل.

فعلاً، إذا استمر بيتكوين في تحقيق أداء متفوق بسبب خصائصه الفريدة (وبدأ العالم في إدراك أسباب هذا الأداء)، فمن الصعب القول إن بيتكوين سيقنع فقط 30% من الأموال المخزنة في السندات والعملات الورقية بإعادة توجيهها إلى بيتكوين. وذلك خاصة بسبب حجم طبع النقود التضخمية الذي سيكون ضروريًا على مدى العقد القادم لخدمة الديون الوطنية المتزايدة والالتزامات غير الممولة في جميع أنحاء العالم.

بشكل عام، تقييمي الشخصي لسقف بيتكوين بسيط… إنه عالٍ جدًا. يصل إلى حد أنني أشعر بالحرج من عرض تحليلي. تقديراتي المحافظة تشير إلى إمكانات هائلة لسعر بيتكوين: 10 ملايين دولار لكل بيتكوين، بالقيمة الحالية للدولار

بعبارة أخرى، أعتقد أن الإمكانات الكاملة لبيتكوين هي أن يستحوذ على حوالي 25% من القيمة في العالم… بينما تمثل اليوم فقط 0.05%. هذا أمر عبثي. يعني هذا أن بيتكوين قد يتضاعف قيمته بما يصل إلى 500 ضعف خلال العقود القادمة، وذلك بالقيمة الحقيقية المعدلة وفقًا للتضخم.

بالطبع لا يمكن اعتبار هذا مضمونًا، ولكنني أعتقد أنه أكثر احتمالية من ألا يحدث… مما يجعل بيتكوين الأصل الأكثر جاذبية في الساحة الاستثمارية من حيث القيمة المتوقعة. (حتى إذا كنت تعتقد أن هناك فقط فرصة بنسبة 10% أن التحليل هنا صحيح، فإن ذلك يعني أن قيمتك المتوقعة لبيتكوين هي 50 مرة.) إذا كان كل هذا يبدو مجنونًا (وربما يكون كذلك)، قد يكون من المفيد ضبط الأرقام لتقديم تقدير خاص بك.

عندما تصل إلى إجابتك، تذكر أن تأخذ خطوة للخلف وتسأل نفسك: “هل أملك ما يكفي من بيتكوين؟

اشترك مجاناً في دورة أساسيات البيتكوين ⚡👇